BP in 2010. Herinnert u zich nog: een ontploffing op het boorplatform Deepwater Horizon in de Golf van Mexico, 11 doden, de Macondo-oliebron 1.500 meter diep onder water die nauwelijks te stoppen was en waar 3 maanden lang olie uit stroomde en vogels en stranden in de zuidelijke Amerikaanse staten die besmeurd raakten met een dikke, kleverige drap.

Er ontketende zich een strijd rond economische en politieke belangen in de Verenigde Staten en Engeland waar het er weinig diplomatiek aan toeging. BP kreeg de klappen. De vraag was toen of de oliemaatschappij nalatig was geweest bij de veiligheidsprocedures op het boorplatform en of het de problemen met het olielek had gebagatelliseerd. De oorzaak van de milieuramp moest toen nog worden onderzocht.

‘Naast de geur van olie hangt er rond de ramp ook de geur van geld’, schreef ik destijds. Er werd geschermd met schadeclaims van miljarden dollars. Analisten van Morningstar becijferden dat de totale kosten van het opruimen van de olie en van schadevergoedingen op termijn USD 11 miljard zouden kunnen bedragen.

Onzekerheid

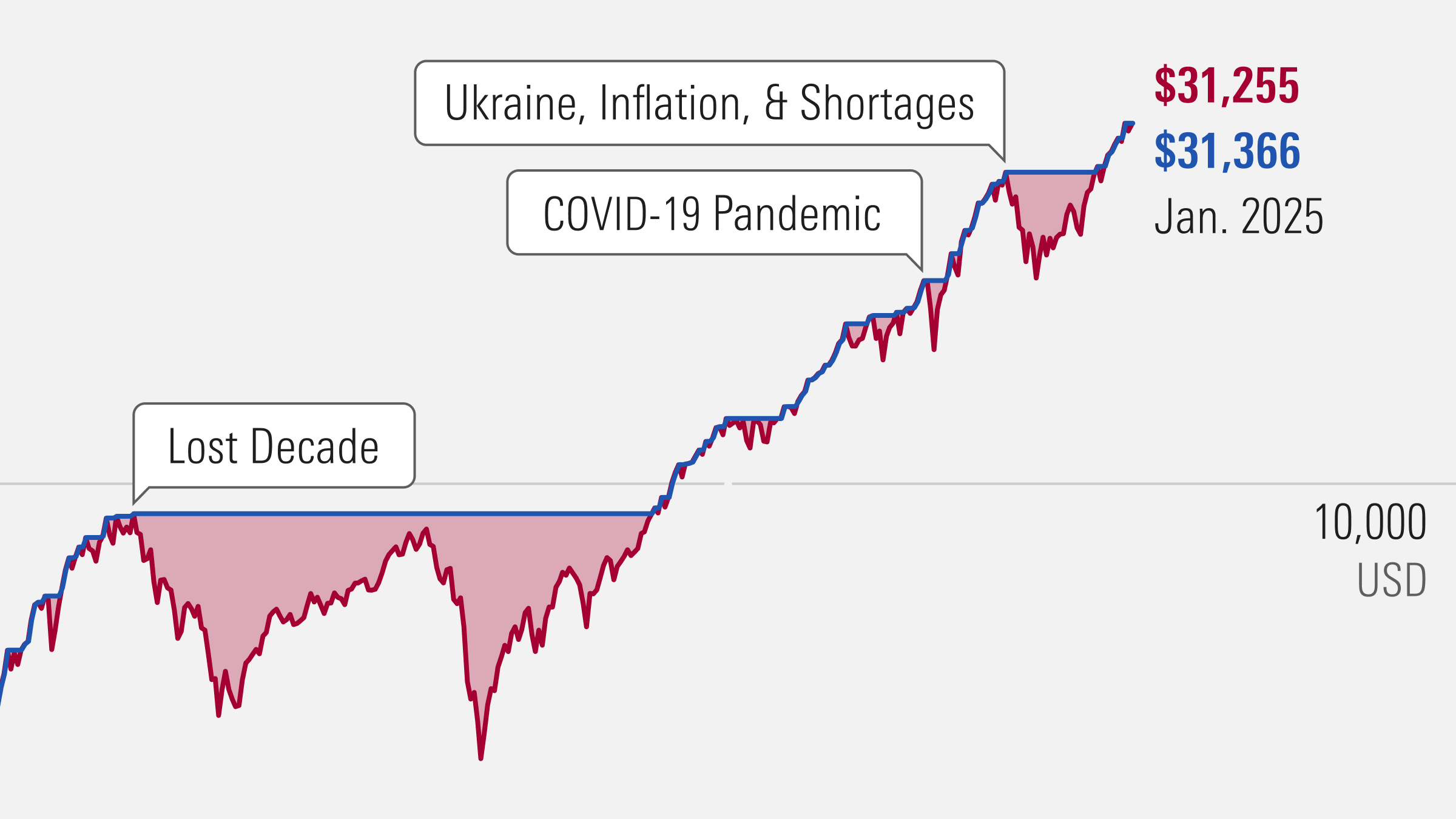

Ondertussen bleven beleggers in onzekerheid achter. Hoe groot wordt de eindrekening, blijft BP dividend uitkeren, heeft de koers van het aandeel BP zijn diepste punt bereikt, verdampt er nog meer beurswaarde, blijft BP zelfstandig of wordt het een overnameprooi, gaat BP failliet, blijft Tony Hayward topman of zal hij moeten vertrekken? De koers van het aandeel BP daalde in 2010 met 40 procent en USD 67 miljard aan beurswaarde ging verloren. En de politieke motieven die een rol speelden in het zwartepieten rond de ramp liepen meestal niet parallel met die van de aandeelhouders.

Toch zag Morningstar het niet helemaal somber in voor BP. De oliemaatschappij kon een flinke stoot hebben. De balans en winst- en verliesrekening waren robuust. De kasstroom volstond om directe kosten en claims te voldoen en dan bleef er nog geld over voor investeringsplannen. BP’s kredietfaciliteit bood nog ruimte om te lenen. En BP had simpelweg toegang tot een schaars goed: olie. ‘Paniek ligt in dit soort situaties voor de hand, maar omdat beleggen een langetermijnbezigheid is, hoeven aandeelhouders hun BP-stukken niet te dumpen. En koopjesjagers kunnen een gokje wagen’, schreef ik juni vijf jaar geleden.

5 Jaar later

BP in 2015. De olieprijs tikt recordlaagtes aan en de koersen van oliemaatschappijen zijn flink onderuit gegaan. BP staat op Morningstars lijst met Aanbevolen Aandelen. Inmiddels zijn er antwoorden op ode vragen. De rechter heeft vastgesteld dat er 5 jaar geleden 3,2 miljoen vaten olie in de Golf van Mexico zijn weggestroomd. Deze week begint de laatste fase van het civiele proces tegen BP en dan wordt duidelijk hoeveel BP daadwerkelijk moet gaan betalen aan getroffen partijen. BP had eind 2014 al zo'n 11 miljard dollar uitgekeerd aan schadeclaims, voorschotten en afkoopsommen voor de ramp. De civiele procedure komt daar bovenop. Bovendien kan het bedrijf ook nog steeds boetes tegemoet zien voor de ramp.

Het aandeel BP bereikte in juni 2010 zijn diepste punt, maar is sindsdien nooit meer op het niveau van voor de ramp gekomen (zie koersgrafiek). Dat kan ook andere redenen hebben dan alleen de ramp, zoals de economische crisis. Koopjesjagers hadden een mooie rit kunnen maken want de koers is vanaf het diepste punt van pakweg GBX 304 in de afgelopen vijf jaar opgelopen naar GBX 404: een stijging van 33 procent. En BP bleef dividend uitkeren en de onderneming is nog steeds zelfstandig. Tony Hayward is geen CEO van BP meer, hij werd later in 2010 vervangen door Bob Dudley.

(Klik op grafiek voor vergroting)

Paradoxaal

Het komt voor beleggers wellicht paradoxaal over dat BP met de huidige lage oliekoers en de dreigende schadeclaims een aanbevolen aandeel is. Het heeft een Morningstar Rating van 5 sterren, wat betekent dat het aandeel maximaal ondergewaardeerd is. Er zit dan ook een flinke ruimte tussen de huidige koers van GBX 404,60 en Morningstars redelijke waardering of fair value van GBX 575,00.

Eerst over BP als onderneming en daarna over de lage oliekoers. BP heeft sinds de ramp in de Golf van Mexico zijn balans versterkt en heeft daar slim aan gedaan. Het verkeert vandaag de dag in een positie dat het voor meerdere jaren een olieprijs van USD 80-90 per vat aankan. De huidige olieprijs is fors lager en is verliesgevend voor BP, maar dat geldt ook voor andere oliemaatschappijen. BP is echter beter gepositioneerd dan veel andere oliemaatschappijen om de lage olieprijs het hoofd te kunnen bieden zonder financiële kwesties. Volgens Morningstar heeft BP één van de meest veelbelovende kasstromen onder de grote oliemaatschappijen. Bij de presentatie van de cijfers over het derde kwartaal van 2014 maakte BP zelfs bekend dat het zijn dividend nog eens met 1,5 procent verhoogt.

Meevaller

De gerechtelijke vaststelling hoeveel vaten olie zijn weggelekt is een meevaller voor BP. Het aantal van 3,2 miljoen vaten is heel wat lager dan de schatting van 4,1 miljoen vaten waarvan het Amerikaanse Ministerie van Energie uitging en waarmee BP in zijn worst case scenario rekende. Bij wet is vastgelegd dat de boete maximaal USD 4.300 (EUR 3.701) per vat is, dus BP betaalt maximaal USD 13,7 miljard schadevergoeding (EUR 11,8 miljard). Dat is USD 3,9 miljard (EUR 3,4 miljard) minder dan in het worst case scenario. Daarbij komt, dat de boete nog moet worden vastgesteld door de rechter en dus ook nog lager dan USD 4.300 per vat kan uitvallen.

Morningstar vindt dat de financiële markt overdreven reageert op de lage oliekoers en de grote geïntegreerde oliemaatschappijen te hard straft met een flinke koersdaling. Deze geïntegreerde maatschappijen die upstream (exploratie van oliebronnen en productie van olie) en downstream (raffinage van olie en verkoop van olie- en gasproducten) activiteiten combineren zijn relatief minder vatbaar voor fluctuaties in de olieprijs vanwege hun gasproductie en downstream activiteiten. Morningstar verwacht ook niet, dat het dividend van de kwaliteitsaandelen onder oliemaatschappijen onder druk komt door de relatief sterke balansen en een aversie bij het management om het dividend te verlagen.

De huidige koersval is een mogelijkheid om degelijke olie-aandelen met korting te kopen.

BP is in vergelijking met concurrenten met zijn sterke balans en kasstroom een interessante optie. Het staat dan ook op Morningstars lijst van aanbevolen aandelen.

Lees een samenvatting van het analistenrapport over BP.

Deze column verscheen eerder op belegger.nl.