Ik heb totaal geen idee wat er de volgende 20 jaar staat te gebeuren. En de waarheid is, jij ook niet. Laten we eerlijk zijn, niemand van ons weet het!

Maar als we het over financiële planning hebben verwachten planners wel van cliënten dat zij dit weten. Sterker nog we vragen hen om dit even en snel voor ons te definiëren. Denk nog eens goed na over wat we als planners allemaal vragen wanneer we het proces ingaan om een financieel plan op te stellen: welk bedrag wordt er gespaard? Wanneer is de pensioendatum? Hoe ziet het leven na pensionering eruit? En we gaan in al onze plannen, misschien toch iets te snel uit van een statistische overlijdensdatum, die nog 40 jaar in de toekomst ligt...

Traditioneel, en veelal via software ook zo gestuurd, leggen we een te sterke focus op het in detail vergaren van de juiste uitgangspunten. Hoe concreter hoe beter maar we moeten als financiële sector uitkijken dat we geen fout gevoel van te precies willen zijn en daardoor een (te) groot gevoel van zekerheid oproepen bij onze cliënten door heel concrete en precieze getallen voor te spiegelen. En voorkomen dat cliënten bijna nog gaan geloven dat we met een PLAN de toekomst kunnen voorspellen of zelfs controle hebben over de uitkomsten.

De enige zekerheid die we hebben, is dat we NIET weten wat er gaat gebeuren in de komende 20 jaar. Natuurlijk zorgt PLANNING er wel voor dat we continue gespreksstof hebben over de toekomst en over de gedefinieerde doelstellingen. Maar ook dit zijn aannames op een bepaald moment en die kunnen ook wijzigen. Benoem ze zo concreet mogelijk en ga vervolgens verder! Maar wel met dien verstande dat cliënten ook beseffen en misschien zelfs opnieuw moeten leren dat in de echte wereld, het theoretische plan al weer achterhaald kan zijn op het moment dat ze het kantoor buitenstappen.

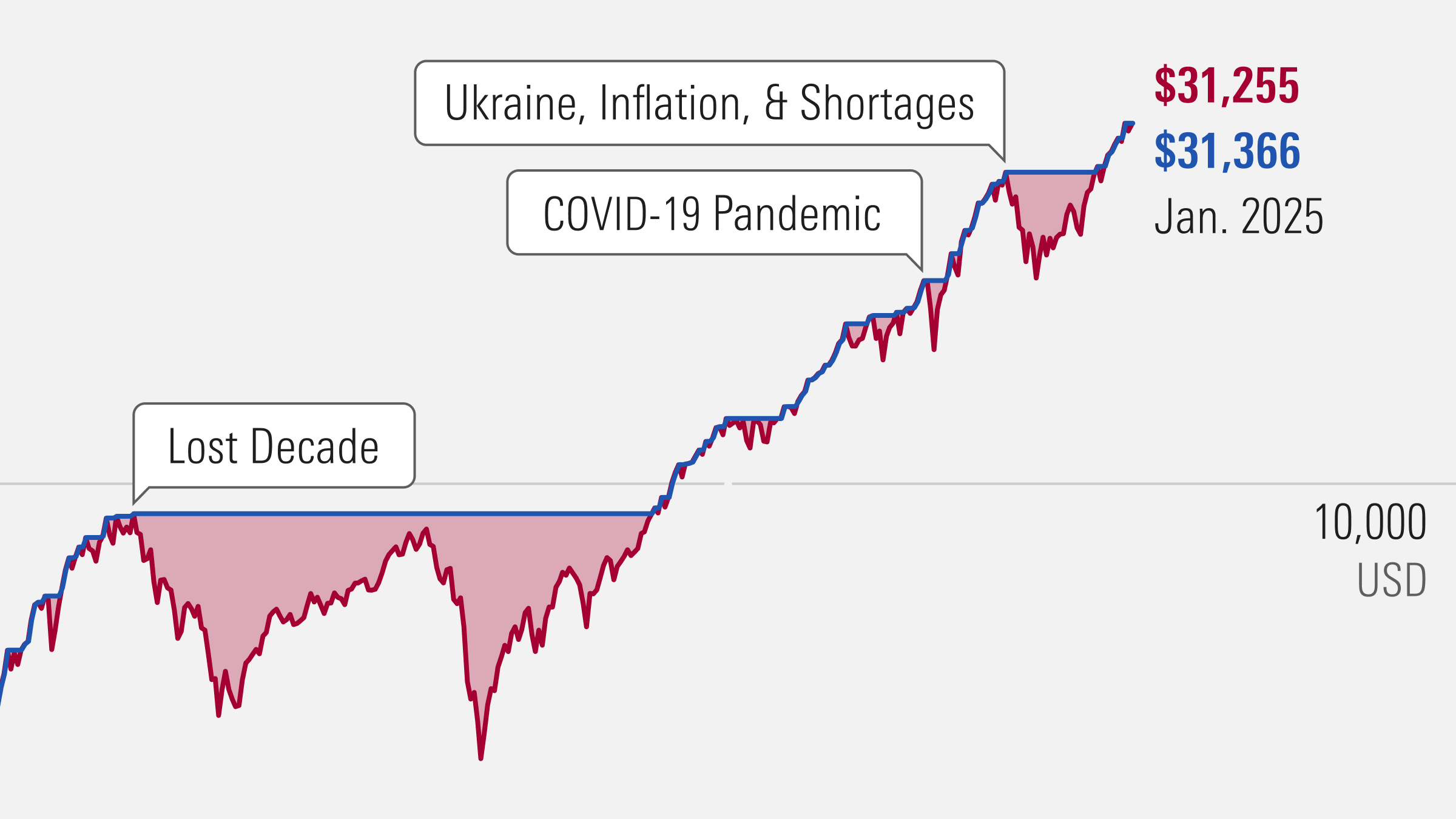

“Life is messy”. Doelstellingen kunnen en zullen veranderen. Het onverwachte gebeurt! En niet in de laatste plaats in de beleggingswereld! Beleggers maken (grote) fouten door hun gedrag, als reactie op de ontwikkelingen in de beleggerswereld.

PLANNEN versus PLANNING

Voor alle duidelijkheid: Klassieke PLANNEN kunnen waardeloos zijn, het proces van PLANNING is daarentegen echter van het grootste belang! Iedereen heeft baat bij een objectieve adviseur. Een adviseur die kan helpen impulsief gedrag en (hevige) emoties onder controle te houden wanneer we geconfronteerd worden met beslissingen over ons geld. Mensen hebben een PLANNER nodig in plaats van alleen maar een PLAN.

Een mooie vergelijking is misschien wel een vluchtplan en de daadwerkelijke vlucht met het vliegtuig. Het plan bestaat uit allemaal veronderstellingen die de piloot doet op basis van verwachtingen over het onder andere het weer en het luchtruim. Hoe veel aannames de piloot ook verwerkt in zijn vluchtplan, uiteindelijk zal de vlucht anders verlopen en afwijken. En de piloot zal, eens hij in het luchtruim is, ervoor zorgen dat de nodige bijstellingen en koerswijzigingen gedaan worden om toch veilig te arriveren op de bestemming. Het gaat over de juiste koerswijzigingen en niet alleen maar het plan!

Planning: de korte termijn versus de lange termijn Als onze job als planner of adviseur eruit bestaat dat cliënten geholpen kunnen worden om hun leven NU te leven zoals ze dit willen leven, dan is alle energie steken in te verre toekomst verwachtingen, en alles wat mogelijkerwijs misschien wel eens zou kunnen gaan gebeuren, echt verloren moeite en verspilde energie. Het op gedetailleerd niveau met vijf cijfers achter de komma, vermogensontwikkelingen presenteren, kan zelfs leiden tot verkeerd gedrag en foute beslissingen die hieruit voortkomen. Door de (te dikke) rapporten die we standaard meegeven met hierin opgenomen (te) gedetailleerde cijfermatige onderbouwingen, houden cliënten teveel vast aan de ontwikkelingen zoals beschreven en hopen dat deze daadwerkelijk gaan gebeuren. Vergelijk het met te sterk focussen op de landkaart in plaats van het landschap.

Als onze job als planner of adviseur eruit bestaat dat cliënten geholpen kunnen worden om hun leven NU te leven zoals ze dit willen leven, dan is alle energie steken in te verre toekomst verwachtingen, en alles wat mogelijkerwijs misschien wel eens zou kunnen gaan gebeuren, echt verloren moeite en verspilde energie. Het op gedetailleerd niveau met vijf cijfers achter de komma, vermogensontwikkelingen presenteren, kan zelfs leiden tot verkeerd gedrag en foute beslissingen die hieruit voortkomen. Door de (te dikke) rapporten die we standaard meegeven met hierin opgenomen (te) gedetailleerde cijfermatige onderbouwingen, houden cliënten teveel vast aan de ontwikkelingen zoals beschreven en hopen dat deze daadwerkelijk gaan gebeuren. Vergelijk het met te sterk focussen op de landkaart in plaats van het landschap.

En als er iets gebeurt wat niet in het plan werd voorzien, dan ontstaat een gevoel van verrassing of onzekerheid. En dit gevoel wordt omgezet in angst (of hebzucht) waardoor iemand, zonder goed erover na te denken, plots en ondoordacht beslissingen neemt en bijvoorbeeld de beleggingsportefeuille ineens omgooit. En we weten allemaal wat er vervolgens gebeurt: Kopen wanneer koersen hoog staan en verkopen bij lage koersen, de bekende cyclus is begonnen...

De oplossing is om te accepteren dat we niet 100 % kunnen voorspellen wat er gaat gebeuren. Een planner en adviseur kan cliënten helpen om de delicate balans te vinden tussen planning voor de toekomst van de lange termijn DOELEN en korte termijn DOELSTELLINGEN. Inclusief het goed en doordacht stilstaan bij het genieten en uitvoeren van de korte termijn acties gerelateerd aan het leven van vandaag. Een soort van "planning for now."

Het gaat uiteindelijk om de kleine aanpassingen en updates gedurende de rit uitvoeren en zo voorkomen we ook dat we op basis van ons gevoel snel, veelal domme, beslissingen nemen.

Zie het als minder ‘plannen om te plannen’ maar meer als planning van doordachte acties. Misschien een beetje minder kijken naar overmorgen en iets meer naar vandaag. Adviseurs en planners leveren toegevoegde waarde richting cliënten door er te zijn wanneer cliënten advies nodig hebben als er iets gebeurt. Wat er ook gebeurt! Met meer ruimte voor flexibiliteit en positieve dingen die kunnen gebeuren!

Loslaten

Financieel planners zouden zich beter gedragen zoals berggidsen die de situatie bekijken aan de hand van veranderde omstandigheden in plaats van steeds te blijven vasthouden aan verouderde landkaarten. We zouden cliënten beter open en eerlijk vertellen dat we niet weten wat er allemaal staat te gebeuren, maar door de ervaring, dat we wel weten hoe om te gaan met veranderende omstandigheden en samen zien in hoeverre correcties moeten worden doorgevoerd.

Natuurlijk, we moeten de doelen niet uit het oog verliezen en het plan ook opnieuw toetsen of het nog steeds haalbaar en, beter nog, realiseerbaar blijft.

Inclusief aandacht voor het "planning for now." Wanneer we in grote lijnen onze doelen beschreven hebben, dan is het belangrijk om op basis hiervan onze concrete doelstellingen, ook voor de korte termijn, steeds opnieuw te bepalen. Het voordeel van dit iets meer in korte termijn denken, is dat juiste beslissingen genomen worden in plaats van ons zorgen te maken over alles wat buiten onze eigen invloedsfeer ligt. Dit betekent loslaten… Schets doordacht! Hou er rekening mee dat er een foutkans is, maar ook dat je correcties kan doorvoeren op je grote plan. En zo verkleinen we ‘The Behavior Gap’.

Disclaimer - Op verzoek van Morningstar schrijft Carl Richards over het gedrag van beleggers en over financieel advies. Deze columns helpen beleggers om betere beleggingsbeslissingen te maken. Richards is auteur van het boek 'The Behavior Gap: Simple Ways to Stop Doing Dumb Things with Money' en levert ook bijdragen aan The New York Times en Morningstar Advisor. Richard's boek is in Nederland en België verschenen onder de titel 'Doe niet langer domme dingen met je geld' in een vertaling van Robert van Beek.