BlackRock World Bond Fund in het kort

Morningstar Analyst Rating: Bronze

Morningstar Rating: ****

Beheerteam: Above Average

Fondshuis: Above Average

Beleggingsproces: Above Average

BlackRock World Bond Fund

Deze strategie profiteert van een sterk portefeuillebeheerteam. Hoofdbeheerder Rick Rieder en co-manager Aidan Doyle krijgen aanvullende steun van de nieuw benoemde co-beheerders Russell Brownback en Trevor Slaven. Die bijdrage zal het beleggingsproces van dit fonds versterken, maar niet veranderen, en evemin wijzigt de portefeuille.

De aanpak is gericht op het pakken van relatieve-waarde kansen in een breed scala aan obligatiecategorieen. Dat werkt, zo bewijst het lange-termijn track record. Alles bij elkaar verdient de rebatevrije fondsklasse D2 van dit fonds een Morningstar Analyst Rating van Bronze.

Uitgebreide toelichting

Beheerteam

Rick Rieder werd eind 2018 de hoofd-portefeuillebeheerder nadat Scott Thiel terugtrad als hoofdbeheerder en vice-chief investment officer. Thiel werd in plaats daarvan beleggingsstrateeg en was niet langer betrokken bij de beslissingen over deze portefeuille.

Rieder’s ervaring heeft stabiliteit in het leiderschap van dit fondshuis gebracht sinds hij in 2009 bij BlackRock kwam na een periode bij R3 Capital Partners. Hij is CIO van wereldwijde obligaties en heeft een hoofdrol gespeeld in deze strategie.

Aidan Doyle werd in oktober 2017 benoemd tot co-beheerder en kreeg portefeuille-opbouw en risico onder zijn hoede; iets dat hij eerder al deed als beheerder in het wereldwijde olbigatieteam. Rieder en Doyle, die van huis uit valutaspecialist is, blijven leunen op BlackRock’s ervaren wereldwijde obligatieteam dat op zijn beurt weer ideeën overneemt van de brede groep sectorspecialisten van het fondshuis.

Na Thiel’s vertrek heeft Rieder een grotere rol gekregen in wereldwijde staats- en wereldwijde aggregate obligatieportefeuilles. Morningstar zal zijn werklast goed in de gaten houden, maar momenteel is er nog geen reden tot zorg. Alles bij elkaar blijft Morningstar’s overtuiging in de middelen die deze strategie ten dienste staan onverminderd van kracht en dat leidt tot een Above Average oordeel.

Fondshuis

De succesvolle balanceeract van BlackRock brengt het een positief oordeel op de Parent Pillar. Het beheerd vermogen behelst een kolossale 6.300 miljard dollar wereldwijd en het beursgenoteerde aandeel BlackRock heeft nagenoeg al zijn directe concurrenten en S&P-genoten verslagen sinds de beursgang van het fondshuis in 1999.

Zowel klanten als aandeelhouders hebben hoge verwachtingen van BlackRock, en het fondshuis heeft laten zien dat het in staat is om een vertrouwde partij is die aantrekkelijke lange-termijn rendementen te kunnen boeken.

De lopende-kostenfactoren voor de fondsen blijven dalen en beheerders beleggen zelf meer in hun strategieën. Het fondshuis belegt flink in technologie en mensen en ook stelt het tools voor portefeuille-analyse beschikbaar aan adviseurs. Onderdeel iShares verdedigt met succes het marktleiderschap in het ETF-landschap en dat brengt de kosten voor het vermogensbeheerd omlaag. Het fondshuis heeft uitbreidingen gedaan naar alternatives en private equity.

Echter, groter is niet altijd beter. BlackRock heeft zijn obligatie-platform op de schop genomen na de wereldwijde financiële crisis, maar bij het aanbod aandelenproducten wil het nog niet vlotten ondanks twee grote reorganisaties in 6 jaar.

BlackRock scoort minder dan de meeste andere top-20 fondshuizen als het gaat om het vasthouden van mensen en de duur van hun loopbaan. Hoewel gedisciplineerd in het op de markt brengen van nieuwe fondsen, doet het goed mee in niches, zoals met de iShares Robotics and Artificial Intelligence ETF. BlackRock heeft zijn schaalgrootte en operationele efficiency ingezet ten faveure van beleggers.

Proces

De beheerders passen een relatieve-waarde aanpak toe waarbij ze de duratie goed in de gaten houden. Het doel is om de benchmark met 100-200 basispunten te verslaan. Dat is een bescheiden doel ten opzichte van de Bloomberg Barclays Global Aggregate USD Hedged Index. Het team verwacht dat de meeste outperformance zal komen van de relatieve-waarde tools sectorrotatie, security selectie en yield-curve trade. De rest moet komen van directionele drijfveren zoals duratiebeheer, landenselectie en valutaposities.

De beheerders leunen op de ideeën van een bredere, fundamentele groep obligatie-experts en van de beleggingsstrategiemeetings onder leiding van de chief investment officer. Ook de lange-termijn visies van het BlackRock Investment Institute helpen mee om de top-down blik op het fonds vorm te geven. Het wereldwijde obligatieteam komt eens per week bij elkaar om de top-down positionering te bespreken. Daarin brengt ieder teamlid, samen met zijn respectievelijke sector-specialistenteam individuele ideeën naar voren om in de wereldwijde portefeuilles op te nemen.

Vervolgens worden die op een risico-beheerste manier geïmplementeerd door de omvang van landen, duratie en yield curve posities vast te stellen in delen van 5-10 basispunten. Iedere positie wordt doorgaans een half jaar korter of langer gehouden wat duratie betreft dan in de index het geval is. De effectieve en gedisciplineerde implementatie van het proces brengt het een Above Average oordeel op de Process Pillar.

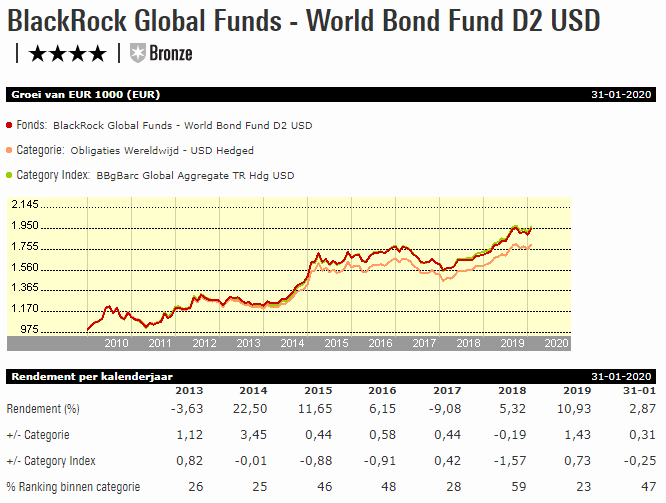

Prestaties

Dankzij uitgebreid overheidsingrijpen in monetaire markten in de ontwikkelde wereld is de volatiliteit vrij beperkt gebleven in het beleggingsuniversum van deze strategie. Dat heeft de schaal van potentiele rendementen beperkt waar het team op mikt met relatieve-waarde transacties. De strategie had het moeilijk om Bloomberg Barclays Global Aggregate USD Hedged Index te verslaan sinds het wereldwijde fundamentele obligatieteam in 2012 aan het roer kwam.

Maar ten opzichte van de Morningstar Categorie wereldwijde obligaties USD hedged heeft het superieure absolute en voor risico aangepaste rendementen geleverd. Dit ondanks een iets hogere standaarddeviatie.

Het jaar 2018 was uitdagend omdat de macro- en valuta-strategieën die de prestaties in 2017 opstuwden, het jaar erna juist tegenwerkten. Dat gold in het bijzonder voor hard- en local currency emerging market debt. In 2019 versloegen de rendementen de concurrentie en de benchmark. Een range aan blootstellingen voegde waarde toe, waaronder overweging in US duratie in mei en augustus; Brits schuldpapier in het derde kwartaal; Grieks staatspapier en dollar-genoteerde investment grade obligaties in industrie, communicatie, energie, technologie en financials droegen bij.

Kosten

De lopende kosten van de rebatevrije 'clean' fondsklasse D2 laten dit fonds in het middelste kwintiel van de categorie vallen. Dat is niet geweldig, maar als we de kosten bekijken in de context van de People, Process en Parent pillars, dan zijn we van mening dat dit fonds positieve alpha kan genereren ten opzichte van benchmark. Het fonds verdient een Morningstar Analyst Rating van Bronze.

Lees meer

Bekijk voor meer informatie de overzichtspagina van BlackRock World Bond Fund D2 USD. Daar vindt u onder andere het fondsrapport over dit fonds.

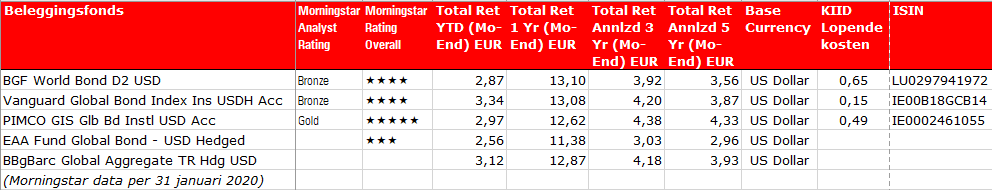

Bekijk ook deze beleggingsfondsen in de Morningstar categorie Obligaties Wereldwijd - USD Hedged, die voorzien zijn van een Morningstar Analyst Rating, afgezet tegen de categorie benchmark:

Lees ook eerdere Fondsen van de Week:

- Axa WF Europe Small-Cap Fund