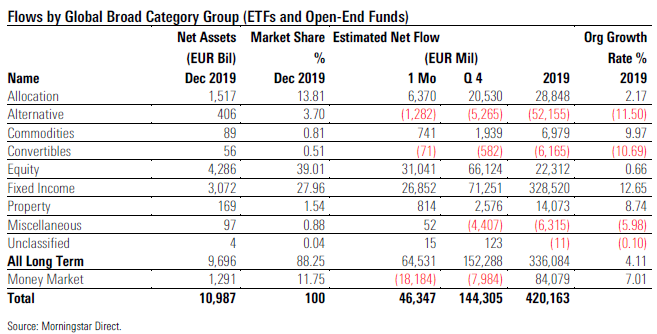

Aandelenfondsen hebben het lange tijd moeilijk gehad, maar in 2019 krabbelden ze weer op, waarbij de opwaartse trend in december nog eens versnelde, zodat de laatste maand van het jaar meteen ook de maand met de hoogste instroom in aandelenfondsen was met 31 miljard euro aan nieuw fondsvermogen.

Per saldo komt heel 2019 op 22 miljard euro aan instroom voor aandelenfondsen. In de eerste drie kwartalen van het jaar was vooral sprake van uitstroom en pas in het vierde kwartaal waren fondsbeleggers weer te porren voor aandelenfondsen.

Bij obligatiefondsen was het een heel ander verhaal, want die boekten over het gehele jaar een fikse instroom: 329 miljard euro maar liefst. Daarmee versloeg 2019 nipt het vorige record van 325 miljard euro uit 2017. De populairste obligatiecategorieën waren EUR corporate bond, wereldwijde flexibele obligaties en wereldwijde opkomende-markten obligaties.

Allocatiefondsen haalden per saldo 29 miljard euro op en dat was het laagste niveau in één jaar sinds 2012. In de eerste helft van 2019 was sprake van uitstroom, en pas in het vierde kwartaal ging de instroom echt lopen.

Alles bij elkaar bedroeg de instroom in beleggingsfondsen over heel 2019 ruim 336 miljard euro, waarvan bijna helft in het vierde kwartaal instroomde. Daarmee ligt 2019 duidelijk onder het recordniveau van 730 miljard euro uit 2017.

Stijgende beurzen deden wel het beheerd vermogen verder stijgen naar een nieuw record van 9.700 miljard euro vergeleken met 8.200 miljard per ultimo 2018.

Actief versus passief

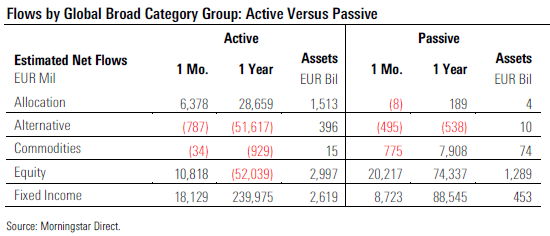

De opmars van passieve fondsen is al langere tijd gaande en het was ook een van de hoofdthema's in 2019. Het marktaandeel van passieve fondsen is in 2019 gestegen van 16,7% naar 18,9% (dat is exclusief geldmarktfondsen).

Op categorieniveau kenden passieve obligatiefondsen de hoogste vraag in Europa, met 88,6 miljard euro aan netto-instroom. Actieve obligatiefondsen haalden 240 miljard euro op, en dat is duidelijk meer dan in het vorige recordjaar 2017.

Bij de aandelenfondsen haalden de passieve producten 74,3 miljard euro op en dat was duidelijk onder het recordniveau van 2017. Dat geeft aan dat fondsbeleggers in een deel van 2019, met name het eerste deel, nog risico-avers waren. In het vierde kwartaal trok de instroom echter weer fors aan.

De actieve aandelenfondsen beleefden een beroerd jaar, want er was sprake van netto-uistroom van 52 miljard euro. Daarmee was het nog niet het slechtste jaar, want in 2016 stroomde er maar liefst 67 miljard euro weg, en in het annus horribilis 2008 was dat zelfs 123 miljard euro.

Instroom op fondscategorie-niveau

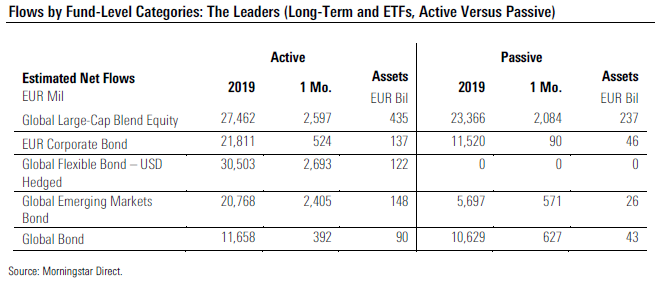

De top-5 van best presterende categorieën laat zien dat wereldwijde large-cap aandelenfondsen het in 2019 goed hebben gedaan. Met 50,8 miljard euro instroom, gedragen door zowel actieve als passieve producten, was 2019 het beste jaar voor deze categtorie sinds Morningstar flowdata verzamelt.

Bij de obligatiefondsen speelde het verruimende monetaire beleid van de Europese Centrale Bank (ECB) een rol. Dat zorgde voor aanhoudende interesse in EUR bedrijfsobligatiefondsen, zowel actieve als passieve producten. De aanbieders die daar het meest van profiteerden, waren iShares, Amundi en Nordea.

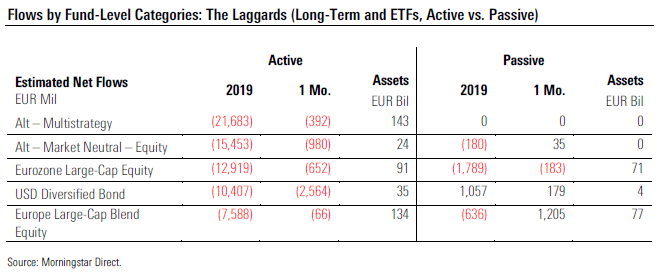

Uitstroom op fondscategorie-niveau

De categorie multistrategie zat in 2019 in het verdomhoekje. Met name Aberdeen werd geraakt door uitstroom uit zijn Global Absolute Return Strategies fonds dat 8,4 miljard euro zag wegvloeien.

Eurozone large-cap aandelenfondsen boekten over het jaar als geheel per saldo utistroom, maar binnen het jaar waren verschillen te noteren, want na zes kwartalen uistroom op rij, keerde het tij in het vierde kwartaal van 2019 en ontstond er weer netto-instroom.

Er was ook uitstroom uit de categorie USD Diversified Bond, met name door twee UBS fondsen. Dat was het gevolg van asset-allocatie wijzigingen binnen UBS zelf, waardoor een flinke hoeveelheid fondsvermogen van categorie veranderde. Het verdween hier, maar kwam weer tevoorschijn in andere UBS-fondsen, namelijk in opkomende-markten aandelen ETF's.

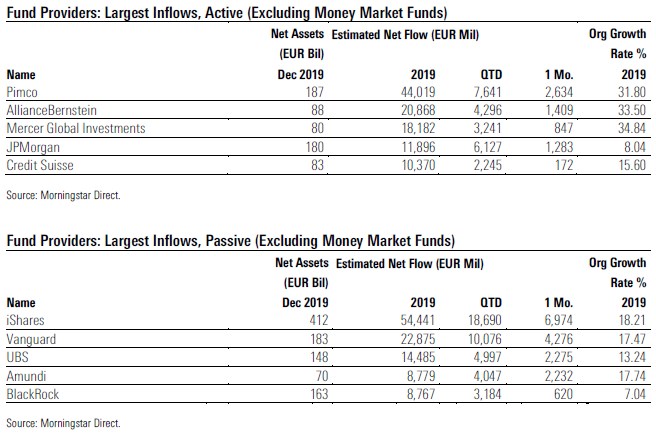

Instroom per fondshuis

De dominantie van Pimco was onomstotelijk in 2019. Dat was te danken aan één fonds, Pimco GIS Income.

Op de tweede plek staat AllianceBernstein dat het vooral goed deed met zijn Amerikaanse obligatieproducten.

Mercer scoorde juist weer goed met wereldwijde large-cap aandelenfondsen, maar de topper binnen Mercers assortiment was het Mercer Multi-Asset Growth Fund dat netto 7 miljard euro aan nieuw fondsvermogen ophaalde.

Aan passieve zijde gaat iShares aan kop, gevolgd door Vanguard. Bij Blackrock-dochter iShares waren het met name obligatieproducten in Europese en Amerikaanse obligaties die nieuw vermogen wisten aan te trekken.

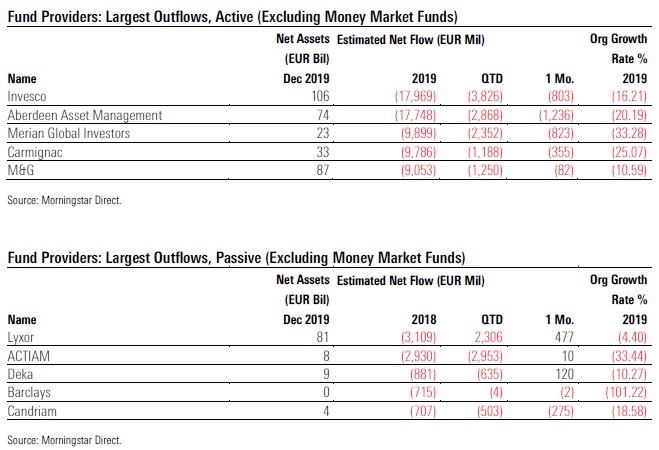

Uitstroom per fondshuis

Aan de actieve kant prijkt Invesco boven aan de lijst. Het is al voor het tweede jaar op rij dat Invesco in de min belandt. De alternative en fondsen in Britse large-cap aandelen zijn hiervoor verantwoordelijk.

Carmignac beleefde een moeilijk 2019 waarbij december de negentiende maand op rij met uitstroom was. Vooral euro obligaties en allocatieproducten moesten veel vermogen laten gaan. De twee vlaggenschipfondsen Carmignac Patrimoine en Carmignac Sécurité zagen respectievelijk 4,3 miljard en 3,5 miljard euro wegstromen.

Aan de passieve zijde werden twee ETF's van Lyxor, dochter van Societe Generale, geraakt. De Lyxor CAC 40 (DR) ETF en de Lyxor Euro Stoxx 50 (DR) ETF verloren respectievelijk 1,4 en 1,2 miljard euro.

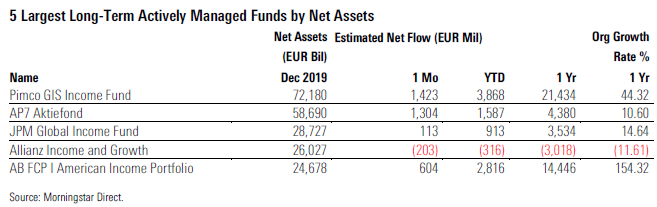

De grootste fondsen

Pimco GIS Income is onveranderd de grootste, al varieerde het sentiment rond dit fonds nogal. Nadat in 2018 vooral uitstroom had plaatsgevonden vanwege de vrees voor stijgende rentes, keerden beleggers in 2019 weer terug toen bleek dat de rente voorlopig laag zou blijven. Door de hernieuwde instroom is dit fonds, dat een Morningstar Analyst Rating van Silver heeft, afgetekend de grootste in 2019.

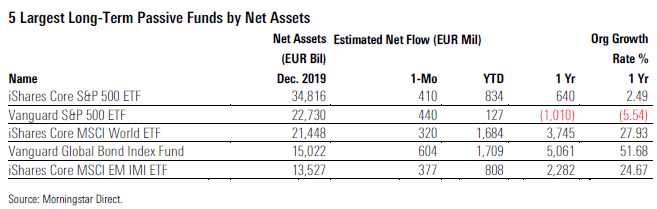

Bij de passieve fondsen draaide alles om de twee aartsrivalen iShares Core S&P 500 ETF en Vanguard S&P 500 ETF. Juist in Amerikaanse aandelenfondsen wint passief sterk terrein, omdat hun actieve concurrenten aanhoudend matige rendementen laten zien.

Lees meer:

- Fund flows november: beste maand voor aandelenfondsen sinds tijden

- Fund flows oktober: trend naar meer risico zet door