Een buitengewone periode met een volatiliteit en plotse schokken zoals we zelden eerder hebben meegemaakt, is de manier om het voorbije eerste kwartaal te omschrijven als het gaat om aandelenbeleggen. In de loop van februari kregen angst en onzekerheid over de reikwijdte van het corona-virus de markten in hun greep en toen duidelijk werd hoe groot de economische schade wereldwijd zal zijn door de plotselinge vraaguitval volgend op de lockdowns in vele landen, stortten de aandelenkoersen op alle beurzen in.

Om dat nog eens te verergeren kreeg de oliemarkt een extra klap te verwerken door het dispuut tussen Rusland en Saoedi-Arabië, waarbij de laatste de oliekraan extra opendraaide, terwijl de vraag vanwege de corona-crisis juist afnam. Een scherpe daling van de olieprijs met meer dan 30% op een dag tot zelfs even onder de 25 dollar per vat was het gevolg.

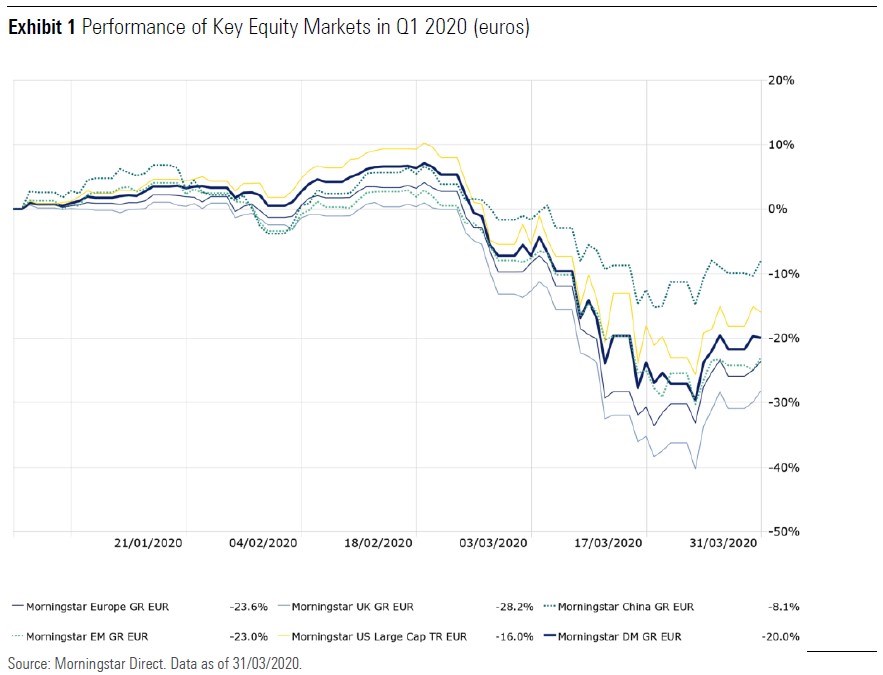

Onderstaande grafiek laat de prestaties van de belangrijkste wereldwijde Morningstar indices zien:

Groei versus waarde

Eén ding bleef wel als vanouds: het verschil in prestaties tussen de beleggingsstijlen groei en waarde. De afgelopen jaren heeft groei steevast waarde weten te verslaan, en ook tijdens de neergang bleek dat groei beter bleef liggen dan waarde. Dat was opmerkelijk, want in eerdere correcties was het vaak zo dat de hardst opgelopen categorieën dan ook het sterkst daalden.

Aandelen in de sectoren olie en financials werden het zwaarst getroffen, evenals bedrijven die te maken hebben met reizen, toerisme, luchtvaart en luxe goederen. Terwijl de sectoren consumentengoederen, technologie en gezondheidszorg het best bleven liggen.

Voorsorteren op kansen

Uit de gesprekken die de fondsanalisten van Morningstar in de afgelopen weken hadden, komt naar voren dat de meeste fondsbeheerders geen al te grote wijzigingen hebben aangebracht in hun portefeuilles en hun strategieën. Er zijn wel wat geleidelijke en selectieve veranderingen geweest. De algemene lijn is dat aandelen van bedrijven met sterke balansen nu het meest in trek zijn, omdat die het best door de crisis heen zullen komen.

Er zijn zelfs al fondsbeheerders die voorsorteren op bedrijven die kunnen gaan profiteren van de crisis. Door verdere balansversterking en het aantrekken van nieuw vermogen willen zij een oorlogskas opbouwen om gewapend zijn om bedrijven die in problemen komen over te nemen als het zover komt.

Dispersie

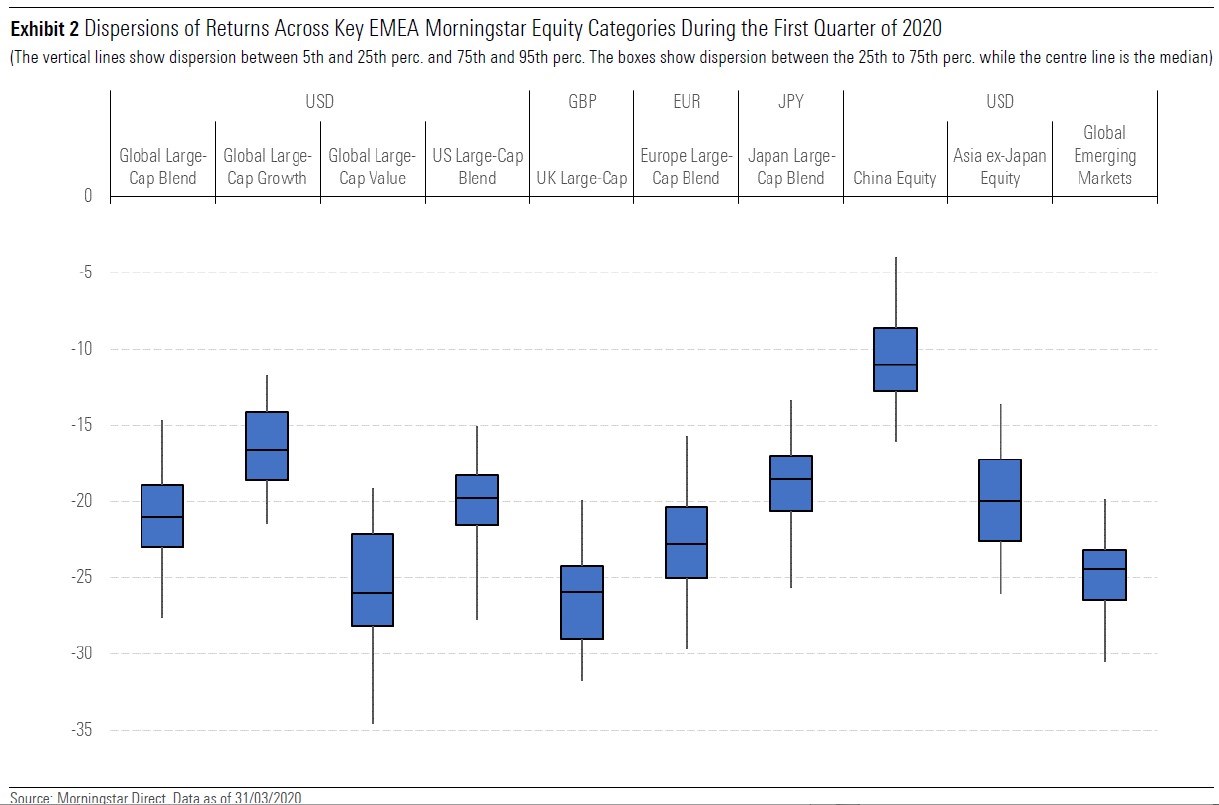

Onderstaande tabel geeft de dispersie in rendementen tussen de belangrijkste Morningstar categorieën in aandelenfondsen weer:

De waarde-stijl had het dus moeilijk, evenals fondsen die op dividend gericht zijn, want een toenemend aantal bedrijven besloot in de loop van het kwartaal om het dividend op te schorten of zelfs helemaal te schrappen.

Dat raakte een aantal fondsen die een positieve Morningstar Analyst Rating hebben, zoals Dodge & Cox Worldwide Global Stock, Kempen Global High Dividend, Robeco QI Global Value Equities en Harris Associates Global Equity.

Fondsen die meer op kwaliteit en defensieve kenmerken gericht zijn, bleven beter liggen, zoals DWS Top Dividende en Fundsmith Equity. MFS Meridian Global’s bleef juist iets achter omdat het een voorzichtigere benadering van de groei-stijl heeft dan zijn concurrenten.

Lees meer: