Vontobel Asia Pacific Equity in het kort

Morningstar Analyst Rating: Bronze

Morningstar Rating: *****

Beheerteam: Above Average

Fondshuis: Average

Beleggingsproces: Above Average

Vontobel Asia Pacific Equity

Deze strategie wordt beheerd Brian Bandsma. Hij heeft een lange staat van dienst bij Vontobel, waar hij in 2002 in dienst trad als analist. Snds maart 2013 werd hij medebeheerder op deze strategie naast de in hoog aanzien staande Rajiv Jain, die in 2016 het fondshuis zou verlaten. Dat was een verlies, maar het team waar Bandsma onderdeel van uitmaakt en op steunt is omvangrijk en is na het vertrek van Jain gegroeid door het aantrekken van nieuwe analisten, terwijl verder niemand vertrok.

De door Jain opgestelde strategie is gehandhaafd na zijn vertrek, hoewel het proces wel meer teamgericht is dan voorheen. Het team bouwt de portefeuille aandeel per aandeel op met een focus op groeiende bedrijven van hoge kwaliteit. Die consistente focus en het sterke research proces maken de benadering onderscheidend en herhaalbaar. De portefeuille kan er vaak aanzienlijk anders uit kan zien op het gebied van landen- en sectorallocatie. Hierdoor kan het rendement ook sterk afwijken vergeleken met de bredere markt, maar in neergaande markten zal de strategie zich meestal weten te onderscheiden.

Beheerteam

Hoofdbeheerder van deze strategie is Brian Bandsma, die in november 2002 bij Vontobel in dienst trad en hier al sinds maart 2013 medebeheerder was. Hij nam de volledige verantwoordelijkheid over in 2016, nadat de CIO en vorige hoofdbeheerder Rajiv Jain het bedrijf verliet. Bandsma is begonnen als senior analist en door zijn lange staat van dienst bij het bedrijf is hij goed thuis in de quality/growth benadering. Naast deze strategie heeft hij nog steeds verantwoordelijkheden als analist en is hij sinds maart 2016 medebeheerder bij Vontobel Emerging Market Equity.

Het vertrek van Jain was een verlies voor het team, dat historisch stabiel is gebleven. In het afgelopen decennium is er maar een paar keer iemand vertrokken en het is geruststellend dat geen van de leden is vertrokken na het vertrek van Jain. Sindsdien is het team uitgebreid met vier nieuwe teamleden in 2016-17 en drie junior analisten in 2019, waardoor het totaal aantal leden van deze goed uitgeruste groep op 21 beheerders en analisten komt. Igor Krutov behoorde tot de nieuwe leden en werd benoemd tot head of reseach en speelt een cruciale rol bij het prioriteren van de onderzoeksinspanning. Dit heeft geresulteerd in een meer teamgerichte aanpak. Het team bestaat onder andere uit drie voormalige onderzoeksjournalisten die onderzoek doen om de investeringsthesis te versterken en fouten te voorkomen (een praktijk die door Jain is gestart).

We denken dat Bandsma een solide beheerder is en hij profiteert van een groeiend, ervaren team dat goed thuis is in de quality/growth benadering van Vontobel. Dit rechtvaardigt een Above Average rating op de de People pijler.

Fondshuis

Vontobel Asset Management is onderdeel van Vontobel Holding, een beursgenoteerde Zwitserse financiële onderneming die in meerderheid in handen is van de Vontobel-families. In de afgelopen tien jaar is de groep met succes uitgegroeid tot een gediversifieerde onderneming die is verdeeld over vijf gespecialiseerde boetieks, die profiteren van een grote mate van onafhankelijkheid en zij omvatten gezamenlijk alle belangrijke activaklassen. De firma verwierf extern aanvullende capaciteiten door het belang van 60% in de in Engeland gevestigde boetiek Twenty-Four AM in 2015 en de overname van Raiffeisen's kwantitatieve afdeling Vescore in 2016 (die later werd gecombineerd met de discretionaire multi-asset-unit van de firma in 2018).

De in de VS gevestigde aandelenboetiek met kwaliteitsgroei was van oudsher een belangrijke troef voor Vontobel, hoewel het bedrijf andere expertisegebieden heeft opgebouwd, zoals schulden uit opkomende markten nadat het bedrijf een aantal externe medewerkers had binnengehaald. De retentie onder het beleggingspersoneel is ook relatief hoog en alle portefeuillemanagers beleggen in de strategieën die zij beheren. Al met al beweegt Vontobel zich in de goede richting en behoudt verschillende sterke punten.

Dat gezegd hebbende, denken we dat de kwaliteit over het hele fondsassortiment nog steeds ongelijk is, en dat de vergoedingen vaak een rem betekenen op de relatieve prestaties. De talrijke veranderingen van het bedrijf voegen ook een mate van onzekerheid toe en vereisen tijd om zich te vertalen in betere resultaten voor de eindbelegger. Het bedrijf verdient daarom een Average rating op de Parent pijler.

Proces

Hoofdbeheerder Brian Bandsma handhaafde de strategie van de voormalige beheerder Rajiv Jain, die in 2016 vertrok, hoewel het interne proces enigszins is veranderd onder de opvolger van Jain, CIO Matthew Benkendorf. Met benoeming van medebeheerders bij de meeste strategieën, de benoeming van een head of research, een groter analistenteam en een meer collaboratieve aanpak, is het proces meer teamgericht dan voorheen. Het team bouwt de portefeuille aandeel per aandeel op met een focus op een meerjarige beleggingshorizon en bedrijven van hoge kwaliteit met een stabiele, betrouwbare groei en duurzame concurrentievoordelen. De beheerders willen ook goede boekhoudpraktijken zien.

Hoewel ze een hekel hebben aan hoge schulden, accepteert het team een matig niveau van schulden. Het team is voorstander van aandelen met een lage volatiliteit van de winst en relatief voorspelbare winstgevendheidspatronen. De weging van aandelen, sectoren en landen verschilt aanzienlijk van die van de benchmark en categoriegenoten. Het team overweegt waarderingen, maar de waarderingsmaatstaven van de portefeuille zijn vaak hoger dan gemiddeld. De portefeuille bestaat uit 50-70 bedrijven en heeft doorgaans 3% -7% van de activa in individuele topposities. Landen kunnen tot 35% overwogen zijn in vergelijking met de MSCI AC Asia Pacific Ex Japan-benchmark, en de enige beperking op sectorniveau is de vereiste om te allen tijde in ten minste vijf sectoren te investeren. Dit proces is zowel onderscheidend als herhaalbaar, waardoor het een Above Average rating op de Process pijler krijgt.

Prestaties

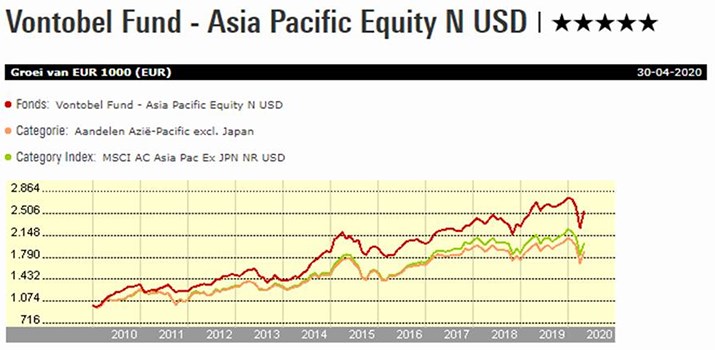

De strategie had een uitstekend track record onder voormalig hoofdbeheerder Rajiv Jain, aangezien deze (gemeten aan de hand van de clean N USD-aandelenklasse) beter presteerde dan het Morningstar Category Asia-Pacific ex-Japan Equity-gemiddelde en de MSCI AC Asia Pacific Ex Japan-benchmark. Belangrijker nog, het bleef ook de stilistisch relevantere MSCI AC Asia Pacific Ex Japan Growth-index voor. Bovendien werden deze sterke prestaties behaald met gunstige risicomaatstaven (lagere standaarddeviatie en down capture ratios). Het verstrekken van demping bij marktdalingen was het kenmerk van het fonds en de strategie heeft deze tendensen grotendeels onder Bandsma's leiderschap behouden. Echter de afgelopen jaren waren de prestaties ook meer gemengd. Van maart 2016 tot en met april 2020 presteerde de strategie nog steeds beter dan haar concurrenten, maar presteerde ze in lijn met de benchmark en lag ze aanzienlijk achter op de MSCI AC Asia Pacific Ex Japan Growth-index.

De meeste schade werd aangericht in jaren waarin de markten stegen, zoals de sterke markten van 2017 en 2019. De strategie bewees echter opnieuw haar defensieve kenmerken in neerwaartse markten. In 2018 verloor het veel minder dan peers en indices en hetzelfde geldt voor 2020 tot eind april. We merken wel op dat ondanks het beperken van verliezen en het op een gunstig niveau houden van de standaarddeviatie- en neerwaartse ratio's, de lagere risicokenmerken van de strategie minder uitgesproken lijken te zijn dan vroeger.

Kosten

De lopende kosten van 1,18% voor de rebatevrije 'clean' fondsklasse Z laten dit fonds in het op een na goedkoopste kwintiel van de categorie vallen. Dat is niet uitmunted, maar als we de kosten bekijken in de context van de People, Process en Parent pillars, dan zijn we van mening dat deze aandelenklasse nog steeds positieve alpha kan genereren ten opzichte van de benchmark. Het verdient een Morningstar Analyst Rating van Bronze.