BlackRock Emerging Markets Bond in het kort

Morningstar Analyst Rating: Bronze (D2 USD fondsklasse)

Morningstar Rating: ***

Beheerteam: Positive

Fondshuis: Positive

Beleggingsproces: Positive

BlackRock Emerging Markets Bond

Dit fonds heeft een stabiele kern van beslissers die een bewezen beleggingsproces hebben opgebouwd dat gericht is op het beperken van neerwaarts risico bij het selecteren van staatsobligaties van opkomende markten in harde valuta. Het fonds kan ook gebruik maken van de expertise van het bredere team voor schuldpapier in opkomende markten.

Wel merken we op dat het verloop van personeel is toegenomen over de afgelopen vijf jaar. De filosofie van het fonds is het beperken van verliezen, maar dat betekent niet dat het fonds helemaal geen risico neemt. Dat doet het team wel en daar is speelruimte voor ten opzichte van de benchmark met betrekking tot looptijd, bèta en landenallocatie.

Beheerteam

Het team voor opkomende markten van BlackRock onderging medio 2012 grote veranderingen na de aanstelling van teamleider Sergio Trigo Paz en zijn team die samen overkwamen van BNP Paribas. Trigo Paz kwam in 2004 in dienst van Fortis (later overgenomen door BNP Paribas) en werkte eerder als emerging markets debt-handelaar.

Michel Aubenas is hoofdbeheerder en zet de toon bij staatsobligaties in harde valuta's. Trigo Paz implementeert ook actieve posities in het fonds en kan ingrijpen als hij meent dat het fonds van het proces afwijkt. Dit gebeurt echter zelden. Hij en Aubenas werken sinds 2010 samen. Het op obligaties in harde valuta's gerichte team heeft gemiddeld 15 jaar ervaring, maar het bredere team voor EMD kende de laatste jaren wat verloop.

Met het vertrek van Chris Kelly in 2014 verloor het bedrijfsobligatieteam een van zijn belangrijkste leden. Raphael Marechal (obligaties in lokale valuta's) vertrok begin 2016. Het team werd versterkt met Michal Wozniak (die later Marechal verving), beleggingsstrateeg Pablo Goldberg en verschillende junior-beheerders.

Wij menen dat BlackRock's EMD-team voldoende bezet is en waarderen de stabiele kern van beheerders van de strategie voor harde valuta's en kennen dit fonds een positieve People-score toe. Wij waarderen dat Aubenas zelf belegt in het fonds, waardoor zijn belangen overeenkomen met die van eindbeleggers.

Fondshuis

De voordelen van BlackRock wegen op tegen de nadelen; het verdient een een Above Average Parent rating. BlackRock belegt in totaal 6,4 biljoen dollar voor haar cliënten en is daarmee ongeëvenaard in grootte maar ook in invloed. Het fondshuis is marktleider en zet de standaard voor passieve beleggers met iShares. Het heeft een diep en getalenteerd vastrentende-waarden team.

De Aladdin-software is een essentieel hulpmiddel voor risicoanalyse en portefeuillebeheer voor de industrie. BlackRock Financial Markets Advisory heeft het vertrouwen en de mandaten van veel overheden veiliggesteld, waaronder het op pandemieën geïnspireerde schuldopkoopprogramma van de Federal Reserve. BlackRock biedt ook oplossingen op het gebied van alternatives, factor- en private equity-beleggingen en is voornemens zijn beursgenoteerde ESG-fondsen te verdubbelen en ESG in al haar strategieën op te nemen. De kosten voor haar producten zijn ook verbeterd.

De opgang van BlackRock heeft echter tegenslagen gekend. Meerdere pogingen om de line-up van actieve aandelenfondsen te vernieuwen, hebben nog niet geleid tot hetzelfde succes als bij de assetclass vastrentende waarden. Het bedrijf heeft tot nu toe slechts een aantal strategieën gelanceerd en die onder de aandacht gebracht bij haar investeerders.

In 2019 en 2020 heeft het fondshuis twee executives en een closed-end fondsmanager ontslagen wegens schending van de gedragscode van BlackRock, wat aantoont hoe moeilijk het kan zijn om bij zo'n kolos een ethische cultuur te koesteren en te handhaven. Hoewel het de deugd van ESG predikt, heeft het vaak de kant van het management gekozen bij het stemmen met een ESG volmacht. BlackRock is niet de beste in alles wat het doet, maar weet wat de beste manier is om haar eindbeleggers te bedienen.

Proces

Het proces combineert een visie op de mondiale situatie met diepgaande landenanalyse. Sergio Trigo Paz heeft eenzelfde proces in 2009 geïmplementeerd bij zijn vorige werkgever BNP Paribas. De subsectorspecialisten analyseren landen en uitgevers van schuldpapier om zowel lokale als mondiale beleggingsthema's te identificeren en benutten. Bij de portefeuillesamenstelling wordt dit aangevuld door strategische assetallocatie, op basis van de bredere verwachtingen van Trigo Paz wat betreft marktgedrag en landen.

De beheerders zijn zich ook bewust van wereldwijde factoren die de prestaties van obligaties uit opkomende markten beïnvloeden. Daarom analyseren zij voortdurend scenario's om hun visie op het marktsentiment te bepalen. De beleggingsfilosofie is erop gericht om dalingen te beperken.

Het fonds wordt beheerd met een beoogde tracking error van 3,5% ten opzichte van de JPM EMBI Global Diversified Index, en dat geeft de beheerder voldoende speelruimte om de visie van het team tot uitdrukking te laten komen voor wat betreft de looptijd (plus of min twee jaar tegenover de benchmark), marktbèta (historische bandbreedte 0,8-1,4) en in mindere mate landenallocatie (maximaal plus of min 3% versus de index). Het fonds kan ook tot 15% in bedrijfsobligaties beleggen en tot 10% in lokale valuta's. De doeltreffende toepassing van dit beleggingsproces verdient een Average Process rating.

Prestaties

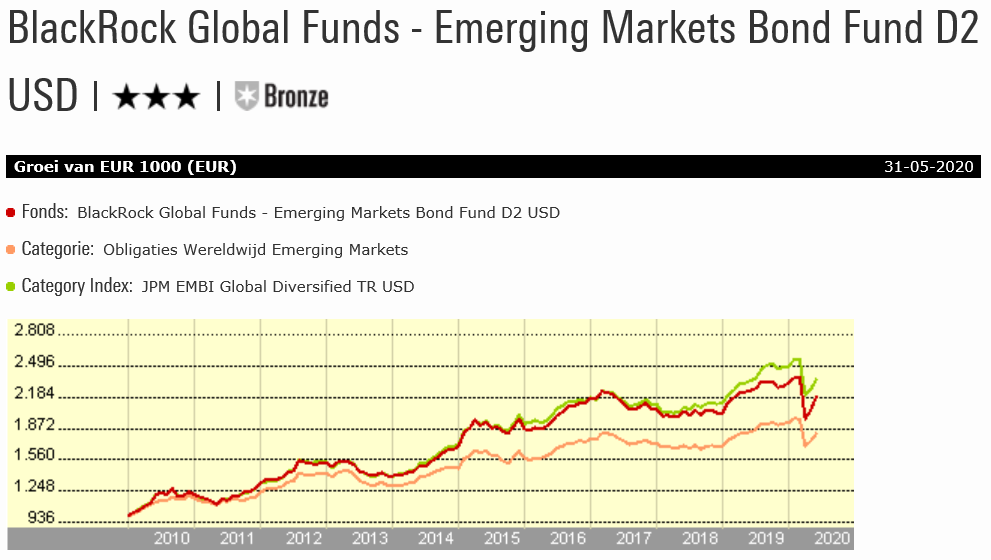

Sinds het aantreden van Michel Aubenas als hoofdbeheerder in juli 2012, zijn de resultaten solide. Gedurende zijn aanstelling tot en met mei 2020 genereerde de strategie een rendement van 3,62% (in USD) op jaarbasis, daarmee werd het categoriegemiddelde met 1,43 procentpunt verslagen. Echter bleef het fonds 0,90 procentpunt achter bij de benchmark, de JPMorgan EMBI Global Diversified Index.

De focus van het team ligt op het beperken van de verliezen. Tot dusver lagen deze inderdaad lager dan die van concurrenten, maar door de uitbraak van de Covid-19 pandemie werd het fonds hard geraakt. De maximum drawdown van het fonds kwam uit op -18,10% versus -14,76% voor het categorie gemiddelde. Op basis van de voor risico gecorrigeerde prestatie (gemeten als Sharpe-ratio) overtrof het fonds tot nu toe zijn categoriegemiddelde, maar het bleef net iets achter bij passieve concurrenten zoals Silver-rated iShares JPMorgan $ Emerging Markets Bond ETF.

Over de eerste vijf maanden van 2020 leed het fonds een verlies van 6,97% en presteerde het 0,45% slechter dan peers en de index (0,91%). De underperformance van het fonds was te wijten aan de overwogen positie (10%) in landen met een hogere rente die het moeilijk hadden vanwege idiosyncratische zorgen, zoals Oekraine. Argentinië, Costa Rica en Venezuela.

Kosten

De lopende kosten van de rebatevrije 'clean' fondsklasse D2 USD zijn in lijn met de wereldwijde mediaan categorie voor obligaties van opkomende markten voor vergelijkbare rebatevrije fondsklassen. Als we de kosten bekijken in de context van de People, Process en Parent pillars, dan zijn we van mening dat dit fonds positieve alpha kan genereren ten opzichte van de benchmark. De D2 USD fondsklasse verdient een Morningstar Analyst Rating van Bronze.

Lees ook eerdere Fondsen van de Week:

- Vontobel Asia Pacific Equity