Kempen (Lux) Global Small-cap in het kort

Morningstar Analyst Rating: Bronze

Morningstar Rating: ***

Beheerteam: Above Average

Fondshuis: Above Average

Beleggingsproces: Above Average

Kempen (Lux) Global Small-cap

De hoofdbeheerder van deze strategie is Jan Willem Berghuis, die sinds 1999 zijn hele carrière bij Kempen werkt en onder andere zes jaar samenwerkte met small-cap veteraan Joop Witteveen. Maarten Vankan is sinds het begin van de strategie een comanager, terwijl het team in 2015 verder werd versterkt toen twee andere portefeuillemanagers toetraden.

Dit vierkoppige team valt niet op qua omvang voor een wereldwijde small-capstrategie, maar het is een goed op elkar ingespeelde groep van getalenteerde investeerders. Het gebruik van een effectief kwantitatief filter en de goede samenwerking met andere teams bij Kempen ondersteunen onze overtuiging verder.

De strategie wordt beheerd door een solide en goed gestructureerd fundamenteel bottom-up proces. Tijdens het onderzoeksproces en na het initiëren van een positie in de portefeuille staat het team in nauw contact met het bedrijf in kwestie en dat levert hen waardevolle inzichten op.

Hoewel dit geen uitgesproken waardebenadering is, geeft de strikte screening op waardering en de waarderingsdiscipline de portefeuille wel een structurele waardestijl. Dit is een onderscheidend kenmerk van de strategie versus categoriegenoten.

Beheerteam

Dit vierkoppige team valt niet op qua grootte, maar het is een goed op elkaar ingespeelde en hoogwaardige groep. Het kan ook gebruikmaken van verschillende bronnen van ondersteuning binnen Kempen. Daarom staat de beoordeling van de People Pillar op Above Average. Hoofdbeheerder is Jan Willem Berghuis, die al zijn hele carrière bij Kempen werkt.

Berghuis begon als aandelenanalist van 1999 tot 2008, gevolgd door een periode als portefeuillemanager bij het hoog gewaardeerde Kempen Orange Fund. Hier werkte hij samen met de zeer ervaren Nederlandse small-cap investeerder Joop Witteveen en deed hij waardevolle ervaring op in small-cap beleggen. Gedurende deze tijd hadden we hem al in hoog aanzien. Maarten Vankan voegde zich bij hem vanaf het begin van deze wereldwijde small-cap strategie. Hij heeft veel ervaring met 21 jaar ervaring in zowel analisten- als portfoliomanagerfuncties.

In 2015 is het team versterkt met twee nieuwe leden. Chris Kaashoek begon zijn carrière bij Kempen en kwam na vijf jaar bij een private equity investeringsmaatschappij weer bij de firma. Luuk Jagtenberg begon zijn carrière bij Kempen in 2012 als strateeg voordat hij bij dit team kwam. De vier teamleden zijn georganiseerd per sector, maar passen bij de besluitvorming een teamaanpak toe. Dit is een relatief klein team voor een wereldwijde small-capstrategie, maar voelen ons comfortabel door de efficiënte screening in hun proces, dat het universum tot een beheersbare omvang reduceert. Bovendien profiteert het team van de ondersteuning van andere teams binnen Kempen, met name Europese small-cap, global property- en high-dividend-teams.

Fondshuis

Kempen Capital Management (KCM) is de asset management-tak van Kempen & Co, dat op haar beurt een volledige dochteronderneming is van Van Lanschot Kempen N.V. Wij zijn van mening dat KCM strategieën voert die goed passen bij haar bewezen expertise en de firma is een uitstekende rentmeester geweest van de belangen van beleggers. KCM is gespecialiseerd in verschillende niches waarvoor het sterke proposities biedt. Hun high dividend, eurocredit en Nederlands aandelenfondsen behoren naar onze mening tot de best beschikbare opties.

Door nieuwe varianten van bewezen strategieën te lanceren, probeert het bedrijf haar expertise te benutten om haar voetafdruk uit te bouwen, maar het verwierf ook gespecialiseerde middelen in alternatieve investeringen om het aanbod van fondsen te verbreden. In het verleden heeft het bedrijf te maken gehad met prestatie problemen en omloop binnen de teams van haar vastgoed en Europese small cap-strategieën, maar het heeft de teams en processen voldoende geherstructureerd. Daar hebben de vastgoedfondsen van geprofiteerd, maar de effectiviteit van de Europese small cap strategie is nog steeds onbewezen.

We denken dat KCM talentvolle investeerders heeft kunnen aantrekken en behouden. Hoewel de variabele vergoeding discretionair is, omvat deze wel prestaties over 3 en 5 jaar en dit stemt de belangen van portefeuillemanagers af met die van beleggers. De firma rekent redelijke vergoedingen en deelt tot op zekere hoogte schaalvoordelen met beleggers. Capaciteitsbeheer was voorbeeldig, wat het rentmeesterschap onderstreept.

Proces

De strategie wordt beheerd volgens een solide en goed gestructureerd fundamenteel bottom-up proces, dat een Above Average Pillar-rating verdient. Het grote universum wordt efficiënt verkleind door eenvoudige maar effectieve screenings toe te passen.

Ten eerste selecteert een kwaliteitsfilter de top 50% van bedrijven op basis van het genormaliseerde rendement op geïnvesteerd vermogen. Dit wordt gevolgd door een filter dat het universum reduceert tot ongeveer 500 bedrijven, aangezien het bedrijven selecteert met de 25% laagste ondernemingswaarde / driejarig historisch gemiddelde NOPLAT-ratio. In 2020 zijn de screenings verbeterd om ervoor te zorgen dat ze in elke sector voldoende ideeën opleveren.Een quick scan die door het team wordt uitgevoerd op onder meer de balans, bedrijfsmodellen en milieu-, sociale en governance-risico's, bepaalt vervolgens of een aandeel nader wordt onderzocht. Hier zal het team een Porter's Five Forces-analyse uitvoeren en een managementscore toekennen.

Deze twee analyses vereisen een diepgaand begrip van het bedrijfsmodel van een bedrijf en de kwaliteit van het management en resulteren in een kwaliteitsscore, die de WACC bepaalt in de gedetailleerde waarderingsmodellen. Tijdens het onderzoeksproces en na het initiëren van een positie in de portefeuille staat het team in nauw contact met het bedrijf in kwestie, dat naar onze mening het team waardevolle inzichten verschaft. Bij de waardering zoekt het team naar veiligheidsmarge tussen prijs en geschatte waarde.

Prestaties

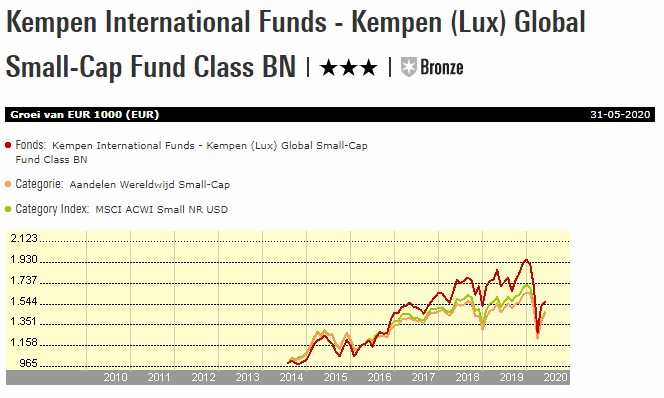

Het trackrecord van deze strategie beslaat bijna zes jaar en is mooi opgebouwd. Vanaf het begin in juli 2014 tot eind mei 2020, presteerde de strategie (gemeten aan de hand van de BN-aandelenklasse) beter dan zowel de MSCI World Small Cap-benchmark als het Morningstar Category Global Small-Cap Equity-gemiddelde. Dit is vooral een sterke prestatie gezien de waardestijl van de portefeuille en de underperformance van de waardestijl gedurende deze periode. De outperformance van de strategie in vergelijking met de stilistisch relevantere MSCI World Small Value-index was zelfs indrukwekkender.

Risicostatistieken, zowel standaarddeviaties als drawdown ratio's, zijn over het algemeen ongunstig voor de strategie in vergelijking met vergelijkbare fondsen en de benchmark. Toch presteerde de strategie in lijn met de benchmark en presteerde beter dan het categoriegemiddelde op basis van voor risico gecorrigeerde rendementen. De outperformance van de strategie was consistent. Vergeleken met de MSCI World Small Cap-index waren er slechts twee noemenswaardige perioden van underperformance, namelijk 2014 en 2020. In 2014 werd de worsteling van de strategie grotendeels verklaard door de waardestijl.

In 2020 tot eind mei lag de strategie aanzienlijk achter op zowel het categoriegemiddelde als de benchmark. Een van de belangrijkste redenen was de felle tegenwind als gevolg van de blootstelling van de portefeuille aan waardeaandelen. De strategie slaagde er echter nog steeds in om de MSCI World Small Value-index ver voor te blijven.

Kosten

De lopende kosten van 1,01% voor de rebatevrije 'clean' BN fondsklasse laten dit fonds in het middelste kwintiel van de categorie vallen. Dat is niet uitmuntend, maar als we de kosten bekijken in de context van de People, Process en Parent pillars, dan zijn we van mening dat deze aandelenklasse nog steeds positieve alpha kan genereren ten opzichte van de benchmark. Het verdient een Morningstar Analyst Rating van Bronze.

Lees ook eerdere Fondsen van de Week:

- BlackRock Emerging Markets Bond

- Vontobel Asia Pacific Equity