Koffie- en theeconcern JDE Peet’s heeft het in zich om een van de voornaamste spelers te blijven in de consolidatieslag die de koffie- en thee-industrie doormaakt. Daar liggen een aantal factoren aan ten grondslag, zoals JDE Peet’s ijzersterke distributienetwerk, de hechte band met veel retailers, de sterke, uitgebalanceerde merkenportfolio en een blijvend kostenvoordeel dankzij zijn omvang.

Het concern bestaat in zijn huidige vorm pas kort: het ontstond vijf jaar geleden doordat D.E. Master Blenders (in Nederland beter bekend als Douwe Egberts) fuseerde met Mondelez. In 2019 kwam daar nog de acquisitie bij van Peet’s Coffee, waardoor JDE Peet’s wereldwijd de grootste speler werd die zich uitsluitend op de verkoop van koffie en thee richt. De beursgang volgde eerder dit jaar.

De merkenportefeuille die door de samensmelting van de drie concerns is ontstaanh, omvat een mix van labels die wereldwijd, regionaal of juist lokaal worden verkocht in meer dan 100 landen. Onder de ruim 50 merken zitten bekende namen, zoals Senseo, L’Or en Douwe Egberts, maar ook lokale parels zoals het Franse Maison du Café, het Australische Harris en het Amerikaanse Mighty Leaf Tea.

Groeiverwachtingen

JDE Peet’s strategische groeiplan voorziet in het veroveren van de Amerikaanse koffiemarkt, een sterkere aanwezigheid in opkomende markten en China, verdere ontwikkeling van hard groeiende producten, zoals zakjes hele bonen en ‘single-serve’-porties en de versterking van verkoopkanalen op de out-of-home-markt.

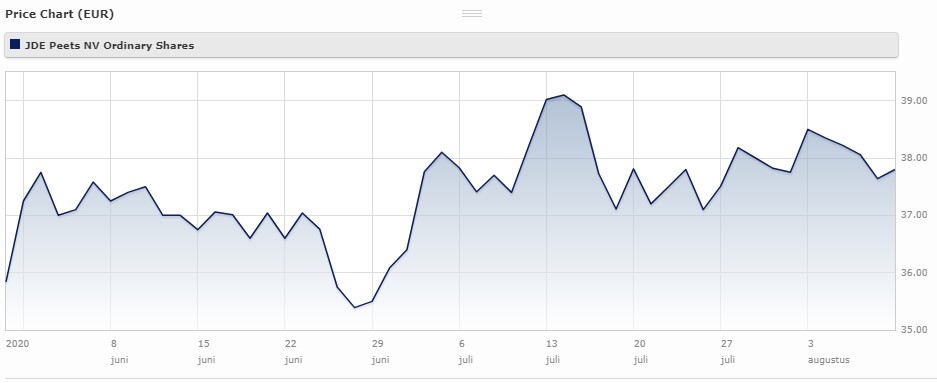

Morningstar’s aandelenanalist Ioannis Pontikis verwacht een jaarlijkse groei van 3,3% (na pandemiejaar 2020 wordt dat 4%) en een gemiddelde operationele marge van meer dan 19% in de komende vijf jaar. De analist stelt de fair value voor het aandeel JDE Peet’s op 39 euro.

Op basis van het groeiplan van JDE Peet’s verwacht de analist voor de lange termijn een gezonde, organische groei van 4 à 6%. Deze cijfers zijn haalbaar op voorwaarde dat DJE Peet’s erin slaagt om de winstmarge per kopje koffie te vergroten.

Dit wil het concern realiseren door de kosten structureel te verlagen, efficiënter te opereren en zich te richten op ‘premiumization’ van zijn portefeuille, met andere woorden, duurdere producten uit een hoger segment met een hogere winstmarge. We verwachten niet dat fluctuaties in de prijs van koffiebonen dit plaatje negatief zal beïnvloeden.

Langere termijn

Voor de nog langere termijn gaat de analist uit van een groei van 4,5% per jaar, als JDE Peet’s sterker wordt in opkomende markten en de premiumization-trend in ontwikkelde landen doorzet. Daarbij gaan we er vanuit dat de koffie- en theemarkt waarin JDE Peet’s actief is harder groeit dan gebruikelijk in de categorie packaged food. Tegen 2024 verwacht de analist dat JDE Peet’s zijn winstmarge heeft verhoogd tot ongeveer 19,5% (in 2019 lag die op 18%).

Twee scenario’s: bull en bear

Bij het bepalen van de fair value van het aandeel JDE Peet’s heeft Morningstar twee scenario’s doorgerekend: de een bullish, de ander bearish. Per scenario verschillen de verwachte organische groei en de winstmarge. De fair value in het bull-scenario komt dan uit op 50 euro, bij een verwachte groei van circa 6% in 2021-2024 door een agressieve strategie en snijden in de kosten.

In het bear-scenario is dat 29 euro, bij een verwachte groei van circa 2% en een mislukte poging om de operationele gang van zaken efficiënter te maken. De algemene fair value van 39 euro ligt daar tussenin.

Narrow Moat

Vanwege zijn vele sterke kanten, waaronder sterke merken, een geolied, wereldwijd distributie- en relatienetwerk en een gunstige kostenratio, heeft JDE Peet’s een duurzame voorsprong op veel concurrenten en daarom kent analist Pontikis het concern een Narrow Moat rating toe.

Daarvan getuigt ook de recente licentie-overeenkomst met Illy voor het produceren en distribueren van superpremiummerk illycaffe in aluminium capsules, à la de deal van Nescafé met Starbucks in 2018. Het vermogen om het distributienetwerk in te zetten voor het marketen van producten die aangepast zijn aan de lokale smaak ondersteunt de Narrow Moat.

Bij de Narrow Moat past ook de uitstekende, diepgewortelde relatie die JDE Peet’s met retailers heeft opgebouwd door de jaren heen. Supermarkten gunnen schapruimte nu eenmaal het liefst aan partijen die in productcategorieën en merken handelen waarvan de omloopsnelheid het hoogst is.

Maar om die status te bereiken, is het ook van het grootste belang dat producten op tijd beschikbaar zijn, en van consistente kwaliteit zijn. JDE Peet’s heeft bewezen dat het een betrouwbare partner is en is daarvoor beloond door retailers.

JDE Peet’s beschikt hierdoor over concurrentievoordeel ten opzichte van zowel nieuwkomers als kleinere partijen. Door zijn sterke band met retailers heeft het toegang tot de beste plekken in de schappen van de supermarkten. Dit maakt deel uit van de immateriële activa van de onderneming en draagt bij aan de Narrow Moat.

JDE Peet's versus Nestlé

Een stap hoger dan Narrow Moat is Wide Moat, maar die krijgt JDE Peet’s niet om zeker drie redenen. Ten eerste is de marktpositie minder fortuinlijk in markten, regio’s en landen waar het concern pas recent voet aan wal zette. Daarnaast beschouwt Morningstar het als een risico dat JDE Peet’s meer dan 80% van zijn inkomsten uit één productcategorie haalt – koffie en thee. Die afhankelijkheid vergroot in de ogen van de analist de kans op waardevernietiging, ook al is koffie een van de meest aantrekkelijke categorieën binnen de food en beverage-markt.

Tot slot kan JDE Peet’s uiteindelijk niet op tegen de concurrentievoordelen die partijen genieten die nog groter zijn, zoals Nestlé. JDE Peet’s is weliswaar wereldwijd nummer twee op de koffie- en theemarkt, met een marktaandeel van 10%, volgens Euromonitor. Maar Nestlé is nummer één en heeft een marktaandeel van rond de 25%.

Door zijn schaalgrootte en het feit dat Nestlé, anders dan JDE Peet’s, marktleider is in verschillende productcategorieën, heeft het nóg sterkere banden kunnen opbouwen met retailers. De waarde van zijn immateriële activa is daardoor hoger dan die van JDE Peet’s en verklaart ook deels de Wide Moat-status van Nestlé.

Bekijk ook deze video met Morningstar-analist Ioannis Pontikis: