Het hardnekkige vooroordeel dat een beleggingsfonds van duurzame aard om die reden vaak een lager rendement behaalt, blijkt onjuist. Morningstar keek naar het gemiddelde rendement van een kleine 4.900 duurzame beleggingsfondsen en hun traditionele, niet-duurzame tegenpolen en kwam tot de conclusie dat ‘de duurzamen’ het vaak beter doen.

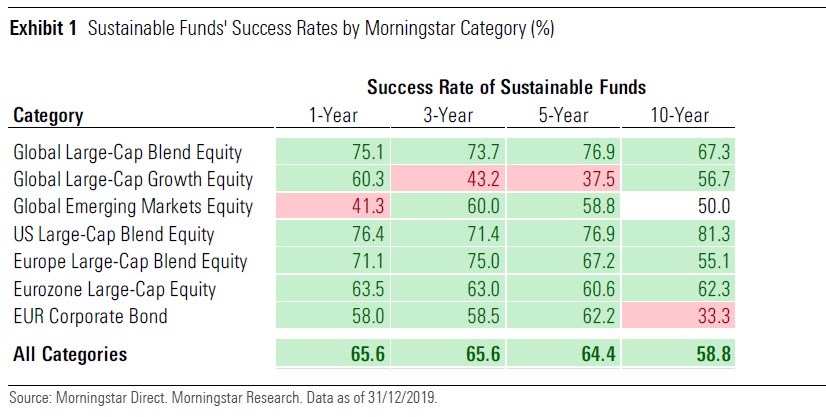

In het onderzoek dat Morningstar-analisten Hortense Bioy en Dimitar Boyadzhiev deden, waarin zij ook de resultaten meenamen van 745 duurzame fondsen en ETF’s, scoorden de duurzame fondsen in gemiddeld 59% van de gevallen beter, gemeten over de tienjaarsperiode tot en met het eerste kwartaal van 2020 – inclusief het begin van de coronacrisis dus.

Vooral large-cap fondsen

Bij de selectie van duurzame partijen keek Morningstar vooral naar large-cap fondsen (vijf van de in totaal zeven fondscategorieën) en daarnaast naar één obligatie- en één opkomende marktenfonds. De keus voor deze fondsen had een pragmatische reden: alleen in deze zeven categorieën zijn er voldoende duurzame partijen die al tien jaar bestaan.

In vijf van de zeven beleggingscategorieën scoorden de duurzame fondsen op de langere termijn (tien jaar) gemiddeld beter dan traditionele. Daarbij keek Morningstar naar het gemiddelde rendement en het percentage overlevers.

Uitzondering zijn de beleggingsfondsen in duurzame Europese staatsobligaties: die doen het juist een stuk slechter dan hun niet-duurzame soortgenoten. En wereldwijde fondsen die beleggen in opkomende markten eindigden de tienjaarstermijn met gelijk spel, vergeleken met traditionele partijen in die categorie.

Meer overlevers

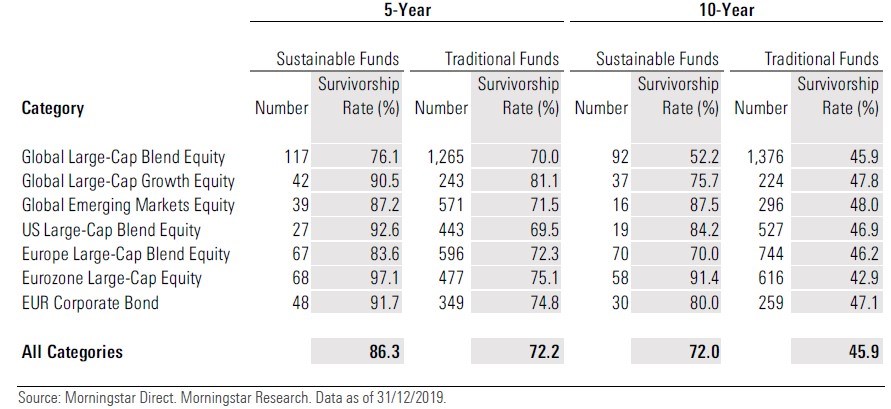

Een tweede, interessante conclusie die getrokken kan worden uit het onderzoek van Morningstar is dat ESG-fondsen ook duurzaam zijn in een ruimere betekenis van het woord. Tien jaar na de start bestaat namelijk driekwart van deze fondsen nog. Bij traditionele fondsen is dat maar bij minder dan de helft het geval. Het overlevingspercentage na tien jaar – dus tot en met het eerste kwartaal van dit jaar - bedroeg respectievelijk 72% versus 45,9%.

Consequent beter

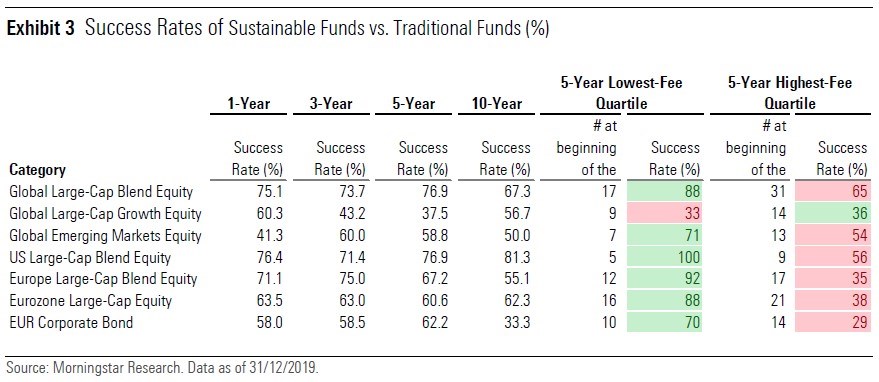

Verder deden de duurzame fondsen het vrijwel consequent beter tijdens het begin van de coronacrisis. Wel is van cruciaal belang om bij de duurzame partijen voor een goedkoper fonds te kiezen: dat vergroot de kans op outperformance aanzienlijk. Maar dat is niks nieuws: hoge kosten zijn meestal een spelbreker als je wilt dat je beleggingen het beter doen dan de markt.

Volgens Bioy en Boyadzhiev blijkt uit een steeds groter aantal onderzoeken hetzelfde als uit hun laatste studie, namelijk dat duurzame fondsen beter presteren van conventionele als het gaat om rendement. Maar helemaal eenduidig is de uitkomst toch ook weer niet: er zijn ook onderzoeken waaruit géén duidelijk verband naar voren komt tussen het duurzame karakter en de geleverde prestaties van een fonds.

Selectiecriteria

De twee analisten van Morningstar noemen overigens alleen fondsen duurzaam die bij hun selectie- en beleggingsbeleid expliciet uitgaan van bedrijven die blijk geven van een respectvolle omgang met de planeet (de milieucomponent), dier en medemens (sociaal), en over goed ondernemingsbestuur beschikken. Ofwel bedrijven die de drie ESG-factoren Environmental, Social en Governance serieus nemen.

Dat kunnen ook bedrijven zijn die zich concentreren op een specifiek thema binnen de factor milieu of partijen die naar eigen zeggen niet alleen streven naar maximaal financieel rendement, maar ook naar een meetbaar positief effect op ESG-gebied. Fondsen bij wie onduidelijk is hoe zij ESG-factoren precies meewegen in hun selectie- en beleggingsproces of bij wie dat niet zwaar weegt, beschouwt Morningstar niet als duurzaam.

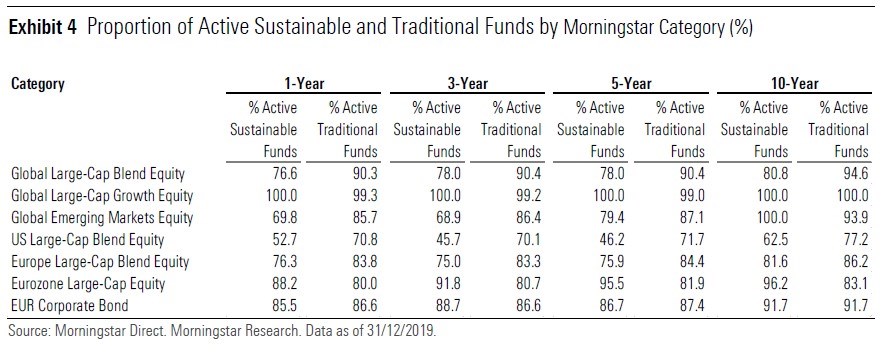

Een andere factor die van invloed blijkt te zijn op het succes van een fonds, is of het een passief of een actief beleggingsbeleid toepast. Voor zowel duurzame als traditionele fondsen geldt dat de meeste actief beleggen, maar uit de volgende tabel wordt ook duidelijk dat passief duidelijk is opgerukt in de afgelopen tien jaar. En in sommige duurzame beleggingscategorieën ligt het percentage passieve fondsen inmiddels hoger dan bij hun traditionele collega’s. Dat is bijvoorbeeld het geval bij de categorieën wereldwijd en Amerikaanse large-cap mixfondsen.

Wie is meer coronaproof?

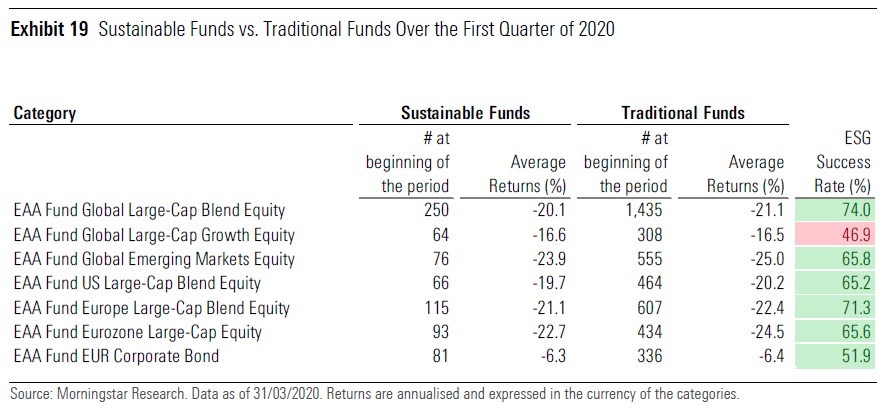

Duurzame fondsen hebben het tijdens het eerste stukje van de coronacrisis, in het eerste kwartaal van dit jaar, consequent beter gedaan dan hun niet-duurzame soortgenoten, zo blijkt uit het onderzoek van Morningstar. Alleen in de categorie wereldwijde large-caps groeifondsen scoorden de duurzamen minder goed, net als de rest van de tijd. Voor die betere prestaties van duurzame fondsen vallen meerdere redenen aan te wijzen, die Morningstar in eerdere artikelen heeft besproken.

Lees meer:

- Opnieuw recordinstroom bij duurzame fondsen

- Duurzame fondsen doorstaan eerste kwartaal beter dan conventionele fondsen

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6BCTH5O2DVGYHBA4UDPCFNXA7M.png)