Frontiers bieden beleggers de mogelijkheid zich te diversifiëren omdat deze categorie typisch een lage correlatie heeft met wereldwijde aandelen. Dit heeft alles te maken met het feit dat hun kapitaalmarkten zich nog in de kinderschoenen bevinden en minder geïntegreerd zijn in het globale financiële systeem. Hun markten worden vaak gedreven door lokale beleggers, veelal vermogende speculanten eerder dan fondsen of institutionele beleggers. Deze particuliere beleggers zijn vaak veel gevoeliger voor de lokale nieuwsberichten dan voor wat er zich afspeelt in de VS of Europa.

MSCI heeft net als voor de groeilanden een index voor Frontier Markets. De landen die momenteel deel uitmaken van deze groep zijn erg divers. In Europa zijn dat Kroatië, Estland, Litouwen, Kazachstan, Roemenië, Servië en Slovenië, in Latijns-Amerika hebben alle landen het inmiddels tot Emerging Market geschopt behalve Jamaica, Panama en Trinidad & Tobago die hebben een stand alone status, wat betekent dat die wel een MSCI-landenindex hebben, maar geen onderdeel uitmaken van de brede Index.

Azië telt er slechts drie meer, Bangladesh, Sri Lanka en Vietnam, terwijl het Midden-Oosten is vertegenwoordigd door Bahrein, Jordanië, Koeweit, Libanon en Oman. In tegenstelling tot de MSCI Emerging Market Index, die slechts één Afrikaans land heeft opgenomen, namelijk Zuid-Afrika, vinden we in de MSCI Frontier Markets, Kenia, Mauritius, Marokko, Nigeria, Tunesië en de acht landen in de West Afrikaanse Economische en Monetaire Unie.

Grote rol Koeweit en Vietnam

Echter, de MSCI Frontier Market Index, die berekend wordt op basis van de aan free float aangepaste marktkapitalisatie blijkt voor de helft uit Koeweitse en Vietnamese aandelen te bestaan. De financiële sector heeft een gewicht van 52% en drie banken uit het Midden-Oosten, de National Bank of Kuwait, Kuwait Finance House en Ahli United Bank vormen samen al 30% van de index. Let op, er wordt druk gespeculeerd over wanneer Koeweit en Vietnam de sprong naar de opkomende markten zullen maken. Daarvoor hanteert MSCI strikte en relatief transparante criteria onder meer op het gebied van marktkapitalisatie, liquiditeit, wisselkoersen en toegankelijkheid. Eerder dit jaar liet MSCI weten de beslissing over Koeweit uit te stellen.

Wanneer een land uit de index verdwijnt, denk maar aan Pakistan of Argentinië, kan dit gevolgen hebben voor tal van frontier market portefeuilles, al zijn er ook veel actieve managers die het niet zo nauw nemen met de benchmark, maar eerder op zoek gaan naar beloftevolle bedrijven. Die blijven dan vaak lang in de portefeuille, want grote volumes zien we in veel aandelen niet.

Promotie van landen

Beleggers in deze categorie anticiperen graag op landen promoties. Logisch want een opwaardering gaat mogelijk gepaard met relatief grote cashinstromen aangezien er nu eenmaal meer geld aan Emerging Markets wordt toegekend. Zo blijft deze categorie ook wel een beetje “de wachtkamer van” en is haar relevantie en nut twijfelachtig. Wel kunnen actieve beleggers, althans in theorie profiteren van het feit dat veel professionele beleggers deze categorie links laten liggen met als gevolg dat aandelen geregeld noteren op extreme waarderingen, zeker na een periode van paniek of euforie, die elkaar heel snel kunnen afwisselen. Vaak is het dan wachten op een katalysator om de markt te overtuigen van hun gelijk.

Eerlijk, Frontier Markets blijven toch vooral het speelveld van avonturiers en private equity beleggers die jonge ondernemingen groeikapitaal verschaffen waar er traditioneel veelal enkel (duur) bankkrediet aanwezig is. Bovendien zijn deze niche risicokapitalisten, in tegenstelling tot de klassieke fondsen meer geduldig. Zo is het gebruikelijk dat investeerders hun geld voor 7 tot 10 jaar ter beschikking stellen aan de beheerder.

Ontwikkeling index

De MSCI Frontier Market Index verloor, uitgedrukt in Euro in de eerste 8 maanden van dit jaar 15% van haar waarde, terwijl de opkomende landen al deels herstelden van de verkoopgolf. We constateren dat de frontier index 12 jaar na datum nog steeds de piek van 2008 niet kon evenaren. Over het laatste decennium bedroeg het rendement, uitgedrukt in Euros van de MSCI Frontier Markets Index op jaarbasis evenwel 4,3%, iets beter dan de MSCI Emerging Market Index.

Naast de Frontier Market fondsen zijn er ook tal van gespecialiseerde landen (of regionale) fondsen en ETFs binnen deze categorie die interessant kunnen zijn. De wereld rondreizen is immers een tijdrovend en dure aangelegenheid voor fondsbeheerders, wat ook gedeeltelijk de hogere kostenstructuur van deze fondsen verklaart. Bovendien presteren deze heterogene markten ook zelden allemaal goed op hetzelfde moment, zo kan een crisis in het Midden-Oosten samenvallen met hoogconjunctuur in Bangladesh of een muntdevaluatie in Argentinië met stijgende olieprijzen voor Nigeria.

De Top 5

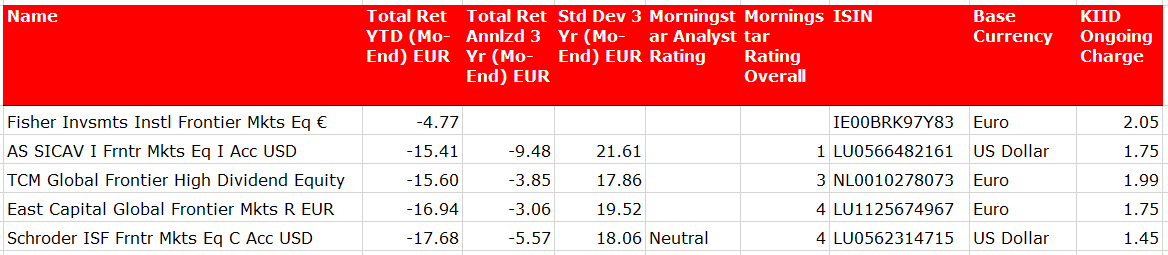

In de top 5 van deze week een overzicht van de vijf best presterende fondsen in de Morningstar categorie Aandelen Frontier Markets over de eerste acht maanden van 2020 (waarvan een distributievergoedingvrije aandelenklasse beschikbaar is in Nederland). Er zijn geen ETFs voor deze categorie beschikbaar in Nederland.

Fisher Investments Institutional Frontier Markets op 1

Op de eerste plaats staat Fisher Investments Institutional Frontier Markets, een zeer klein fonds dat pas in 2017 gelanceerd werd en sindsdien beheerd wordt door Wiliam Glaser en Aaron Anderson. Het fonds presteerde aanzienlijk beter dan de benchmark in de eerste 8 maanden van dit jaar, mede dankzij MercadoLibre (NASDAQ), een Argentijns e-commerce bedrijf dat een rendement van meer dan 90% liet optekenen in de eerste 8 maanden van 2020.

Argentinië mag dan wel officieel geen Frontier Market meer zijn, het past wel binnen hun mandaat. Tevens is er ook geen bezwaar dat deze aandelen op een buitenlandse beurs verhandeld worden, voor 15% van de netto activa is dat trouwens het geval. Globant is eveneens een van origine Argentijns technologiebedrijf die meeprofiteerde van de wijdverspreide populariteit van de sector. Verder heeft Fisher ook bedrijven uit Kenia, Vietnam en Koeweit in portefeuille.

Aberdeen Standard Frontier Markets Equity op 2

Op de tweede plaats vinden we Aberdeen Standard (AS). Hun frontier market fonds moet verplicht voor minimaal tweederde in aandelen beleggen die geregistreerd zijn of het meeste van hun zaken doen in een of meerdere van de hierboven besproken landen. De helft van de portefeuille bestaat uit Aziatische aandelen, zoals FPT Corp en Mobile World Group, twee bekende bedrijven uit Vietnam. Het fonds is overwegend belegd in de financiële en technologie sector en heeft ook aanzienlijke belangen in Bangladesh, Egypte en Pakistan, ook een Emerging Market ondertussen.

TCM Global Frontier High Dividend Equity op 3

Ten slotte, op de derde plaats en van eigen bodem, TCM Global Frontier High Dividend Equity. Het fonds wordt beheerd door Wytze Riemersma en Marko Balk. Het duo zet vol in op het selecteren van aandelen met een hoog consistent dividendrendement.

Top 5 Aandelen Frontier Markets