Heeft u schulden?

Geld sparen is belangrijk, maar niet ten koste van jezelf in financiële moeilijkheden brengen. Het afbetalen van creditcards of leningen moet doorgaans voorrang hebben op sparen, omdat de rente op dit soort schulden doorgaans veel hoger is dan de rente die u op uw spaargeld krijgt. Een groeiende schuldenberg zal het rendement dat u maakt op uw spaargeld teniet doen. Uitzonderingen hierop zijn voordelige typen langlopende schulden, zoals een hypotheek of studielening.

Het is ook goed om erop te wijzen dat sparen niet noodzakelijkerwijs beleggen betekent. U kunt ervoor kiezen om het geld dat u apart zet op de aandelenmarkt te beleggen, als u over de risicobereidheid en de juiste tijdshorizon beschikt, maar u kunt het geld ook op een spaarrekening laten staan. Laten we nu aan de slag gaan.

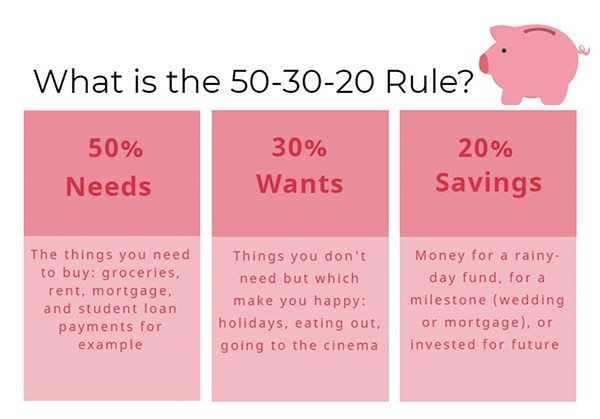

De 50-30-20-regel

Voor het bepalen van de juiste spaarstrategie kunnen we de 50-30-20-regel erbij pakken. Die benadering verdeelt uw maandelijks inkomen in drie delen:

• 50% van uw inkomen is voor eerste levensbehoeften, zoals boodschappen, vaste maandelijkse lasten zoals telefoon, verwarming of studielening, en voor het betalen van uw huur of hypotheek.

• 30% is voor 'wensen' - de dingen die je niet echt nodig hebt maar waar je wel blij van wordt, of het nu gaat om nieuwe kleren, uit eten gaan of op vakantie gaan.

• 20% gaat naar de spaarrekening. Dit kan geld zijn dat in een pensioen wordt geïnvesteerd, in een verzkeringspolis.

Uw geld op deze manier verdelen is een gemakkelijke strategie om uw financiën te beheren, omdat het betekent dat u elke maand precies weet hoeveel u moet uitgeven en moet sparen. Het betekent ook dat u automatisch het te sparen bedrag verhoogt wanneer uw inkomen toeneemt, omdat u een percentage van uw geld opzij zet in plaats van een vast bedrag.

Wat moet ik doen als ik niet zoveel kan sparen?

De meesten van ons hebben rekeningen te betalen, worstelen met studieleningen en moeten hun gezinnen voeden, en dit beperkt de hoeveelheid extra geld die er elke maand kan worden gespaard. Er wordt zelfs geschat dat ongeveer 40% van de twintigers helemaal geen spaargeld heeft.

Maar het belangrijkste is: iets sparen, hoe klein ook, want alles telt, is beter dan helemaal niets sparen. Daarbij is vroeg beginnen belangrijker dan veel sparen. Dat toont het volgende voorbeeld aan:

Als u slechts 25 euro per maand spaart en dat bedrag elk jaar conform de inflatie verhoogt, zou u na 40 jaar meer dan 50.000 euro hebben. Zoals Michael Pe, productmanager bij Morningstar Canada, vanuit zijn eigen persoonlijke ervaring aangeeft, kan het uitstellen van dat begin op de lange termijn ernstig pijn doen: 'Het kostte me jaren om me op mijn gemak te voelen bij beleggen in de aandelenmarkt, maar als ik slechts vijf jaar eerder was begonnen, zou mijn voorspelde toekomstige portefeuillewaarde bij pensionering aanzienlijk hoger zijn dan nu', zegt hij.

Pe gebruikt het voorbeeld van twee mensen die beide 300 euro per maand investeren tot hun zestigste en een rendement behalen van 8% per jaar. Persoon A begint op 30-jarige leeftijd en persoon B stelt dat uit tot 35-jarige leeftijd. Tegen de tijd dat ze allebei 60 worden, heeft persoon A een bedrag van 688.000 euro, maar persoon B heeft 447.000 euro: een verschil van maar liefst 241.000 euro!

Emma Morgan, portefeuillemanager bij Morningstar Investment Management, zegt: 'Mensen moeten zo snel mogelijk beginnen met sparen, hoe klein het bedrag ook is. Het effect van rente op rente is heel sterk. Zelfs Einstein noemde het het 8e wereldwonder!'

Wat moet ik doen als ik méér kan sparen?

Dat is geweldig! De 50-30-20-benadering is slechts een richtlijn en 20% van je inkomen sparen is zeker geen limiet. Als u het zich kunt veroorloven om meer te sparen, dan moet u dat zeker doen. Dit is het uitgangspunt van de gedachte dat financiële onafhankelijkheid het mogelijk maakt om vroegtijdig met pensioen te gaan. Dat spreekt bij veel mensen tot de verbeelding en zet hen aan om hun spaargeld zo vroeg mogelijk op te voeren, zodat ze eerder met pensioen kunnen gaan.

Morgan voegt eraan toe: 'Geld maakt geld en hoe eerder u uw geld aan het werk kunt zetten om te renderen, hoe beter. Psychologisch gezien geeft het je ook een geweldig gevoel van prestatie als je ziet hoeveel je hebt bespaard en je geld in de loop van de tijd ziet groeien.'

Waar spaar je voor?

Hoeveel u opzij zet, hangt mede af van waar u het geld voor wilt gebruiken. Als u bijvoorbeeld een noodfonds moet opbouwen, kan dat voorrang krijgen op elk ander soort spaargeld, maar het kan een doel zijn dat relatief snel wordt bereikt. Aan de andere kant, als u spaart voor uw pensioen, streeft u ernaar om gedurende een veel langere periode een veel groter bedrag te vergaren.

Appeltje voor de dorst

Deskundigen adviseren doorgaans om ten minste drie maanden salaris als appeltje voor de dorst opzij te zetten. Sommige mensen voelen zich misschien meer op hun gemak als ze dat verhogen naar zes maanden. Dit is geld dat u direct kunt gebruiken voor het geval de verwarmingsketel kapot gaat of de auto reparaties nodig heefr - het is voor die vervelende noodsituaties die zich voordoen wanneer u ze het minst verwacht.

Huis aanbetaling

Het sparen van eigen geld als basis voor de financiering van uw eerste huis vergt méér en zal waarschijnlijk langer duren om te bereiken. De eenvoudigste eerste stap hier is om te bepalen welk bedrag als bodem onder de hypotheek moet dienen, wanneer u dat denkt nodig te hebben en vanaf daar terug te redeneren:

Als u over drie jaar 15.000 nodig heeft, moet u ongeveer 420 euro per maand sparen als u het geld contant aanhoudt met een jaarlijks rendement van 1%. Als u uw geld in de aandelenmarkt belegt en u hoopt een rendement te behalen van bijvoorbeeld 6% per jaar, dan kunt u met een besparing van 380 euro per maand uw doel bereiken.

Pensioen

Pensioensparen vraagt weer een andere aanpak. Als u op 30-jarige leeftijd begint met sparen, heeft u waarschijnlijk ten minste 35 jaar de tijd om het rente op rente effect zijn werk te laten doen. Uw einddoel hier is echter waarschijnlijk aanzienlijk groter dan welk appeltje voor de dorst of eigen geld potje voor een huis dan ook. Toch zullen veel werknemers bijdragen van hun werkgever ontvangen, wat hun vermogensgroei kan stimuleren.

Een 30-jarige die 150 euro per maand van zijn salaris spaart voor pensioen en wiens werkgever eenzelfde bedrag bijlegt, zou op 65-jarige leeftijd met pensioen kunnen gaan met een respectabele pot van meer dan 414.000 euro, uitgaande van een jaarlijkse groei van 5% plus het jaarlijks verhogen van de bijdragen conform het inflatieniveau (dat verondersteld wordt rond 1,5% uit te komen).

Lees meer Morningstar educatie: