FFSA Indian Subcontinent Fund in het kort

Morningstar Analyst Rating: Gold

Morningstar Rating: -

Beheerteam: High

Fondshuis: Average

Beleggingsproces: High

FFSA Indian Subcontinent Fund

Deze strategie past een bottum-up aandelenselectie toe met een focus op kwaliteit en lange termijn groei. Het team is ervaren en staat bekend als één van de beste beleggingsculturen in de regio. De Morningstar Analyst Rating is voor alle fondsklassen door Morningstar-analist Samuel Lo op Gold gezet. Voor Nederlandse beleggers is fondsklasse VI van belang.

Uitgebreide toelichting

Beheerteam

Het beleggingsteam van deze strategie ondersteunt tezamen met de uitstekende fondsbeheerder de ‘High’ rating op de People Pillar. Sinds 1 augustus 2012 heeft Vinay Agarwal de leiding over de strategie. Hij heeft 17 jaar ervaring en werkt sinds 2011 bij het bedrijf en heeft daarbij door de jaren heen altijd een indrukwekkende kennis tentoongespreid over de bedrijven in zijn portefeuille. Als onderdeel van het opvolgingsplan van het team, is Agarwal op 2 oktober 2019 benoemd als lead manager bij het FSSA Asia Focus Fonds. Over de afgelopen jaren beheerde hij al een dergelijk mandaat en we maken ons daarom nog geen zorgen over zijn werklast.

De strategie wordt ondersteund door een 21 koppig beleggingsteam met gemiddeld 12 jaar ervaring in de industrie en een gemiddeld zevenjarig dienstverband bij het bedrijf; dat als één van de beste beleggingsculturen in de regio bekend staat. De teamleden hebben een sterke betrokkenheid en er geldt een goed doordachte bonusstructuur die het beleggen voor de lange termijn beloont en zorg draagt voor een goede afstemming van belangen.

Sreevardhan Agarwal was in 2014 pas afgestudeerd toen hij lid werd van het team. In oktober 2019 werd hij al benoemd als backup manager waaruit blijkt dat het team een sterke filosofie toepast met betrekking tot het stimuleren van talent. Na de overname door MUFG in augustus 2019 behield het beleggingsteam zijn autonomie en eigen beleggingscultuur. Bovendien geldt dit team van oudsher als zeer stabiel. In 2019 vertrokken echter drie leden, deels als gevolg van de overname. Sindsdien zijn twee nieuwe analisten aangetrokken waarvan er één in juli 2020 wegens familieomstandigheden alweer is vertrokken.

Fondshuis

De vermogensbeheertak van Commonwealth Bank of Australia is een van de grootste en meest veelzijdige asset managers in Australië als ze op 31 oktober 2018 de verkoop aankondigt van Colonial First State Global Asset Management (CFSGAM) waartoe ook First State Stewart Asia en Stewart Investors toe behoren, aan Mitsubishi UFG Trust and Banking Corporation, ofwel MUTB.

Het nieuwe moederbedrijf heeft de intentie uitgesproken dat CFSGAM onafhankelijk mag blijven opereren; hetgeen door Morningstar als positief wordt beoordeeld. De specialisten van Morningstar zijn zich echter bewust van het feit dat de overname disruptief is voor de werknemers en dat de volledige impact van deze overname op de business van CFSGAM nog niet volledig is uitgekristalliseerd. Daarom blijft de Parent rating op Neutral totdat verdere informatie beschikbaar is.

Proces

De beproefde beleggingsaanpak van FSSA Investment Managers en de daaraan, in alle marktomstandigheden, niet-aflatende toewijding van het team resulteren in de Process-rating ‘High’. Het team past deze bottom-up, door overtuiging gedreven absolute-return strategie al meer dan twee decennia met succes toe, waarbij het op zoek gaat naar bedrijven van hoge kwaliteit met groeivooruitzichten voor de lange termijn. Er wordt gekeken naar de kwaliteit van het management en hun staat van dienst op gebied van integriteit, naar de mogelijkheid om duurzame en voorspelbaar rendementen, boven de kapitaalkosten, te generen en naar de sterkte van de balans.

Hoewel het team geen gedetailleerde financiële modellen bouwt, kijkt het naar een breed scala aan waarderingsstatistieken zoals prijs / omzet, EV / EBITDA, prijs / cashflow, prijs / winst en prijs / boekwaarde; een proces dat over het algemeen niet zo prijsgevoelig is. Pas als bedrijven voldoen aan de strenge kwaliteitscriteria is het team bereid om te investeren.

De portefeuille is relatief geconcentreerd met 40-50 aandelen en heeft consequent een hoge active share van ongeveer 80% ten opzichte van de MSCI India-index. Dit past bij een benadering waarbij de benchmark niet per se gevolgd wordt. Het team is gericht op de lange termijn en de portefeuilleomzet is in de loop der jaren laag gebleven op ongeveer 40%.

Prestaties

Vinay Agarwal heeft, sinds hij op 1 augustus 2012 de strategie overnam, een uitstekend trackrecord opgebouwd. Tot 31 augustus 2020 versloeg de oudste aandelenklasse I, met een gemiddeld jaarrendement van 11,36%, de MSCI India-index met 496 basispunten en rangschikte het fonds binnen zijn peer group in het 4e percentiel.

Dankzij de focus op kwaliteit is de volatiliteit van de strategie, gemeten aan de hand van de standaarddeviatie van het rendement, lager dan dat van de index. Het voor risico gecorrigeerde rendement van de I-aandelenklasse, gemeten met de Sharpe-ratio, was 0,64 gedurende de ambtstermijn van de beheerder en overtrof daarmee zowel de index als de peer group die respectievelijk 0,38 en 0,41 bedroegen. Met een down capture ratio van 74,13% versus 95,87% van de peer group is de veerkracht van de strategie in neerwaartse markten bewezen.

Dat gezegd hebbende, heeft de strategie de afgelopen twee jaar ondermaats gepresteerd, grotendeels als gevolg van het niet opnemen in de portefeuille van de hoogvlieger Reliance Industries, een aandeel dat Agarwal lange tijd heeft gemeden vanwege twijfels over de kwaliteit. Voor het jaar, eindigend op 31 augustus 2020, bleef de I-aandelenklasse met een verlies van 0,89% 389 basispunten achter bij de index en rangschikte in het 65e percentiel binnen de peer group.

Het niet opnemen van Reliance verklaart voor de helft waarom het fonds achterbleef, ook de vastgoedfondsen Oberoi Realty en Mahindra Lifespace Developers deden pijn. Tijdens de meeting in september 2020 legde Agarwal aan de analisten van Morningstar uit dat, ondanks dat kopers van onroerend goed hun aankoop uitstellen vanwege de pandemie, hij er vertrouwen in heeft dat de twee ontwikkelaars zullen groeien op de lange termijn.

Kosten

Een evaluatie van de kosten is van cruciaal belang aangezien deze direct ten laste gaan van het rendement. De vergoeding van de share class in dit rapport behoort tot het op één na goedkoopste kwintiel van de Morningstar-categorie. Op basis van onze beoordeling van de People-, Process- en Parent Pillars bezien tegen het licht van deze kosten, denken we dat deze aandelenklasse in staat zal zijn een positieve alpha te leveren ten opzichte van de benchmark, hetgeen de Morningstar Analyst Rating van ‘Gold’ verklaart.

Lees meer

Bekijk voor meer informatie de overzichtspagina van FSSA Indian Subcontinent Fund Class VI (Accumulation) EUR. Daar vindt u onder andere het fondsrapport over dit fonds.

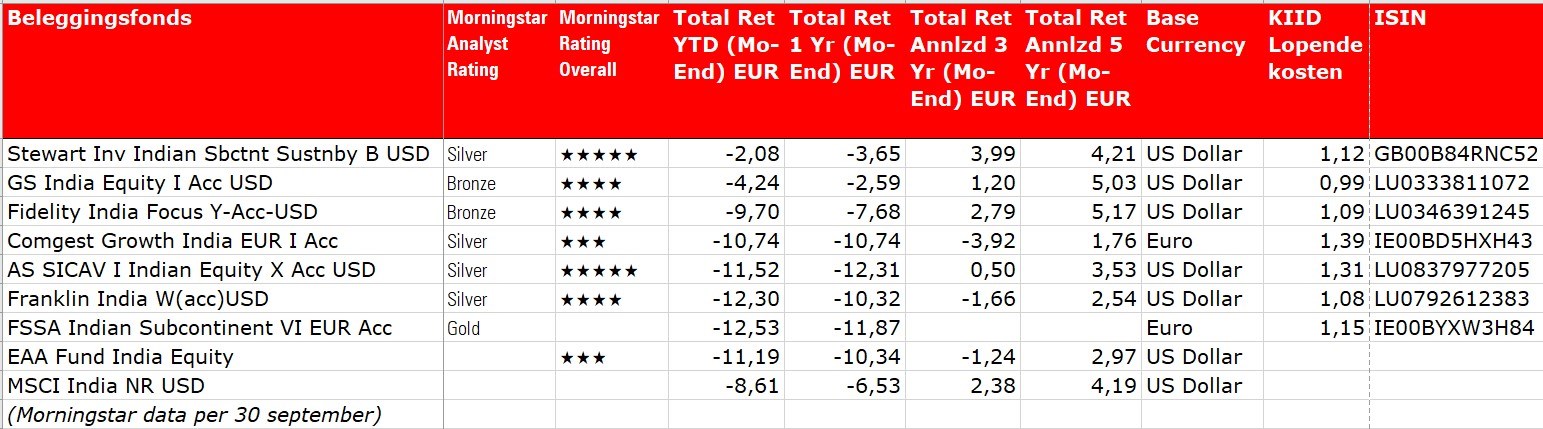

Bekijk ook deze beleggingsfondsen in de Morningstar categorie Aandelen India, die voorzien zijn van een Morningstar Analyst Rating, afgezet tegen de categorie benchmark:

Lees ook eerdere Fondsen van de Week:

- Candriam SRI Bond Global High Yield

- T. Rowe Price US Large Cap Growth Equity Fund