Volgens cijfers van het Institute of International Finance (IIF), bedroeg de obligatieportefeuille uitstroom uit Emerging Markets in het eerste kwartaal grofweg 30 miljard dollar en overtrof daarmee de uitstroom gezien gedurende zowel de financiële crisis van 2008 als ook het Taper Tantrum van 2013. Dit kwam zeer ongelegen gezien ook deze landen te maken kregen met een uitbraak van het coronavirus en de bijbehorende economische impact.

Deze uitstroom leidde initieel tot een scherpe stijging in de rentevoeten, maar in tegenstelling tot de twee vorige gebeurtenissen was die kortstondig en grotendeels tenietgedaan terwijl de wisselkoersen van veel opkomende markten zich uiteindelijk ook min of meer konden stabiliseren. De situatie blijft echter fragiel en het Internationaal Monetair Fonds (IMF) ziet een hoog risico op een financiële crisis in 35 opkomende landen, terwijl dat er voor de gezondheidscrisis slechts 15 waren.

De yield op de GBI-EM index bedroeg zo’n 4,5% aan het einde van het derde kwartaal. De rentes op lokale overheidsobligaties met een looptijd van 10 jaar variëren sterk van land tot land. Van 5,8% en 6% in Mexico en India tot 6,4% en 6,9% in Rusland en Indonesië. In Zuid-Afrika spreken we zelfs over 9,4%. De laagste rentes vinden we momenteel in Thais (1,1%), Pools (1,3%) en Taiwanees (0,4%) staatspapier, terwijl in China de 5-jarige rente rond de 3% zweeft.

Stimulansen in het Westen

Ondanks de chronisch lage rentes in Europa, Amerika en Japan, gaan beleggers voorlopig niet massaal op zoek naar hogere rentes in de opkomende landen. Traditioneel is EMD een relatief kleine positie voor veel wereldwijde fondsen. Dit heeft te maken met de aanwezigheid van verhoogde wisselkoers en kredietrisico’s in deze landen, maar recent toch vooral met het feit dat beleggers in het Westen mee konden profiteren van het aankoopbeleid van de ECB en Federal Reserve. Dergelijke aankoopprogramma’s zijn niet met dezelfde omvang aanwezig in opkomende landen, waardoor de obligaties van opkomende landen minder sterk op deze belangrijke katalysator kunnen leunen.

De vraag is nu of de fiscale discipline die in het Westen volledig zoek is het tij kan keren. Een zwakkere dollar zou soelaas bieden voor heel wat opkomende markten op voorwaarde dat ze zelf Washingtons voorbeeld niet te vaak volgen. Ook zou het hun centrale banken, bij het uitblijven van inflatie, toelaten de rentes verder te verlagen, wat obligatiehouders ten goede zou komen. Of dit voldoende is om beleggers aan te trekken, lijkt twijfelachtig zolang de ECB, Fed en BOJ hun aankopen voortzetten. Aan de andere kant, kan deze divergentie niet eeuwig blijven duren, botsen centrale banken uiteindelijk op een limiet of wordt het prijsverschil simpelweg te groot.

Snelle groei EMD

Ondertussen blijft de activaklasse wel snel groeien en is EMD al goed voor een vierde van alle uitstaande schulden ter wereld. Overheidsobligaties in de opkomende markten bestonden aan het einde van 2019 voor zo’n 80% uit uitgiftes in lokale valuta terwijl overheidsobligaties uitgegeven in harde valuta, vooral dollars in 2000 nog de grootste categorie was. Opkomende landen hebben er vaak belang bij hun binnenlandse obligatiemarkten verder te ontwikkelen en hun afhankelijkheid van buitenlands kapitaal te beperken.

In dat opzicht staat Azië aanmerkelijk verder dan de rest. Hoge participatie van buitenlandse beleggers kan wel voor verhoogde volatiliteit zorgen op de lokale obligatiemarkten, zoals Indonesië wel vaker ervaart. Ook de markt voor bedrijfsobligaties is sterk gegroeid en ondanks dat die meer gemengd is, zijn bedrijfsobligaties in lokale valuta vooral in Azië aan een sterke opmars bezig. China is goed voor bijna de helft van alle Emerging Markets obligaties. Toch werden yuan obligaties tot voor februari 2020 nog uitgesloten door JP Morgan, die hun gewicht in de GBI-EM index uiteindelijk zal verhogen tot de 10% limiet waar Brazilië, Mexico en Indonesië ook tegenaan botsen.

Ninety One EM Local Currency Debt op 1

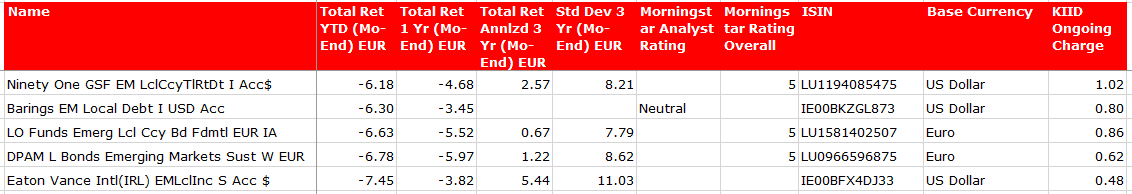

Voor de Top-5 van deze week kijken we naar beleggingsfondsen in staatobligaties van opkomende markten in lokale valuta. De top-5 best presterende fondsen in de Morningstar categorie Global Emerging Markets Bond - Local Currency op basis van hun rendement na de eerste drie kwartalen van 2020 wordt aangevoerd door Ninety One. Het voormalige Investec Asset Management begon in de jaren 90 in Zuid-Afrika, maar heeft ondertussen een meer globale voetafdruk met onder meer een kantoor in London.

Het EM Local Currency Debt fonds wordt sinds de lancering in december 2013 beheerd door Antoon de Klerk en Andre Roux. Het fonds presteerde in de eerste negen maanden van dit jaar beter dan de JPM GBI-EM GD index en kon haar verlies dus enigszins beperken. Sinds 2014 klopte het actief beheerd fonds ieder jaar de Morningstar Global Emerging Market Bond – Local Currency Categorie behalve in 2016. Het fonds is overwegend belegd in obligaties met een BBB of lagere beoordeling verspreid over de verschillende continenten en logischerwijs sterk gediversifieerd in lokale munten.

Barings EM Local Debt op 2

Op de tweede plaats en op relatief korte afstand vinden we Barings’ EM Local Debt fonds die van Morningstar analisten een Neutral rating kreeg. Aan het hoofd staat Ricardo Adrogué, die er inmiddels een loopbaan van meer dan 28 jaar heeft opzitten en die naast het fondsbeheer ook voor Citigroup en het IMF werkte als economist. Hij beheert het fonds samen met Cem Karacadag sinds april 2014 en kan bovendien rekenen op een team van vier analisten.

In de eerste negen maanden van dit jaar werd het fonds geholpen door een onderweging in Turkije en overweging in onder meer Brazilië, Mexico en Rusland vanaf april. Het beleggingsproces is een combinatie van fundamentele macro-economische analyse en kwantitatieve modellen waar de positionering gebaseerd is op de economische cyclus en het concurrentievermogen van individuele landen.

Top 5 Emerging Markets Debt in lokale valuta