Om met een positief punt te beginnen: zowel ABN Amro als ING Groep maakten het afgelopen kwartaal weer winst. Maar Morningstar-analist Johann Scholtz is positiever over de stand van zaken bij ING dan bij ABN Amro. Niet alleen pakte de bruto winst (voor betaling van belasting) bij ING hoger uit dan bij ABN, ook is Scholz kritisch op het feit dat de directie zichzelf niet volledig committeerde aan uitbetaling van het nog uitstaande dividend over 2019.

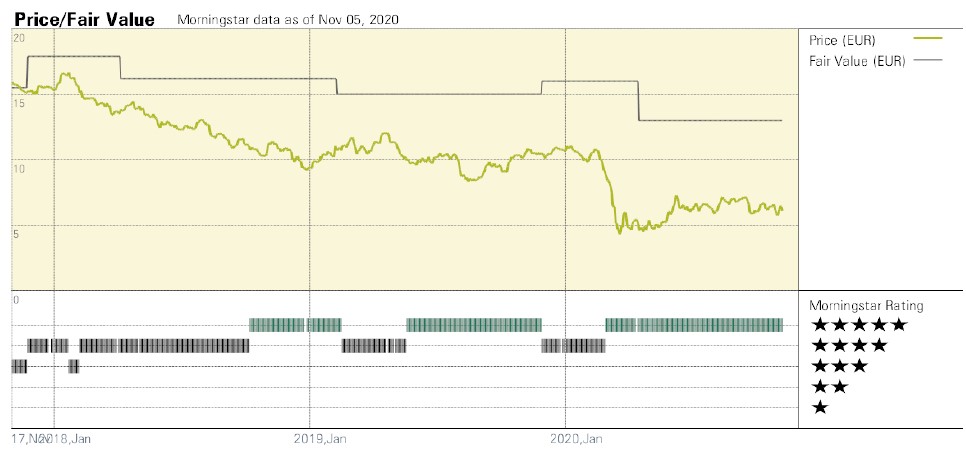

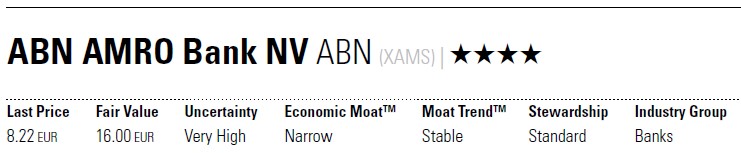

Dat laatste viel op: ING gaf die garantie bijvoorbeeld wél. Een en ander heeft ertoe geleid dat Morningstar de waardering van het aandeel ABN Amro heeft verlaagd; analist Scholz wijzigde de Fair Value van €19 naar €16. Die van ING Groep bleef hetzelfde: €13. We geven een uitgebreide analyse van beide bankaandelen en beginnen met ING Groep.

ING Groep: hoge kosten

ING Groep rapporteerde een netto winst van €788 miljoen over het derde kwartaal, 45% minder dan in dezelfde periode vorig jaar. De resultaten hadden vooral te lijden onder twee kostenposten: een afschrijving op een Thaise bank van €230 miljoen en een bedrag van €522 miljoen als extra voorziening voor te verwachten mogelijke tegenvallers. Zonder dit laatste bedrag had ING met zijn personeelsuitgaven quitte kunnen spelen het afgelopen kwartaal.

De volledige winst over het derde kwartaal heeft ING gereserveerd om dividend uit te betalen over dit jaar. Aandelenanalist Johann Scholtz van Morningstar verwacht dat het in totaal gaat om een bedrag van €1,3 miljard. Wat betreft het dividend over vorig jaar heeft de bank al meermalen aangegeven dat het dat uitbetaalt, zodra de Nederlandse overheid daar toestemming voor geeft. Er staat al een bedrag van 1,8 miljard aan dividendbetalingen over 2019 gepland. Voor beide jaren geldt dat ING ongeveer 13% van zijn marktwaarde uitkeert als dividend.

Nieuw dividendbeleid ING

Bij de presentatie van de derdekwartaalcijfers enkele weken geleden maakte de directie van ING Groep ook haar nieuwe dividendbeleid bekend. De bank gaat in de toekomst niet langer een progressief dividendbeleid voeren, waarbij het streven is om ten minste hetzelfde dividend, en liever nog méér uit te keren als in eerdere jaren.

In plaats daarvan zal ING voortaan 50% van de nettowinst uitkeren. Zo'n pay-out ratio is wat Morningstar-analist Scholtz betreft een verstandige keuze, omdat het de bank flexibeler maakt dan een vaste uitkering of een progressieve methode die niet goed passen bij een cyclisch bedrijf als een bank. Ook verkleint het de kans op botsingen met overheidsregels en toezichthouders.

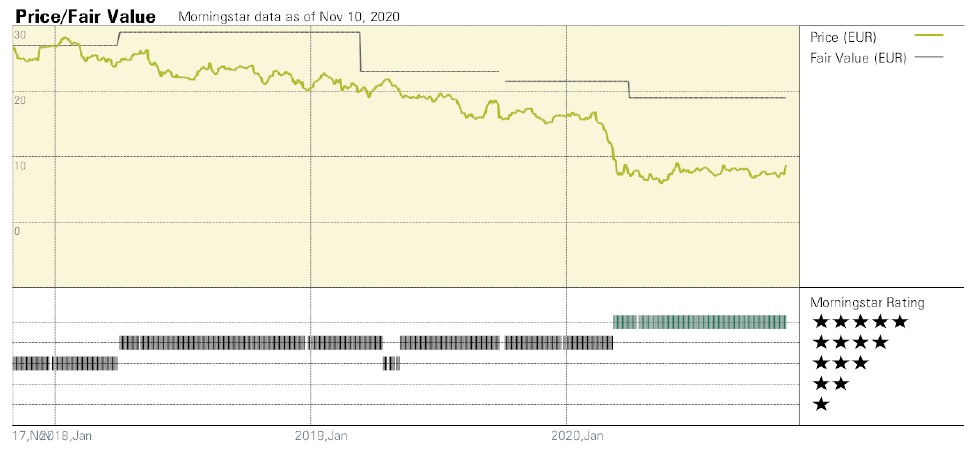

De waardering van ING

Morningstar houdt vast aan de waardering die het al eerder afgaf voor de bank, te weten een Fair Value van €13 – wat een stuk meer is dan de waardering voor ING van €7,90 op maandagochtend 23 november jongstleden. Ook behoudt ING Groep haar Narrow Moat-rating, die een beperkt concurrentievoordeel uitdrukt. Dat zit ‘m vooral in het kostenvoordeel van de bank en de overstapkosten die klanten moeten maken als ze willen overstappen naar een andere bank.

Een andere oorzaak van het concurrentievoordeel van ING is te vinden in de uiterst geconcentreerde Nederlandse markt, met slechts drie banken die ongeveer 90% van de markt onderling verdelen – ABN Amro, ING en Rabobank. Dat vormt een groot contrast met de zeer gefragmenteerde markt in het grootste deel van Europa. Wel heeft ING vooral in Nederland een concurrentievoordeel en niet elders in Europa. Daar heeft het ongeveer 40% van de particuliere markt (retail banking) in handen, waaronder 26% van de Nederlandse deposito’s.

Dat laatste zorgt voor ‘een jaloersmakende bron van wat eigenlijk gratis kapitaal is’, om analist Scholtz te quoten. Daardoor is ING veel minder afhankelijk van financiering op de externe kapitaalmarkt dan de meeste andere Europese markten. Maar liefst de helft van ING’s totale kapitaal is afkomstig uit (goedkope) deposito’s.

Rente-inkomsten

De winstgevendheid van ING wordt vooral bedreigd door de netto rentemarge. Scholtz juicht het toe dat ING steeds meer haar best doet om de kosten van de negatieve rentes die zij zelf moet betalen door te berekenen aan de klant. De lage rentestanden vormen een serieus probleem voor ING, temeer omdat de bank het voor het leeuwendeel van zijn inkomsten van rente-baten moet hebben. Die maakten in 2018 maar liefst 77% uit van haar totale inkomsten.

Andere kant van de medaille is dat ING Groep marktleider is waar het gaat om het aantal privérekeningen, met een marktaandeel van 40%. Ook behaalde het in het ‘normale jaar’ 2019 een indrukwekkende 24% rendement op zijn eigen vermogen, wat veel en veel meer is dan de 6% die banken binnen de eurozone gemiddeld halen, volgens berekeningen van de ECB.

Wel vindt Morningstar-analist Scholtz dat ING zich beter kan gaan concentreren op zaken dichterbij huis – op de Benelux en Duitsland. Daar slaagt het er namelijk in om dubbele winstcijfers te schrijven. In Duitsland bijvoorbeeld is ING zeer succesvol met de digitale bank ING DiBa, waarop het 18% rendement op het eigen vermogen haalt. Dit terwijl Duitsland volgens analist Scholtz ‘de minst aantrekkelijke markt is voor banken van de hele eurozone’. Overigens is Scholtz er niet zeker van dat ING dergelijke rendementen kan blijven maken: de concurrentie op digitaal gebied neemt toe in Duitsland.

ABN Amro: de cijfers

Over naar ABN Amro. Deze grootbank maakte het derde kwartaal ook weer winst, met een winst voor belasting van €580 miljoen. Dat is wel €174 minder dan in dezelfde periode een jaar geleden. Net als ING Groep worstelt ABN Amro ook met haar rente-inkomsten: die daalden 10% vergeleken met een jaar geleden en dat verraste Morningstar-analist Scholtz niet. Wel noemt hij de daling met 12% van de commissie-inkomsten teleurstellend, ook omdat die harder zijn gedaald dan bij ABN’s concurrenten. Daar staat tegenover dat de voorzieningen die ABN nam voor loonverlies met €270 miljoen juist weer lager uitkwamen dan hij had verwacht.

Ook al stelde Morningstar zijn waardering voor ABN Amro op basis van de derdekwartaalcijfers naar beneden bij, toch biedt het aandeel nog wel mogelijkheden. Ook de huidige, lagere Fair Value van €16 is hoger dan de koers van het aandeel. Op maandag 23 november lag die bijvoorbeeld op €9,20. Dat vindt analist Scholtz wel erg laag.

In het afgelopen kwartaal haalde ABN op zijn kernportefeuille bankieren voor particulieren en bedrijven een rendement van 9% op eigen vermogen en dat kan volgens de analist naar dubbele cijfers, aangezien de winstgevendheid van ABN bovengemiddeld hoog is vergeleken met andere Europese banken.

Overzichtelijke business

Groot pluspunt van ABN Amro is bovendien diens soberheid: de bank concentreert zich op een beperkt aantal zaken, waar het een concurrentievoordeel geniet, en laat de rest over aan anderen. Dat zorgt voor grotere efficiëntie en minder risico, omdat de directie niet ver afstaat van de dagelijkse, operationele zaken. Wat ook helpt, is dat bankieren à la ABN Amro een makkelijk te begrijpen business is voor investeerders, waarvan ze de kasstroom redelijk accuraat kunnen voorspellen. En dat leidt weer tot hogere waarderingen op allerlei ratio’s die van belang zijn voor beleggers.

Op de Nederlandse markt heeft ABN Amro een aandeel van 20% op de particuliere markt en een van 25% op de zakelijke. Net als ING Groep heeft het daardoor de beschikking over goedkoop geld en hoeft het maar een beperkt deel van zijn kapitaal van elders te halen – net iets meer dan een kwart van het totaal. Omdat de rentestanden nu zo laag zijn, valt het misschien niet zo op, maar dit is echt een groot voordeel.

Eind november horen we meer over ABN Amro: dan zal de bank op de jaarlijkse capital markets day waarop zij aandeelhouders en analisten bijpraat, meer vertellen over haar strategie en de kapitaalstand. Mogelijk levert dat dan ook verhoogde winstdoelen op.

Lees meer over aandelen: