De populariteit van duurzaam beleggen is in 2020 verder toegenomen. Hoewel de coronacrisis vele verliezers kent, lijkt het duurzaam beleggen juist een zetje in de rug gegeven te hebben. Alleen al in het derde kwartaal stroomde er 52,6 miljard euro naar duurzame fondsen, oftewel 40% van alle instroom in Europa ging naar fondsen met een duurzaam mandaat. Inmiddels hebben duurzame fondsen in Europa al 882 miljard euro aan vermogen onder beheer vergaard, oftewel ruim 9% van de totale Europese fondsenmarkt, oftewel voor actieve en passieve fondsen.

Die ontwikkeling staat niet op zichzelf. In de afgelopen jaren was er al sprake van een sterke en toenemende interesse van beleggers in duurzaam beleggen. Zo zagen duurzame aandelenfondsen in de afgelopen drie jaar in ieder kwartaal een positieve instroom. Over deze periode kenden conventionele fondsen een afnemende instroom en zelfs kwartalen met een sterke uitstroom.

Wereldwijde Duurzame Aandelenfondsen

Dit jaar hadden wereldwijde duurzame aandelenfondsen ook qua prestaties duidelijk de wind in de zeilen. Dit is onder andere dankzij de groeistijl die veel duurzame fondsen kenmerkt. Veelal worden minder duurzame sectoren als energie en financials onderwogen en dit zijn sectoren die een sterk waardekarakter hebben. Een groeisector met een duurzamer karakter zoals technologie wordt daarentegen juist vaak overwogen. En deze verschillen in sectorallocaties zijn een belangrijke kracht geweest achter de discrepantie in rendementen tussen de waarde en groei stijlen en dus een belangrijke drijfveer voor de sterke prestaties van duurzame fondsen. Zo staat de MSCI World Value index per eind november voor dit jaar op een verlies van ruim 10%, terwijl de MSCI World Growth index op een winst van bijna 20% staat.

Fondshuizen spelen al enige jaren in op de toenemende vraag onder beleggers door nieuwe duurzame producten te introduceren. Ook in het derde kwartaal draaiden de productontwikkelingsafdelingen van de vermogensbeheerders weer op volle toeren. Niet minder dan 105 nieuwe duurzame fondsen zagen het levenslicht, hetgeen het totaal voor dit jaar vooralsnog brengt op 333 nieuwe fondsen. Daarmee is 2020 goed op weg om 2019 te verslaan, want vorig jaar bleef de teller staan op 360 nieuwe duurzame fondsen.

De analyse van het duurzaamheidsbeleid wordt dan ook steeds belangrijker voor beleggers. Om hen te helpen bij het evalueren van fondshuizen en fondsen op het gebied van duurzaamheid, heeft Morningstar een nieuw hulpmiddel geïntroduceerd, het ESG Commitment Level. Daarbij wordt de evaluatie van de toewijding van een fondshuis aan duurzaamheid opgedeeld in een drietal hoofdcomponenten: filosofie en proces, middelen en actief eigenaarschap. Na een analyse van deze drie pilaren, kennen fondsanalisten een van de vier volgende niveaus toe: Leader, Advanced, Basic of Low. Dit ESG Commitment Level van het fondshuis wordt in die voor het fonds meegenomen, omdat de beleggingsfilosofie en middelen van het fondshuis van invloed (kunnen) zijn op het fonds. Daarnaast wordt bij de beoordeling van het fonds nader ingezoomd op de middelen die specifiek betrokken zijn bij het beheer van dit fonds. Ook wordt de benadering en het beleggingsproces doorgelicht om de rol van duurzaamheid van begin tot eind te doorgronden. Uiteindelijk worden aan fondsen ook één van de vier ESG Commitment Levels toegekend.

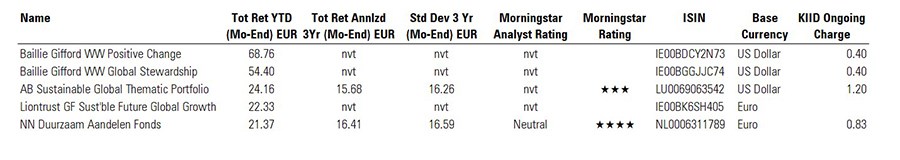

In de top 5 van deze week de vijf best presterende duurzame aandelenfondsen in 2020 tot en met november binnen de Morningstar categorie Aandelen Wereldwijd Large-Cap Groei (waarvan een distributievergoedingvrije aandelenklasse beschikbaar is in Nederland).

De eerste en tweede plaats zijn voor fondsen afkomstig van Baillie Gifford. Aan de leiding gaat het Worldwide Positive Change Fund. Het fonds wordt beheerd door een vierkoppig team. De strategie richt zich op groeibedrijven die bijdragen aan een duurzamere wereld voor toekomstige generaties. Het team gaat daarbij selectief te werk, want normaliter bestaat de portefeuille uit slechts 25 tot 30 bedrijven. Per eind september 2020, was Tesla met een gewicht van ruim 9% de grootste positie. Een goede keuze, want het aandeel steeg dit jaar tot en met november met maar liefst 536%. En toch was er nog een ander aandeel in portefeuille dat het beter deed, Moderna met een rendement van 632%. De uitstekende prestaties van het fonds waren echter niet alleen afhankelijk van deze twee aandelen, want vijf andere aandelen behaalden ook een rendement van meer dan 100%: M3, MercadoLibre, Shopify, Teladoc Health en Sartorius.

Op gepaste afstand, maar nog altijd met uitmuntende prestaties, volgt het Worldwide Global Stewardship Fund. Dit fonds wordt beheerd door een team van zeven beheerders die zoeken naar duurzame bedrijven die per saldo een positieve bijdrage leveren aan de maatschappij en daarbij een juiste balans vinden tussen alle belanghebbenden. Het fonds biedt met 70 tot 100 posities aanzienlijk meer diversificatie dan het Worldwide Positve Change Fonds.

Bovendien is de overlap tussen de twee fondsen met 10 posities beperkt. Wel behoort Tesla met een weging van ruim 4% per eind september 2020 tot de grotere posities, maar wederom is het niet het aandeel met het hoogste rendement. Dat is namelijk Zoom Video Communications met een rendement van 559%. Andere grote winnaars waren Denali Therapeutics, The Trade Desk en Twilio, zij zagen allen een rendement van meer dan 200%, terwijl acht andere aandelen een rendement noteerden van meer dan 100%.

Op de laatste plaats in deze top 5 staat NN Duurzaam Aandelen Fonds. Het rendement dit jaar is meer dan uitstekend en bovendien ontving NN IP in november een ESG Commitment Level van Advanced voor zowel het fondshuis als voor dit fonds. Toch zal er bij de Haagse beheerder met een vervelende smaak in de mond teruggekeken worden op 2020. Immers, eind september verliet een groot deel van het team dat dit fonds beheerde het fondshuis. Onder de vertrokken teamleden waren de drie beheerders, inclusief de ervaren hoofdbeheerder Hendrik Jan Boer, en vier analisten. Het fonds is voorlopig in handen van een interim team en in de komende maanden wordt gewerkt aan het wederopbouwen van het team. Tot de best presterende aandelen behoren dit jaar SolarEdge Technologies, HelloFresh en Adyen.