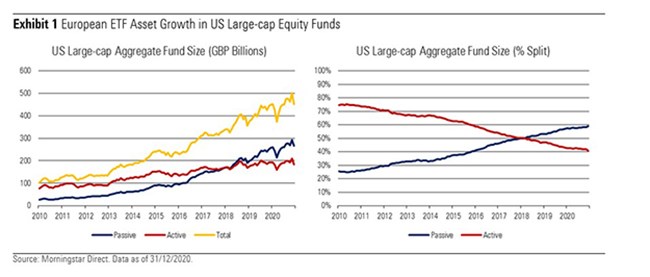

De afgelopen 10 jaar is er een verandering opgetreden in de machtsverhoudingen tussen actieve en passieve fondsen in de Amerikaanse aandelenruimte. Het bedrag dat door Europese beleggers in passieve Amerikaanse indexfondsen is geïnvesteerd, is explosief gestegen van £ 26 miljard tot £ 266 miljard, waardoor ze voor de meerderheid van de Europese beleggers de voorkeursoptie zijn met bijna 60% van de totale activa.

Hoewel de enorme groei van de activa van beleggingsfondsen in het afgelopen decennium niet bepaald nieuws is, is de voorkeursverandering in de Amerikaanse largecapsector niet iets dat elders in andere ontwikkelde markten is waargenomen. Er komen een paar verklaringen voor de geest als het erom gaat na te denken over wat passieve strategieën zo aantrekkelijk maakt voor blootstelling aan Amerikaanse aandelen.

Vergoedingen zijn laag

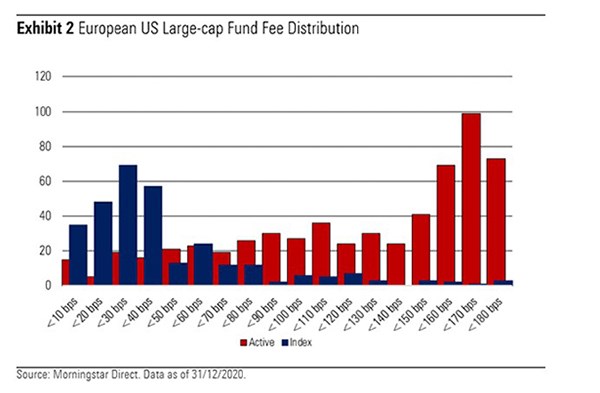

De eerste reden voor de opkomst van het Amerikaanse tracker-fonds zijn hun vergoedingen. Een bekend voordeel van indexfondsen is hun concurrerende kostenstructuur. Mede dankzij de hoge liquiditeit van de Amerikaanse aandelenmarkt zijn fondsen die een afspiegeling zijn van de markten, zowel fysiek als synthetisch, relatief goedkoop voor vermogensbeheerders. Dienovereenkomstig zijn fondsen in deze sector buitengewoon competitief, met jaarlijkse kosten die doorgaans lager zijn dan 0,20% of 20 basispunten (bp), wat overeenkomt met slechts £ 2 voor elke £ 1.000 die wordt geïnvesteerd.

Hetzelfde kan niet gezegd worden voor actieve fondsen, waar de overgrote meerderheid 0,70% of meer kost. Ondanks de kostenvoordelen zijn sommige beleggers bereid af te zien van goedkopere indexstrategieën als ze denken dat ze managers kunnen selecteren die consequent marktgewogen strategieën zoals de S&P 500 kunnen verslaan.

De Amerikaanse markt is moeilijk te verslaan

Dat brengt ons bij de tweede reden waarom beleggers massaal naar fondsen voor Amerikaanse aandelen zijn gegaan: de kans om de benchmark te verslaan.

De Amerikaanse aandelenmarkt is een van de meest bestreken ter wereld. Zoals bij al het aandelenonderzoek, bestuderen analisten en fondsbeheerders bedrijven zorgvuldig om metrics van financiële kracht te meten en zo betere waarderingsadviezen te genereren. Alle informatie die kan verwijzen naar de reële waarde van een bedrijf kan tot winst leiden als een aandeel verkeerd geprijsd is, en marktdeelnemers zullen actief op zoek gaan naar dit soort kansen. Gezien de uitgebreide dekking van grote Amerikaanse bedrijven, wordt dergelijke informatie snel verwerkt in aandelenkoersen, aangezien aandelen van overgewaardeerde bedrijven worden verkocht en ondergewaardeerde bedrijven snel worden opgepakt.

Dit fenomeen vertegenwoordigt het idee van "marktefficiëntie", waarbij efficiëntere markten snel veranderingen in waarderingen weerspiegelen naarmate nieuwe informatie openbaar wordt gemaakt. Het is veel moeilijker om een voorsprong te nemen bij het investeren in een efficiënte markt, omdat u minder snel langs informatie komt die niet al in het publieke domein is en daarom al is ingeprijsd.

Samen met de overvloedige liquiditeit beperkt dit de mogelijkheid voor actieve managers om zinvolle waarde toe te voegen. Aangezien markten snel reageren en kansen uithollen, hebben beheerders van Amerikaanse aandelenfondsen regelmatig moeite om beter te presteren dan passieve alternatieven.

Bewijs in de loop van de tijd toont aan dat netto actieve beslissingen in deze markt de neiging hebben om het rendement te verminderen. Met behulp van de Morningstar Active / Passive Barometer, bijvoorbeeld, slagen ongeveer 9 op de 10 actieve fondsen er niet in om een passieve strategie te verslaan na aftrek van vergoedingen. Dit halfjaarlijkse rapport meet de prestaties van in Europa gevestigde actieve fondsen ten opzichte van passieve peers in hun respectievelijke Morningstar-categorieën, en dergelijke trackrecords vormen sterke argumenten voor onze hoogste Morningstar Analyst RatingsTM van Goud, wat onze overtuiging weerspiegelt dat deze fondsen in staat zijn om superieure risicogecorrigeerde rendementen.

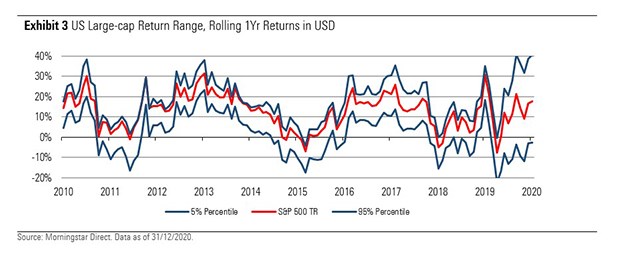

Figuur 3 toont het bereik van de rendementen voor het universum van actief beheerde fondsen in Amerikaanse large-capcategorieën over de afgelopen 10 jaar, vergeleken met de S&P 500-index. De extremen van de bovenste en onderste 5% van de artiesten zijn verwijderd om de overgrote meerderheid van de prestaties beter weer te geven.

Wat we zien is dat de S&P 500, een algemene index voor passieve fondsen met een Amerikaanse largecap, consistent presteert in de buurt van de hogere blauwe lijn, die de bovenkant van het universum vertegenwoordigt. Als beleggers continu beter willen presteren dan de indexstrategie, moeten ze consequent fondsbeheerders kiezen die ongeveer in de top 20% van de presteerders staan.

ETFs heb dividendvoordelen

De laatste reden voor de stijging van Amerikaanse ETF's is een prestatievoordeel dat bepaalde in Europa gevestigde Exchange-traded Funds (ETF's) met zich meebrengen. ETF's die afhankelijk zijn van total return swaps vormen een aantrekkelijke optie voor beleggers, maar Amerikaanse aandelenfondsen die buiten de VS zijn gevestigd, zijn doorgaans onderworpen aan een bronbelasting van 30% op dividenden die ze ontvangen van hun onderliggende belangen.

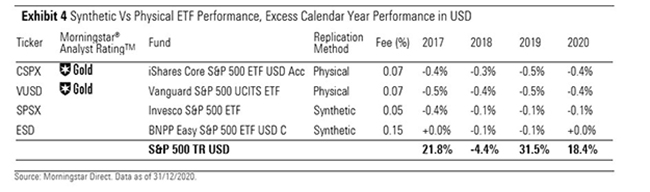

Deze regel is ook van toepassing op afgeleide effecten die belasting zouden vermijden door total return-strategieën te repliceren om dividenden tegen verlaagde tarieven te ontvangen. Bepaalde synthetisch gerepliceerde exchange-traded funds (ETF's) die in aanmerking komende indices volgen, zoals de S&P 500, zijn echter vrijgesteld van deze bronbelasting en zijn in plaats daarvan onderworpen aan een verlaagd belastingtarief van 15%.

Hierdoor krijgen synthetische ETF's na verloop van tijd een kleine premie ten opzichte van hun fysiek gekopieerde tegenhangers. Zoals blijkt uit Figuur 4, kan deze overprestatie variëren van 0,10-0,40%, afhankelijk van het succes van andere factoren, zoals het uitlenen van effecten en vergoedingen.

Deze synthetische ETF's winnen nog steeds aan populariteit nu beleggers grip krijgen op de unieke risico's die aan synthetische replicatie zijn verbonden, maar hun potentieel om consistent superieure rendementen te bieden, maakt ze een interessant voorstel voor beleggers die op zoek zijn naar fiscaal efficiënte voertuigen.