In onze top-5 rangschikken we normaliter beleggingsfondsen in een bepaalde Morningstar categorie op basis van hun year-to-date rendement. Dit keer doen we het anders. We vergroten het universum naar alle aandelenfondsen die in Nederland verkrijgbaar zijn en rangschikken ze op hun geannualiseerde rendement over de afgelopen 10 jaar.

Hoewel iedere belegger zal beamen dat het belangrijk is om een langetermijn horizon te hebben en dat beleggen geen sprint maar een marathon is, zijn er toch heel veel beleggingsfondsen die de eindstreep niet halen. De Morningstar database telt 2245 unieke open-end aandelenfondsen die op dit moment in Nederland verkrijgbaar zijn. Slechts iets meer dan de helft van deze fondsen beschikt over een track record van ten minste 10 jaar. In diezelfde periode zijn er 1110 fondsen permanent gesloten doordat ze zijn samengevoegd met andere fondsen of zijn geliquideerd. Het is dus helaas geen sinecure om als belegger een fonds te selecteren en hier echt voor de langetermijn in te beleggen.

Hoewel de kans dat een fonds een decennium overleeft al beperkt is, wordt het beeld nog schrijnender wanneer we kijken naar de prestaties van de actieve beleggingsfondsen die wel de eindstreep hebben gehaald. De prestaties ten opzichte van hun passieve evenknieën zijn vaak teleurstellend. De Morningstar European Active/Passive Barometer, een halfjaarlijkse studie naar de succesratio’s van actieve fondsen, toont dit ondubbelzinnig aan.

Succesratio

De meest recente versie die in augustus 2020 werd gepubliceerd laat zien dat per eind juni 2020 de succesratio - het percentage actieve fondsen dat de periode overleeft en beter presteert dan vergelijkbare passieve fondsen – voor bijna twee derde van de onderzochte categorieën (alle asset classes) minder dan 25% was. In slechts twee van de 64 categorieën was de succesratio hoger dan 50%.

Als we inzoomen op een aantal grote aandelencategorieën, dan zijn de rapportcijfers zorgwekkend.

Voor de categorie aandelen wereldwijd large-cap gemengd is de succesratio over 10 jaar slechts 6,8%. Wereldwijde emerging markets fondsen presteren beter, maar met een succesratio van 30,6% is ook daar nog veel ruimte voor verbetering. Binnen Europese aandelen is de kans op succes van actieve fondsen het grootst onder small-cap fondsen, waar 36% van de fondsen het decennium heeft overleefd en vergelijkbare passieve fondsen hebben verslagen. De laagste succesratio vinden we binnen Amerikaanse large-cap groeifondsen, waarbij de dominantie van de grote technologienamen en sterk momentumgedreven aandelen bijna alle actieve fondsen te machtig was. Slechts 0,8% van de actieve fondsen bleef aan de goede kant van de streep.

Top-5

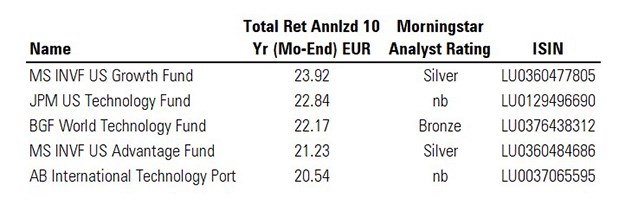

Ondanks dat veel actieve fondsen er niet in slagen om langdurig van waarde te zijn voor beleggers, zijn er fondsen die de afgelopen 10 jaar uitstekende rendementen hebben behaald. In de top-5 best presterende actieve aandelenfondsen op basis van hun geannualiseerde rendement over de 10 jaar eindigend op 31 januari 2021 vinden we twee fondsen terug die door het team onder leiding van Dennis Lynch worden beheerd en beide een Morningstar Analyst Rating hebben van Silver voor de clean share class.

Het geannualiseerde rendement voor zowel koploper MS INVF US Growth als nummer vier MS INVF US Advantage bedroeg meer dan 20% over de afgelopen 10 jaar. Voor MS INVF US Growth betekent dit een totaalrendement van maar liefst 753%, voor Advantage 585%. Daarmee presteerden beide fondsen duidelijk beter dan de Russell 1000 Growth index, die een totaalrendement realiseerde van 434%.

Een overtuigend team en proces

Lynch, een voormalig Morningstar Fund Manager of the Year, leidt het Counterpoint Global team van 17 analisten al meer dan twee decennia. Dit uitgebalanceerde team bestaat uit beleggers met diverse achtergronden en ervaring, en is in de loop der jaren zorgvuldig uitgebreid. Lynch stimuleert een unieke en langdurige investeringscultuur die nieuwsgierigheid, flexibiliteit en zelfbewustzijn omarmt. Hij verankert een stabiel, ervaren team en heeft succes getoond bij het ontwikkelen en behouden van teamleden.

Naast fundamentele analisten heeft het team ook leden die zich richten op langetermijn trends, duurzaamheid en wat men noemt consilient research. Dit laatste subteam legt zich toe op het gebruik maken en toepassen van ideeën van uiteenlopende disciplines om nieuwe inzichten te genereren, de analyses van het team te verdiepen en om het besluitvormingsproces aan te scherpen. Michael Mauboussin staat aan het hoofd van dit team, dat regelmatig papers publiceert waarin ze hun visie geven over uiteenlopende aspecten die bij het beheren van een portefeuille komen kijken.

De aanpak van Lynch karakteriseert zich door de focus op bedrijven met verdedigbare businessmodellen die hun markten domineren of profiteren van een sterk netwerkeffect. Lynch is bereid om een hoge waardering te betalen voor aandelen met superieure groeivooruitzichten. Hun effectieve implementatie van deze langetermijnbenadering gecombineerd met een hoge mate van overtuiging heeft het team geen windeieren gelegd. De geduldige aanpak komt tot uitdrukking in het besluit om grote transacties te beperken tot eens in de vier tot zes weken om overdreven focus op korte-termijn bewegingen in de markt te voorkomen.

De Growth variant is de meest agressieve van de twee fondsen en combineert zowel gevestigde als opkomende groeibedrijven, terwijl Advantage gematigder is en zich toelegt op meer gevestigde namen. In beide portefeuilles spelen de sectoren communication services, technologie, gezondheidszorg en cyclische consumentengoederen een belangrijke rol.

Door de positionering van de fondsen wisten ze in 2020 een uitmuntend, zo niet exorbitant rendement te realiseren. De Advantage variant steeg vorig jaar 62 procent, terwijl de Growth versie met een totaalrendement van 99% bijna verdubbelde.