Een eerste constatering is dat meer dan de helft van alle beschikbare fondsen geen track record heeft van 10 jaar of meer. Bovendien presteerden de meeste actief beheerde fondsen minder dan vergelijkbare passieve fondsen. De Morningstar European Active/Passive Barometer toont voor de categorie Global Bond een succesratio van 33,8% over de voorbije 10 jaar eindigend op 30 juni 2020. Maar binnen de EUR Government Bond en EUR Diversified Bond categorieën presteerden slechts 19,1% en 8,1% van alle actief beheerde fondsen beter dan het gelijk gewogen gemiddelde rendement voor vergelijkbare passieve fondsen.

De resultaten voor de EUR Corporate Bond categorie (41,6%) waren wel iets beter.

De brede Bloomberg Barclays Euro Aggregate Bond Index die uit treasuries, bedrijfs-en overheidsgerelateerde alsook gesecuriteerde obligaties bestaat, noteerde een rendement van 4,3% in euro’s op jaarbasis over de laatste 10 jaar eindigend op 31 december 2020 en de Amerikaanse equivalent steeg 4,8% over diezelfde periode. Gaan we verder op het risicospectrum dan zien we dat de Bloomberg Barclays Global Aggregate Corporate Bond Index 5,5% op jaarbasis steeg en de ICE BofA Global High Yield Constrained Index zelfs 7,6%.

Belang van wisselkoersen

Verder wordt het belang van wisselkoersen bij wereldwijd beleggen pijnlijk duidelijk in de prestaties van JP Morgan’s GBI Emerging Market Global Diversified Index (“GBI-EM”), de wijdst gevolgde index voor leningen van opkomende landen in lokale valuta want die haalde namelijk maar een rendement van 2,4% op jaarbasis. Ter vergelijking, de JP Morgan EMBI Global Diversified Index (“EMBI”), de bekendste graadmeter voor emerging market debt in harde valuta steeg 7,2% op jaarbasis in lijn met global high yield.

Door teleurstellende economische groei en de lage beleidsrente viel het rendement van obligaties in de laatste 10 jaar wellicht hoger uit dan vooraf was verwacht. Vandaag echter staat de US yield curve op haar steilste niveau sinds 2015 wat suggereert dat beleggers sterkere groei maar ook hogere inflatie verwachten. Dit kan mogelijk de verdere prijsappreciatie van obligaties belemmeren. Andere experts zien het anders en geloven dat die inflatiedruk slechts tijdelijk zal zijn. De recente geschiedenis geeft die laatste groep voorlopig gelijk. Na de stimuleringsmaatregelen in 2009 vreesden veel economen voor (hyper)inflatie, maar die kwam er nooit. In tegendeel, de langetermijn rente daalde verder ondanks de groeiende schuldenberg. Obligaties zijn intussen al bijna vier decennia lang in een stierenmarkt.

Gunstig monetair beleid

Ook het monetair beleid was door de jaren heen gunstig voor obligaties en momenteel hebben we weinig aanwijzingen dat dit op de korte of middellange termijn zou veranderen. Integendeel, mocht blijken dat met de zoveelste ronde stimuleringsmaatregelen nog steeds geen inflatie kan worden gecreëerd, bestaat de mogelijkheid dat beleidsmakers verder gaan experimenteren. In hun huidige vorm kunnen de Fed en ECB wel leningen verstrekken, maar niet zelf spenderen. Mocht dat veranderen staat het beleidsmakers in theorie vrij om naar hartenlust geld uit te geven. Hoewel zo’n stijlbreuk vandaag nog niet aan de orde is, valt het op termijn niet uit te sluiten.

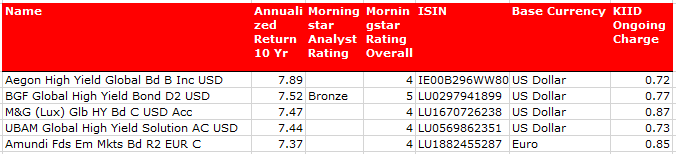

In de top-5 best presterende actieve obligatiefondsen op basis van hun geannualiseerde rendement over de 10 jaar eindigend op 31 december 2020 en verkrijgbaar in Nederland, is het geen verrassing dat we vooral global high yield en emerging market debt fondsen aantreffen.

Aegon High Yield Global Bond

De eerste plaats gaat naar het Aegon High Yield Global Bond fonds met een rendement van 7,9% op jaarbasis. Eind vorig jaar nam de consumentengoederen sector bijna een derde van de portefeuille in beslag en waren kredieten met een B-rating goed voor 47% van de totale activa. Het fonds bezit minder dan 150 effecten in vergelijking met 450 voor het categorie gemiddelde, maar het is minder geconcentreerd in de top 10 posities dan veel concurrenten.

Over de laatste 10 jaar heeft de strategie verschillende beheerders gekend. De huidige twee managers Thomas Hanson, die voordien actief was als portefeuillebeheerder bij Janus Henderson en Lazard Asset Management, en David McFadyen namen pas in september 2019 het roer over.

BGF Global High Yield Bond

Op de tweede plaats vinden we BlackRock’s BGF Global High Yield Bond fonds. De strategie krijgt van Morningstar analisten een Bronze rating en wordt sinds 2007 beheerd door James Keenan. Hij wordt sinds 2015 bijgestaan door drie andere portefeuillebeheerders. De managers van deze strategie hanteren een flexibele aanpak. Hoewel ze zich voorzichtig positioneren wanneer risicovollere obligaties onvoldoende compensatie bieden, laten ze het niet na gewaagde beslissingen te nemen als opportuniteiten zich voordoen.

Zo werd midden vorig jaar de allocatie naar investment grade bedrijfsobligaties opgetrokken tot 10,9% van 4,4% in december 2019. Aangezien BlackRock tegenwoordig meer dan 50 miljard dollar aan high yield activa beheerd, werd de opportuniteit set voor dit fonds uitgebreid met investment grade credit, CLO’s en aandelen (max. 10%). Ook wordt gebruik gemaakt van ETFs en credit default swaps om snel marktblootstelling te krijgen.

Top-5 best presterende obligatiefondsen afgelopen 10 jaar