Op de kalender is Valentijnsdag weer gepasseerd en dat is de dag om de liefde te vieren, maar hoe zit het met de onbeminden? Net als bij het vinden van de perfecte partner, zijn er in de beleggingswereld overal verborgen juweeltjes te vinden. Wij kijken naar fondsen die al jaren onbemind zijn. Je moet alleen weten waar je moet zoeken.

Op het eerste gezicht kunnen "onbeminde" fondsen onbemind lijken om een reden: een periode van ondermaatse prestaties, een uit de gratie geraakte beleggingsstrategie, uitdagingen voor de sector in het algemeen, of elders aantrekkelijker opties. Maar een tegendraadse benadering van fondsselectie kan ook resultaten opleveren.

Uit de fondsenstromen van de afgelopen 26 jaar blijkt dat beleggers de neiging hebben fondsen te kopen die recent goed hebben gepresteerd en fondsen te verkopen die dat niet hebben gedaan. Deze strategie kan zichzelf versterken als een sterke instroom de aandelenkoersen opdrijft en meer beleggers aantrekt die op zoek zijn naar rendement, waardoor de koersen nog verder stijgen.

En net zoals instroom meer instroom veroorzaakt, veroorzaakt uitstroom meer uitstroom. Uiteindelijk worden populaire aandelen te duur en impopulaire te goedkoop, en keert het proces zichzelf om.

Beleggers die zich richten op de minst populaire delen van de markt, profiteren wanneer het sentiment omslaat. Natuurlijk maakt de uitstroom de fondsen zelf niet goedkoper, maar het kan wel aangeven welke marktsectoren impopulair zijn en klaar voor herstel.

Waarom je de onbeminde moet kopen

De voorbije 25 jaar heeft Morningstar de resultaten getest van het kopen van niet-geliefde fondsen, via zijn "Buy the Unloved"-strategie. Deze benadering wijst beleggers op goedkope of kansarme delen van de markt die mogelijk een opleving te wachten staat, waarbij de fondsstromen als leidraad worden gebruikt.

Dit houdt in dat gelijke sommen worden belegd in één fonds uit elk van de drie long-only aandelencategorieën van Morningstar met de grootste uitstroom in het kalenderjaar, terwijl de fondsen met de grootste instroom worden vermeden. Na drie jaar verkoopt u de participaties en belegt u de opbrengst gelijkmatig in de niet-geliefde categorieën van dat jaar. De strategie is het meest geschikt voor de periferie van uw portefeuille.

De resultaten van de eerste steekproef van Amerikaanse fondsen zijn grimmig: de niet-geliefde portefeuille heeft de geliefde portefeuille (samengesteld uit de 3 meest "geliefde" categorieën in termen van instroom) met een ruime marge verslagen.

Zoals blijkt uit onderstaande grafiek, zou $10.000 belegd op 1 januari 1994 in de "ongeliefde" portefeuille gegroeid zijn tot $183.155 op 31 december 2020. Hetzelfde bedrag belegd in de "geliefde" portefeuille zou zijn gegroeid tot slechts $57.708 - aanzienlijk minder dan de $67.710 die een belegging in de MSCI ACWI Index over dezelfde periode zou hebben opgeleverd.

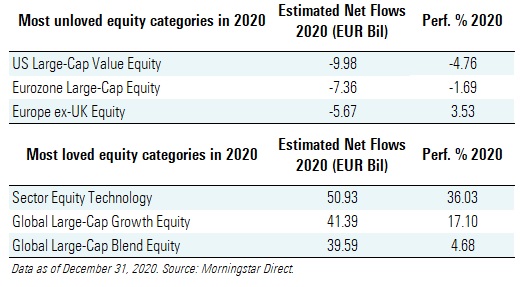

De meest onbeminde fondsen in europa

Om dit toe te passen op de Europese fondsenmarkt: US Large-Cap Value Equity, Eurozone Large-Cap Equity, en Europe ex UK Equity waren vorig jaar de meest onbeminde Morningstar aandelencategorieën in Europa.

Desondanks kunnen een aantal fondsen weer in de gratie komen als de markten gunstig zijn voor hun categorieën. Hieronder vindt u enkele fondsen in minder geliefde sectoren, die een perfecte match voor uw portefeuille zouden kunnen zijn:

JPMorgan US Value

JPM US Value heeft een lead manager met een lange staat van dienst en een bewezen proces. Het beheer van het fonds veranderde in juni 2019 van eigenaar toen Jonathan Simon terugtrad uit het beheer van deze offshore versie van de strategie. Maar Morningstar-analisten hebben veel waardering voor de nieuwe beheerder Clare Hart, en waarderen haar lange ambtstermijn en sterke ondersteunende middelen.

Deze portefeuille bevindt zich over het algemeen op de grens van de waarde- en mixgebieden van de Morningstar Style Box. De voorkeur voor kwaliteit blijkt duidelijk uit het aandeel van de bedrijven met een brede of smalle Morningstar Economic Moat Rating.

Robeco BP US Large Cap Equities

Joshua White, veteraan bij Boston Partners, is toegetreden tot het nu vijfkoppige team van Robeco BP US Large Cap Equities. Het proces begint met de rangschikking van de bestanddelen van de Russell 1000 Index en ADR's door het kwantitatieve analistenteam van het bedrijf op basis van een 13-factorenmodel.

De beheerders zijn zich meer bewust van de benchmark dan sommigen en overwegen elke individuele positie die het fonds deelt met de Russell 1000 Value Index. Over het algemeen kan het fonds achterblijven in junk-led rally's en kan het ook haperen tijdens kortetermijndalingen, maar de acties die tijdens die volatiele periodes zijn ondernomen, hebben het fonds doorgaans op succes voorbereid.

iShares Core MSCI EMU UCITS ETF

Analisten van Morningstar zijn van mening dat het iShares Core MSCI EMU ETF een van de beste opties is voor beleggers die blootstelling zoeken aan large-cap aandelen uit de eurozone, en denken dat het zijn sectorgenoten over een volledige marktcyclus ruimschoots zal overtreffen. Dit is een van de goedkoopste en meest representatieve indexfondsen in een categorie waarin passieve fondsen goed hebben gepresteerd.

De ETF biedt een brede en representatieve, naar cap-gewogen blootstelling aan large-cap aandelen uit de eurozone. Met ongeveer 240 bestanddelen, waaronder een aantal middelgrote en kleine kapitalisaties, is de MSCI EMU Index een veel betere propositie voor buy-and-hold beleggers dan de populairdere maar megakap-zware Euro Stoxx 50 Index. Het fonds heeft een lopende vergoeding van 0,12% en heeft het over drie, vijf en tien jaar ruimschoots beter gedaan dan zijn gemiddelde categoriegenoten.

Uni-Global-Equities Eurozone

Uni-Global Equities Eurozone is een sterke kernholding dankzij zijn ervaren en toegewijde team en zijn robuuste benadering met een laag risico. De strategie is erop gericht de risico's op een gedisciplineerde en reproduceerbare manier te beperken door eerst de bestanddelen van de Euro Stoxx-index te filteren op basis van liquiditeit en financiële gezondheid en vervolgens de aandelen te verwijderen die fusies en overnames, fraudebeschuldigingen of soortgelijke belangrijke gebeurtenissen ondergaan. Als gevolg daarvan wordt slechts 30%-50% van het beleggingsuniversum behouden.

Het fonds werd in 2016 gelanceerd, maar het veel langere trackrecord van het Uni-Global Equities Europe-fonds is een goede indicator van wat beleggers mogen verwachten. Vanaf de start in juni 2004 tot eind januari 2020 heeft de RA-aandelenklasse van het fonds een jaarlijks rendement van 8,7% opgeleverd, waarmee het fonds het categoriegemiddelde en de MSCI Europe Index verslaat.

Comgest Growth Europe ex-UK

Comgest Growth Europe ex UKs het sterke en hechte team en de beproefde groeistrategie maken het tot een uitstekende keuze voor beleggers. Het team zoekt kwaliteitsbedrijven die in staat zijn hun winsten onafhankelijk van de economische cyclus te laten groeien. Deze bedrijven zijn meestal dominante spelers, worden goed geleid en zijn financieel gezond.

Aandelen uit de meest cyclische sectoren, waaronder de financiële sector en de energiesector, worden bewust uitgesloten en het team geeft de voorkeur aan sectoren zoals de consumptiesector, de technologiesector of de gezondheidszorg, waarin bedrijven gemakkelijker een sterk concurrentievoordeel kunnen opbouwen en duurzame groei kunnen bieden.

Het strategische fonds is echter niet ontworpen om in alle marktomstandigheden beter te presteren en kan er op de korte en middellange termijn saai uitzien, vooral wanneer de markten de voorkeur geven aan aandelen van mindere kwaliteit.

Janus Henderson Continental European

Het Janus Henderson Continental European fonds combineert macro- en micro-onderzoek om robuust en gedisciplineerd te zijn. Ideeën worden voornamelijk gegenereerd door een combinatie van screenings en fundamenteel aandelenonderzoek door John Bennett en zijn team. De beheerder houdt weinig rekening met de benchmark bij het samenstellen van de relatief geconcentreerde portefeuille van 40-50 namen. De landen- en sectorgrenzen zijn absoluut (respectievelijk 40% en 30%), wat een redelijke mate van flexibiliteit mogelijk maakt.

John Bennett heeft met deze strategie een solide track record opgebouwd en de aandelenklasse H EUR Acc heeft van februari 2010 tot eind december 2019 beter gepresteerd dan de MSCI Europe ex UK Index categoriebenchmark en het categoriegemiddelde. Ondanks een uitdagend 2016 en 2017 heeft het gedurende zijn ambtstermijn op voortschrijdende vijfjaarsbasis nooit minder goed gepresteerd dan beide benchmarks.