Volgens het jongste onderzoek van Morningstar hebben actieve fondsbeheerders de volatiliteit op de aandelenmarkten van 2020 niet in hun voordeel gebruikt. Slechts de helft van de actieve fondsen slaagden erin om beter te presteren dan hun passieve rivalen tijdens de uitverkoop en het herstel van 2020.

Op de lange termijn zijn de cijfers zelfs nog slechter, met slechts 25% van de actieve fondsen die het beter doen dan hun passieve tracker-tegenhangers over een periode van 10 jaar. In sommige categorieën waren de slagingspercentages slecht: in Amerikaanse Large-Cap Growth-aandelen versloeg geen enkel actief beheerd fonds zijn passieve tegenhanger over een periode van 10 jaar. Het is dan ook geen wonder dat zoveel Europese beleggers actieve fondsbeheerders aan de kant zetten en in plaats daarvan trackers gebruiken.

Morningstar publiceert tweemaal per jaar het Active / Passive Barometer-rapport en het omvat bijna 21.000 actieve en passieve fondsen in heel Europa met ongeveer € 4,4 biljoen aan activa. De laatste keer dat we naar de prestaties van actieve en passieve fondsen keken, was in september, in de nasleep van de uitverkoop van Covid-19. Zes maanden later blijft het patroon hetzelfde.

In 2020 versloeg in de 65 fondscategorieën slechts 50,2% van de actieve fondsen in onze analyse hun gemiddelde passieve tegenhanger. Dit is een daling ten opzichte van 52,4% in de eerste helft van het jaar, een periode met op sommige momenten de volatielste marktomstandigheden sinds mensenheugenis. In 63 van deze fondscategorieën hadden beleggers beter een passief in plaats van een actief fonds kunnen kiezen.

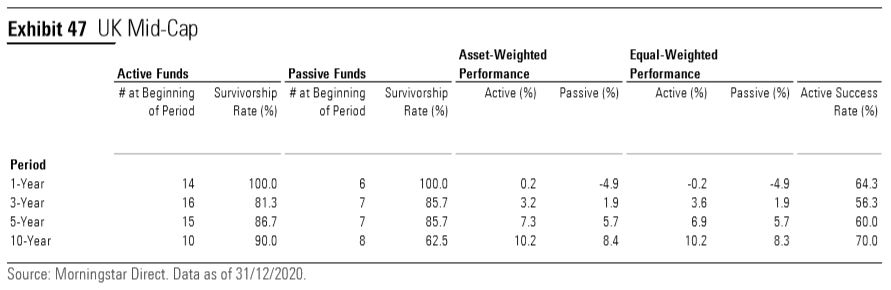

Een van de twee categorieën waarin actieve fondsen een outperformance hebben behaald, is UK Mid-Cap Equity. Het "overlevingspercentage" van dit fonds ligt ook hoger dan in de meeste categorieën - ongeveer 90% van de actieve fondsen in deze categorie die 10 jaar geleden beschikbaar waren, bestaat nog steeds. In één, drie, vijf en tien jaar versloegen actieve Britse midcapfondsen hun passieve rivalen. Denmark Equity-fondsen waren de enige andere groep die hun passieve concurrenten gedurende 10 jaar wist te verslaan.

De slechtst presterende categorie was US Large-Cap Growth Equity, waar geen enkel actief fonds beter heeft gepresteerd dan passieve aandelen gedurende 10 jaar. Slechts 6% van de Amerikaanse Large-Cap Blend-fondsen wist het beter te doen, 15,3% van de Amerikaanse Large-Cap Value-fondsen en 26,1% voor Amerikaanse Small-Cap-aandelen.

Amerikaanse passieve fondsen triomferen

De uitstekende prestaties van enkele van de grootste aandelen op de Amerikaanse markt in de afgelopen jaren hebben het ongetwijfeld moeilijk gemaakt voor actieve beheerders om een outperformance te behalen. De S&P 500 is in 10 jaar met ongeveer 200% gestegen, en Tesla alleen al vorig jaar met 700%, terwijl techreuzen zoals Amazon, Alphabet en Facebook jaren van sterke rendementen hebben behaald.

Het Amerikaanse small-capgebied wordt echter niet zo breed gevolgd, wat zou moeten betekenen dat actieve fondsbeheerders verborgen pareltjes kunnen vinden en een outperformance kunnen behalen. Dit is echter niet het geval geweest. Terwijl actieve beheerders het in 2020 beter deden dan passieve fondsen, hebben trackerfondsen het op de lange termijn ook beter gedaan op het gebied van small-cap.

Men denkt ook dat Japan een markt voor stockpickers is, maar opnieuw suggereren de resultaten hier iets anders: in 10 jaar tijd versloeg ongeveer 88% van de passieve large-capfondsen hun actieve rivalen. En passives deden het ook beter over periodes van één, drie en vijf jaar. Pas in 2020 kantelde de balans naar actief voor Small / Mid-Cap-fondsen en zelfs dan nog slechts marginaal, aangezien 56,8% van de actieve fondsen een outperformance boekten.

Korea, een van de sterkste markten van het afgelopen jaar, is een ander gebied waar indexfondsen het goed hebben gedaan - geen enkel actief fonds is erin geslaagd om over een periode van 10 jaar beter te presteren, en slechts 27,3% van de actieve fondsen was in staat om dit te doen in 2020.

Aan de andere kant van het spectrum presteerde maar liefst 97% van de Russische actieve aandelenfondsen een outperformance in 2020, een jaar van volatiliteit voor het olie-afhankelijke land. Andere landen waar actieve fondsen de afgelopen 12 maanden zegevierden, zijn Oostenrijk, Hong Kong en Noorwegen.

Overleven

In veel categorieën leiden slechte prestaties ertoe dat fondsen worden gesloten of samengevoegd met andere fondsen. Aan actieve fondsen hangt een hoger prijskaartje dan aan trackers, en dat is een groot obstakel voor hun prestaties, maar ook voor beleggers. Morningstar meet het zogeheten "overlevingspercentage" van fondscategorieën om te bepalen welk deel van de fondsen de tand des tijds heeft doorstaan.

Gemeten over een periode van 10 jaar heeft ongeveer 90% van de actieve fondsen in de Britse midcap-sector het overleefd - drie keer het overlevingspercentage van actieve fondsen in de Britse largecap-categorie. Als we naar een korter tijdsbestek kijken, hebben alle fondsen in het midcap segment 2020 overleefd, vergeleken met 92,6% van de actief beheerde largecapfondsen.

De veerkracht van Britse midcap-fondsen gedurende het afgelopen decennium is zelfs nog opmerkelijker dan die van andere categorieën: slechts 14% van de Nederlandse en 20% van de Braziliaanse fondsen bereikte zijn 10e verjaardag. En slechts 26% van de Britse staatsobligatiefondsen en 31% van de Britse large-capfondsen wist de mijlpaal van 10 jaar te bereiken.

"De Active / Passive Barometer is een handige meetlat die beleggers kan helpen om de kansen op succes met actieve fondsen vast te stellen", zegt Dimitar Boyadzhiev, senior analist bij Morningstar Europe. "De verkoopgolf als gevolg van het coronavirus en de daaropvolgende herstelbeweging waren een test voor de theorie dat actieve fondsen over het algemeen beter in staat zijn om door marktvolatiliteit heen te navigeren dan hun tegenstrevers aan de passieve kant, de indexfondsen. In alle 20 categorieën die we onderzochten, overleefde net iets meer dan de helft van de gemeten actieve fondsen hun gemiddelde index-concurrent tijdens de eerste helft van het jaar. "