Beursgraadmeters wereldwijd scherpten hun recordstanden in de afgelopen drie maanden verder aan, waarmee het year-to-date rendement van de MSCI World Index ruim in de dubbele cijfers uitkomt op 16,6%.

De factor tijd hield beleggers het afgelopen kwartaal flink bezig. Hoe ziet het tijdspad eruit van de wereldwijde vaccinatiestrategie, hoe snel herstelt de wereldeconomie, hoe lang gaat het nog duren voordat de centrale banken hun ruimhartige stimuleringsbeleid gaan versoberen en is de plotselinge stijging van de inflatie een tijdelijk fenomeen? De woorden van onder andere centrale bankiers worden daarom op een goudschaaltje gewogen, en de koerswijziging waarbij de Amerikaanse centrale bank met potlood 2023 omcirkeld lijkt te hebben als het moment om de beleidsrente te gaan verhogen zorgde dan ook voor wat nervositeit op de financiële markten.

Forse instroom

Waar beleggers in ieder geval niet mee wachtten is het verkrijgen van blootstelling aan de aandelenmarkt. In april en mei werd er in totaal 60 miljard euro geïnvesteerd in Europees gedomicilieerde aandelenfondsen, waarmee de netto instroom in het lopende jaar tot eind mei uitkwam op 208 miljard euro.

Na de forse uitstroom tijdens de uitbraak van het coronavirus in het eerste kwartaal van 2020 hebben we sinds april vorig jaar in iedere maand netto instroom gezien in aandelenfondsen, waarbij de vaccinatierally sinds de aankondiging van Pfizer/BioNTech in november in de maanden daarna tot een duidelijk bovengemiddelde instroom van beleggersgeld heeft geleid in aandelenfondsen.

Rally waarde-aandelen

De voorkeur van beleggers ligt ook zichtbaar bij categorieën die sterk profiteerden van de rally in waarde-aandelen die we sindsdien hebben gezien. Amerikaanse en Europese waardefondsen bleken populair, maar bijvoorbeeld ook sectorfondsen toegespitst op financials, energie of basismaterialen. Toch waren het niet deze typen aandelen die in het tweede kwartaal de beste prestaties konden optekenen. Groeiaandelen presteerden namelijk beter. Het rendement van de MSCI World Growth index kwam voor het tweede kwartaal uit op 9,9% tegenover 3,8% voor de MSCI World Value index. Toch gaan waarde-aandelen nog steeds aan kop over de eerste zes maanden van 2021, waarbij de outperformance ongeveer vijf procentpunten bedraagt.

Over het tweede kwartaal presteerden IT aandelen het beste en was met een rendement van 10,5% de enige sector die dubbelcijferige rendementen behaalde. Vastgoed herstelt langzaam van de forse klappen die de sector te verduren kreeg gedurende de coronapandemie en kon ruim 9 procent bijschrijven. De nutssector was de enige sector die geen positief rendement kon overleggen over het tweede kwartaal. De sectorindex moest 1,6% prijsgeven.

M&G (Lux) Global Maxima Fund

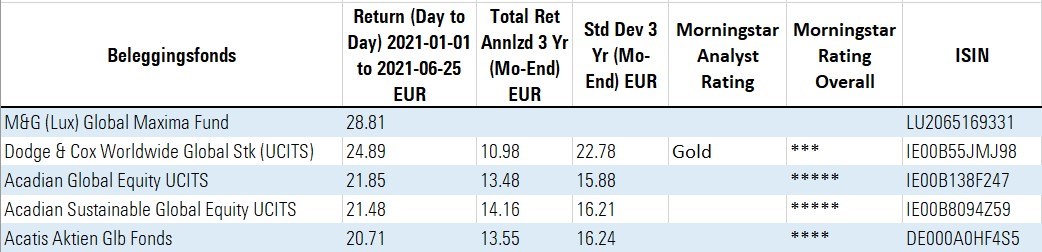

De top-5 aandelen wereldwijd in de Morningstar categorie aandelen large-cap gemengd, op basis van hun rendement in 2021 tot en met 25 mei, wordt aangevoerd door M&G (Lux) Global Maxima Fund dat year-to-date een totaalrendement van 28,8% kan overleggen. Dat is een veelbelovende start van het jaar en een fraai vervolg op het jaarrendement van 10,2% uit 2020 waarmee het fonds 85% van zijn categoriegenoten versloeg.

De aandelenselectie van dit fonds komt via een bottom-up proces tot stand, maar vertrouwt hierbij op kwantitatieve analyse waarbij gebruik gemaakt wordt van machine learning modellen om de portefeuille te beheren. Het fonds belegt stijlagnostisch en combineert large-cap aandelen met kleinere marktkapitalisaties. Het resultaat is een geconcentreerde portefeuille van 50 tot 100 aandelen, waarbij het momenteel een voorkeur heeft voor kleinere marktkapitalisaties met aantrekkelijke groeivooruitzichten en een goede momentumscore. Onder andere Vista Outdoor, TCS Group Holding en MTN Group hebben sterk bijgedragen aan de prestaties in het lopende jaar.

Dodge & Cox Worldwide Global Stock

Het fonds Dodge & Cox Worldwide Global Stock heeft zich met een fraai year-to-date rendement van 24,89% genesteld op de tweede plaats en zich daarmee hersteld van een dramatisch 2020. Het fonds sloot 2020 af met een verlies van 3 procent en moest daarmee 89 procent van zijn concurrenten voor zich laten. Dankzij de rotatie naar waarde-aandelen bloeit het fonds op en behoort het tot de 1 procent best presterende fondsen in de categorie in 2021.

Het zevenkoppige ervaren en stabiele team van dit fonds durft tegen de stroom in te gaan met zijn beleggingskeuzes. Die zijn gebaseerd op een waarderings-gedreven proces waarbij het team kansen pakt als aandelen in koers gezakt zijn door slecht nieuws of het macro-economische klimaat. Gedegen bottom-up research zorgt voor overtuiging ten aanzien van de selectie die de beheerders maken.

Geduld helpt om contraire scenario's tot resultaat te laten komen. Wel kan de volatiliteit hoger dan gemiddeld uitpakken. Alles bij elkaar is dit een uitstekende actieve wereldwijde aandelenstrategie, waarbij de lage kosten extra meehelpen. Een Morningstar Analyst Rating van Gold is dan ook op zijn plaats.

Het uitstekende rendement in 2021 is te danken aan de forse overweging van financiële dienstverleners, waaronder Wells Fargo, Capital One en Banco Santander. Ook posities in Schlumberger, ConocoPhillips en Occidental Petroleum droegen positief bij.

Top-5 aandelen wereldwijd