In het eerste kwartaal van 2021 verloor de JP Morgan GBI EM Global Diversified Index nog 2,9% in euro’s maar in het tweede kwartaal wist de index ondanks de uitstroom van Europese beleggers een winst van 2,6% te boeken. Dit kan deels toegewezen worden aan de daling van de Amerikaanse 10-jaars rente tot 1,47% eind juni 2021 ten opzichte van de 1,75% eind maart 2021.

Deze daling verzachtte de vrees onder beleggers voor een nieuw 'taper tantrum' waarbij onder invloed van stijgende rentes in de VS veel beleggers 7-8 jaar geleden hun geld terugtrokken uit de opkomende markten met negatieve gevolgen voor de lokale rentes en valuta’s. Zo kon hun aandacht zich dit kwartaal opnieuw richten op de positieve reële rentetarieven in de opkomende markten.

Ondertussen blijft het aantal centrale banken in de opkomende markten die hun rente dit jaar verhoogden, stijgen. Naast Rusland en Brazilië, dat volgens sommige economen in de komende maanden hun monetair beleid verder zullen verkrappen, verbaasde onder meer Mexico de markt met een rentestijging van 25 basispunten tot 4,25%. Deze rentestijgingen zijn mogelijk goed nieuws voor toekomstige beleggers want de agressieve houding van centrale banken verankert inflatieverwachtingen, wat traditioneel goed nieuws is voor lokale valuta.

'Carry' wordt interessanter

Het strengere monetaire beleid zorgt er ook voor dat de ‘carry’, het surplus rendement dat aan beleggers toekomt voor het aanhouden van meer risicovolle obligaties, interessanter wordt. We spreken van een ‘carry trade’ wanneer beleggers geld lenen in landen met een lage rentevoet zoals in Europa om dit vervolgens te investeren in obligaties die een hogere interest aanbieden.

Echter, de recente uitstroom uit deze categorie en het positieve rendement voor de JP Morgan EMBI Global Diversified Index (2,5% in de eerste helft van 2021), de bekendste graadmeter voor Emerging Market Debt in harde valuta, doet vermoeden dat voor veel beleggers de carry niet hoog genoeg is om te compenseren voor de valuta- en renterisico’s inherent aan deze categorie. Bovendien lijken kredietrisico’s (die bij emerging market dollarobligaties veel hoger liggen dan bij obligaties in lokale valuta) momenteel van secundair belang voor beleggers. De Bloomberg Barclays Global High Yield index steeg 5,3% in de eerste helft van dit jaar.

Ongerustheid

Verder bestaat momenteel ook ongerustheid over de nieuwe deltavariant van het coronavirus die lelijk huishoudt in onder andere Azië en dat terwijl de vaccinatieprogramma’s achterlopen op die van de VS en Europa. Misschien nog belangrijker voor beleggers zijn de extra schulden die opkomende landen maakten om pandemie-gerelateerde steunmaatregelen te financieren. Zo is de situatie in Zuid-Afrika waar het verwachte begrotingstekort dit jaar 9,4% van het BBP bedraagt zorgwekkend.

Voor menig macrobelegger zijn obligaties in lokale valuta (net als grondstoffen) uiteindelijk een anticipatie op de richting van de dollar, terwijl obligaties in harde valuta een manier zijn om hun positie in krediet te diversifiëren over verschillende regio’s. Deze top-down benadering gaat dan ook uit van de veronderstelling dat emerging market debt een activaklasse is. Maar professionele fondsbeheerders die zich focussen op opkomende markten zien EMD eerder als een verzamelnaam voor een collectie van heterogene markten en als vruchtbaar jachtgebied voor actieve beleggers.

De Top-5

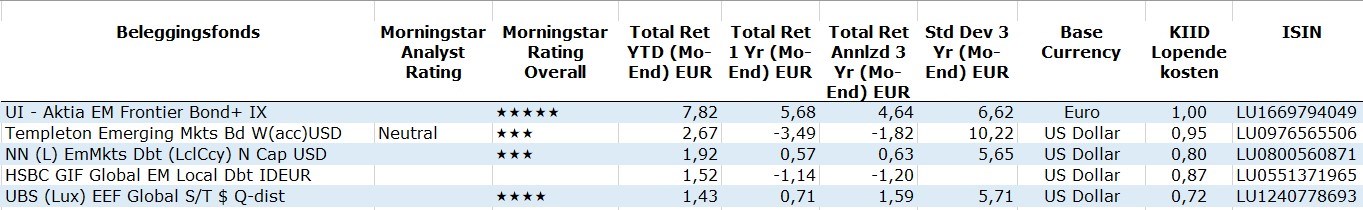

Voor de Top-5 van deze week kijken we naar fondsen die beleggen in emerging market obligaties in lokale valuta. We komen hier dezelfde namen tegen als na het eerste kwartaal van dit jaar.

Ook de volgorde veranderde nauwelijks en UI – Aktia EM Frontier Bond+ blijft aan kop binnen de Morningstar categorie Global Emerging Market Bond – Local Currency op basis van het rendement na de eerste twee kwartalen van 2021. Het fonds zag pas in april 2018 het levenslicht en eindigde vorig jaar binnen het top deciel van zijn categorie na een moeilijk 2019. Deze strategie heeft een 3-jarige Sharpe ratio van 0,57 ten opzichte van 0,11 voor de categorie. Universal Investment belegt in exotische frontier landen zoals de Dominicaanse Republiek, Namibië, Costa Rica, en Uruguay om er een paar te noemen alsook in schuld uitgegeven door overheidsinstanties zoals de Nederlandse Financieringsmaatschappij Voor Ontwikkelingslanden N.V. en de European Bank For Reconstruction & Development.

Op plaats twee staat Templeton Emerging Markets Bond. Dit fonds heeft voor 4,6 miljard euro activa onder beheer en kreeg van Morningstar analisten een Neutral rating. Aan het roer staan Michael Hasenstab en Calvin Ho. Hasenstab beheert dit fonds al sinds juni 2002 en is ook CIO voor Templeton Global Macro waar hij onder meer verantwoordelijk is voor landenanalyses. De twee beheerders kunnen ook rekenen op de steun van vijf analisten met een lange staat van dienst.

Hoewel het beleggingsproces gebaseerd is op nauwgezet onderzoek waarbij het team op zoek gaat naar landen met gezonde of verbeterende fundamentele factoren, is Hasenstab’s sterke overtuiging en tegendraadse beleggingsstijl naar onze mening minder effectief wanneer deze wordt toegepast op een beperkter beleggingsuniversum zoals EMD. Gezien de geconcentreerde portefeuille kunnen de relatieve prestaties in kortere perioden drastisch verschillen.

Het fonds NN (L) Emerging Market Debt (Local Currency) belandt op de derde plek in onze lijst en wordt beheerd door Marcin Adamczyk en Jaco Rouw. Marcin Adamczyk is het nieuwe hoofd EMD bij het Haagse fondshuis dat eind 2019 Marcelo Assalin, Marco Ruijer en negen andere EMD-teamleden zag vertrekken naar het Amerikaanse William Blair Investment Management. Adamczyk is geen onbekende voor NNIP, want tussen 2013 en 2017 was hij er al actief als portefeuillebeheerder. Hij wist snel een nieuw team op te bouwen onder meer door enkele ex-collega’s van MN aan boord te nemen.

De strategie wordt vergeleken met de JP Morgan ELMI + Index en belegt voornamelijk in Latijns-Amerikaans, Aziatisch en Centraal- en Oost Europees staatspapier. Het fonds kan overigens ook beleggen in Chinese onshore schuldbewijzen via de Bond Connect, een markt die beleggen op de lokale Chinese obligatiemarkt mogelijk maakt voor buitenlandse investeerders.

Top-5 Emerging Markets Debt in lokale valuta