De Morningstar Categorie Global High Yield Bond liet in het tweede kwartaal van dit jaar een positief rendement van 1,6% in euro optekenen terwijl de Bloomberg Barclays Global High Yield Index en de ICE BofA Glb High Yield Constrained Index, twee veelgebruikte benchmarks voor hoogrenderende obligatiefondsen, in de voorbije drie maanden respectievelijk 2,1% en 1,6% stegen. In de afgelopen 12 maanden realiseerden beide indices een rendement van respectievelijk 8,5% en 9,4% terwijl de categorie 8,3% steeg. Over de laatste drie jaar bedroeg het rendement van de twee indices op jaarbasis 6,0% en 6,7% in euro’s.

Net als vorig kwartaal daalde de ICE BofA US High Yield Effective Yield, het effectieve rendement van de hierboven besproken index, verder tot 4,0% eind juni 2021 terwijl het Europese equivalent afklokte op 2,4%. Beide stonden op 23 maart 2020 nog op een niveau van respectievelijk 11,4% en 8,1%. De ICE BofA US High Yield Index Option-Adjusted Spread sloot het tweede kwartaal af op 304 basispunten, een verdere daling van 40 basispunten ten opzichte van eind maart 2021. De Europese high yield index volgde dezelfde beweging en de spread daalde met 16 basispunten tot 296 basispunten.

Toenemend vertrouwen

De verdere daling van de premie om risicovollere schulden aan te houden, geeft aan dat het vertrouwen in de wereldeconomie toeneemt en beleggers de centrale bankiers volgen in hun inflatievoorspellingen. Het vertrouwen in de centrale bankiers blijft groot, maar toch kunnen we niet om de vaststelling heen dat de rentes samen daalden met de kredietwaardigheid en beleggers het risico lopen onvoldoende te worden gecompenseerd voor het kredietrisico dat ze nemen. Enkele multi-asset fondsbeheerders die wij spreken, spelen dan ook liever in op het economisch herstel door te beleggen in aandelen in plaats van hoogrenderende obligaties, maar ook dat is niet zonder risico.

Bedrijven hebben tot dusver dit jaar voor meer dan 250 miljard dollar aan schuldpapier uitgegeven op de Amerikaanse high yield markt, meer dan tijdens de piek van de coronacrisis. Toen gingen bedrijven de markt op om te overleven, maar vandaag is de situatie anders. Veel kredietnemers zoals de geplaagde cruise-operator Royal Caribbean profiteerden van de lage interest kosten om bestaande schulden te herfinancieren. Voor sommige emittenten kon er zelfs een speciaal dividend van af (wat alleen de aandeelhouders ten goede komt). Deze herfinanciering helpt de schuldenlast voor bedrijven te verminderen en hun balans te herstellen.

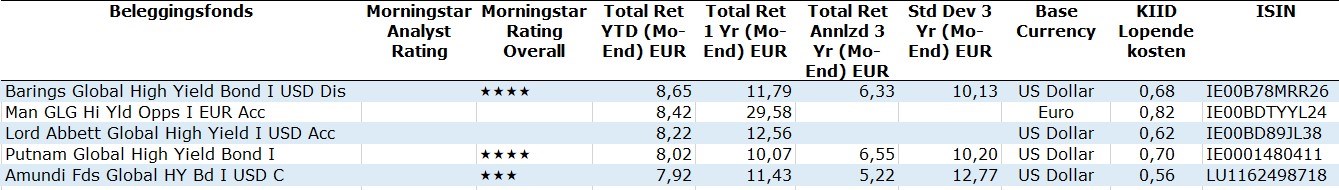

De Top-5

Voor de Top-5 van deze week kijken we naar beleggingsfondsen in de Morningstar Categorie Global High Yield Bond. Deze vijf fondsen hebben de beste prestatie laten zien op basis van het rendement over de eerste zes maanden van 2021.

Op de eerste plaats staat Barings Global High Yield Bond Fund dat hoofdzakelijk belegt in hoogrenderende obligaties die verhandelen op Europese en Noord-Amerikaanse beurzen, met momenteel meer dan 70% van de totale activa in de Verenigde Staten, onder meer in bedrijven zoals Occidental Petroleum (2,3%) en Ford Motor (2,2%). Topsectoren zijn energie (13%) en gezondheidszorg (9,4%).

Momenteel is een team van vijf portefeuillebeheerders actief op deze strategie inclusief Sean Freeley, Scott Roth, Craig Abouchar, Chris Ellis en Chris Sawyer. Freeley en Roth zijn gestationeerd in North Carolina, terwijl Abouchar, Ellis en Sawyer werken vanuit Londen. Hun werk beperkt zich echter niet tot dit fonds alleen, maar betreft andere hoogrenderende obligatiefondsen zoals Barings U.S. High Yield Bond en Barings European High Yield Bond.

Net daarna in het lijstje vinden we Man GLG High Yield Opportunities. Dit fonds wordt sinds haar lancering begin 2019 beheerd door Michael Scott die overkwam van Schroders. Aanvankelijk werkte hij vier jaar als kredietanalist en later werd hij high yield portefeuillebeheerder. Vorig jaar eindigde dit fonds in de eerste deciel van de Morningstar categorie.

Bottom-up kredietselectie vormt de focus van het beleggingsproces en het team doet naast solvabiliteitsanalyse ook diepgaand onderzoek naar de bedrijfsmodellen van emittenten. Beleggingsthema’s die gevormd worden op tal van factoren zoals consumententrends en technologie bieden een top-down lens waardoor bottom-up beslissingen worden bekeken.

Top-5 High yield