China vierde recent het 100-jarig bestaan van de Chinese Communistische Partij die verantwoordelijk mag worden gehouden voor de groeiende macht van het land op het wereldtoneel. Ook op de financiële markten is het belang van China enorm toegenomen.

Opkomende markten zagen over de eerste zes maanden een rendement van 10,86% voor de MSCI EM index. Na een positief eerste kwartaal kleurden de koersenborden in het tweede kwartaal opnieuw groen met een winst van 4,11%. In absolute zin is 2021 daarmee vooralsnog een prima jaar, maar in relatieve termen is er nog weinig reden tot feestvreugde. Nadat opkomende landen in 2020 ontwikkelde landen wisten te verslaan, kijken ze dit jaar namelijk tegen een aanzienlijke achterstand aan aangezien de MSCI World index een rendement behaalde van 16,64% over de eerste zes maanden. Zowel in het eerste als het tweede kwartaal was de underperformance met circa 2,7 procentpunten ongeveer even groot.

Ondermaatse prestaties

Een belangrijke reden voor het achterblijven van de prestaties van de opkomende landenindex zijn de ondermaatse prestaties van Chinese aandelen. Hoewel het rendement positief was voor de MSCI China index, was het rendement van 1,35% in het tweede kwartaal flink lager dan de bredere markt. Onlangs werd het 100-jarig bestaan van de Chinese Communistische Partij groots gevierd. Vanuit de Chinese machthebbers is dat begrijpelijk, want waarschijnlijk is het land in de recente historie nooit zo belangrijk en machtig geweest op het wereldtoneel. De Westerse wereld zal met minder genoegen naar die ontwikkeling kijken.

De toenemende Chinese dominantie is ook op de financiële markten waarneembaar. Zo vertegenwoordigden Chinese aandelen in 2001 slechts 6% van de MSCI EM index. Nu, 20 jaar later, is het gewicht voor China in deze index verzesvoudigd naar 37,5%. Het is ook juist daarom dat de prestaties van Chinese aandelen dit jaar een rem plaatsen op het rendement van de bredere marktindex.

Brazilië en elders

Elders in de wereld, wist Brazilië zich positief te onderscheiden in het tweede kwartaal. Met een rendement van 21,81% wist het land veruit de beste prestatie neer te zetten. Die koerssprong volgde na een uiterst zwak 2020 en een opnieuw teleurstellend eerste kwartaal van 2021. Over de afgelopen drie maanden werd het rendement van de MSCI Brazil index (in euro’s) gedreven door zowel muntappreciatie als oplopende aandelenkoersen. Maatregelen van de centrale bank om het beleid aan te scherpen in het licht van de stijgende inflatie, een versnelling van de uitrol van vaccins, een afname van de fiscale zorgen en hernieuwde hervormingsvooruitgang gaven allemaal een boost aan het positieve sentiment.

De prestaties van Braziliaanse aandelen sprongen er het afgelopen kwartaal extra uit, omdat andere landen in Zuid-Amerika juist tot de zwakste broeders onder opkomende landen behoorden. Zo noteerde Chili een verlies van 14,95% en zag Peru een verlies van 9,59%. In beide gevallen waren politieke strubbelingen de belangrijkste oorzaak van de negatieve prestaties.

De Europese opkomende markten van Polen, Hongarije en Tsjechië presteerden ondertussen allen beter nadat de vooruitzichten voor economisch herstel verbeterden. Hogere prijzen voor ruwe olie waren gunstig voor de olieproducerende landen Rusland en Saoedi-Arabië. India presteerde ook iets beter, ondanks een toename van Covid-19-gevallen.

De Top-5

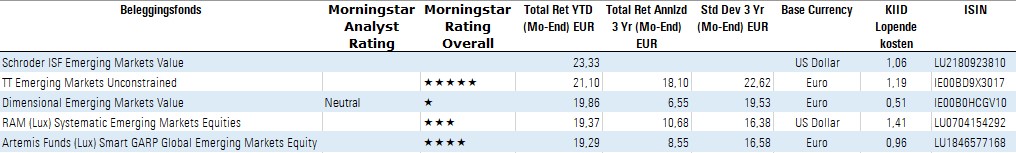

In de top-5 van deze week een overzicht van de vijf best presterende fondsen in de Morningstar categorie Aandelen Emerging Markets over de eerste jaarhelft van 2021 (waarvan een distributievergoedingvrije aandelenklasse beschikbaar is in Nederland).

Schroder ISF Emerging Markets Value behaalde over de eerste zes maanden van 2021 het hoogste rendement. Het fonds, dat pas in september 2020 werd geïntroduceerd, wordt beheerd door het duo Juan Torres en Vera German. Hoewel zij beiden ervaring hebben als analist, is hun ervaring als beheerder aanzienlijk beperkter. Het fonds belegt in aandelen waarvan de koers een aanzienlijke daling heeft ondergaan. Dit geeft de portefeuille een waardekarakter en, zoals meerdere fondsen in deze top 5, profiteerde dit fonds van deze stijl in het lopende jaar. Onder de best presterende aandelen in de portefeuille zien we MTN Group en Telkom, twee Zuid-Afrikaanse telecombedrijven die beide tot de grootste posities van het fonds behoren.

Runner up is TT Emerging Markets Unconstrained, dat sinds juni 2015 wordt beheerd door Niall Paul en Robert James. Zij beheren een portefeuille die over het algemeen goed gespreid is met circa 75 aandelen, al kan er binnen de tien grootste posities wel aanzienlijke concentratie ontstaan. Zo heeft TSMC, de grootste positie per eind maart 2021, een weging van meer dan 6%. De stijl van de portefeuille is gericht op groei, wat de prestaties van het fonds dit jaar extra knap maakt. Daar stond tegenover dat de beheerders dit jaar zich weten te onderscheiden met enkele zeer sterke aandelenselecties. Zo staat Evergreen Marine Corp dit jaar al op een rendement van 403% en zag 360 DigiTech de aandelenkoers met 255% stijgen.

Op de laagste trede van het podium staat Dimensional Emerging Markets Value. Het fonds heeft een Morningstar Analyst Rating van Neutral. Het fonds wordt beheerd door een ervaren beheerteam die een benadering toepassen die zich richt op waarde en small-cap aandelen. Zo kijken ze alleen naar de goedkoopste 33% van het emerging market universum. Het fonds heeft een zeer gediversificeerde portfeuille met maar liefst 2.711 aandelen per eind maart 2021.

Top-5 Aandelen Emerging Markets