Pimco Dynamic Multi Asset Fund in het kort

Morningstar Analyst Rating: Bronze

Morningstar Rating: ****

Beheerteam: Above Average

Fondshuis: Above Average

Beleggingsproces: Average

Pimco Dynamic Multi Asset Fund

Dit fonds wordt geleid door een zeer ervaren hoofdbeheerder met goede ondersteuning. De aanpak is gericht op kwaliteit om het neerwaarts risico te beperken en op een brede asset allocatie om de afhankelijkheid van aandelen te verminderen. Die is dan ook kleiner dan bij concurrenten. De Morningstar Analyst Rating die analist Thomas de Fauw aan dit fonds toekent is Bronze.

Uitgebreide toelichting

Beheerteam

Geraldine Sundstrom beheert dit fonds sinds de lancering in 2016 en heeft Erin Browne en Emmanuel Sharef aan haar zijde sinds december 2019. De hoofdmanager heeft meer dan 25 jaar ervaring in de sector en een achtergrond in macro- en multi-assetbeleggingen. Sundstrom trad in 2015 toe tot het asset-allocatieteam van Pimco na een periode bij Brevan Howard Asset Management, waar ze haar nu ter ziele gegane Emerging Markets Strategies Master Fund runde. Daarvoor was ze portefeuillemanager bij Moore Capital Management.

Erin Browne kwam over van UBS om de voormalige CIO asset allocatie Mihir Worah op te volgen na diens pensionering. Net als Sundstrom heeft Browne een uitgebreide achtergrond in asset allocatie en zij beheert Pimco’s RealPath Blend target-date productenserie. De derde manager, Emmanuel Sharef maakt het team compleet met zijn kwantitatieve achtergrond.

De managers krijgen extra ondersteuning van een klein, divers team, onder wie Nicolas Le Roux en Mukundan Devarajan, beide quant experts, en drie in de VS zetelende aandelenhandelaren. Tania Bachmann en Rico Fung assisteren Sundstrom met monitoring en onderzoek van aandelenposities, en nog twee junior aandelenanalisten zullen tegen het einde van het jaar toetreden. Het team heeft toegang tot Pimco's topklasse beleggingscomités, economen en vastrentende-waarden specialisten. Het aandelenteam is aan de kleine kant.

Fondshuis

Pimco staat er goed voor en daardoor verdient het een Above Average beoordeling voor de Parent Pillar. Morningstar heeft Pimco ter verantwoording geroepen voor de dure retail fondsklassen en hoge prijskaartjes voor fondsen buiten de Verenigde Staten. Er is veel aandacht voor de intense werkcultuur, die steevast aanleiding geeft tot speculatie over eventueel disfunctioneren van het bedrijf en mogelijk beleggers zou wegjagen.

In weerwil van dat idee heeft Pimco consequent zeer bekwame mensen aangenomen die gedijen in zijn snelkookpan en die lang in dienst blijven. Soms vertrekken mensen en dat zijn soms de beste en de slimsten os ze gaan eerderof met pensioen dan men had gehoopt. Toch is de staat van dienst bij het opvullen van de hiaten goed en het is opmerkelijk hoe Pimco erin is geslaagd om mensen uit zijn talentenpool te promoveren en de leiderschapsverantwoordelijkheid te verbreden.

Het voortbestaan van de beleggingscultuur is van cruciaal belang geweest voor Pimco. Ondanks de bitterheid van Bill Gross zijn vertrek in 2014, nam Dan Ivascyn, een ervaren en kritisch denkende investeerder in plaats van een prototypische corporate manager de taken over en drukte daarmee zijn stempel op de cultuur. Nu Ivascyn de CIO van het bedrijf is, heeft hij materiële invloed op onder meer het aantrekken van Manny Roman als CEO, veteraan uit de beleggingsindustrie. Of het duo het echt zo goed met elkaar kan vinden als het lijkt of niet, Ivascyn en Roman hebben samen het fondshuis uitstekend neergezet, zowel als een sterke rentmeester van investeerderskapitaal als in de vorm van een bloeiende onderneming.

Proces

In tegenstelling tot de meer traditionele flexibele categorie peers is deze strategie minder afhankelijk van de allocatie naar aandelen. In plaats daarvan weet het de risicoblootstelling te diversifiëren over een breder spectrum van liquide activa klassen, waaronder krediet, valuta, grondstoffen, derivaten en reële activa, zodat geen enkele strategie of activaklasse het portefeuillerisico of -rendement domineert.

De managers onthouden zich over het algemeen van het selecteren van individuele aandelen. In plaats daarvan vertrouwen ze op thematisch georiënteerde portefeuillesegmenten, omdat ze minder middelen in deze activaklasse tot hun beschikking hebben. Vanaf 2018 hebben ze segmenten toegevoegd over diverse thema's, zoals decarbonisatie en duurzaamheid, Chinese disruptie, cycliciteit 2.0 en hoge kwaliteit. Het team heeft afscheid genomen van kleinere en meer tactische thema's zoals scheepvaart, toen die hun beoogde waarderingen bereikten.

Ook kan een segment van inhoud veranderen wanneer de top-down argumentatie verandert. Kwantitatieve hulpmiddelen spelen een belangrijke rol bij het verkleinen van het beleggingsuniversum voor aandelen en vergemakkelijken de kwalitatieve beoordelingen van de managers en aandelenanalisten. Het proces heeft veel sterke punten, maar de hoge mate van discretionaire besluitvorming en thematische drifts binnen het aandelensegment maken deze beleggingsaanpak minder voorspelbaar. We zouden graag zien hoe het team dit proces toepast in meer variërende marktomstandigheden. Het team moet op dit punt nog aan overtuiging winnen.

Prestaties

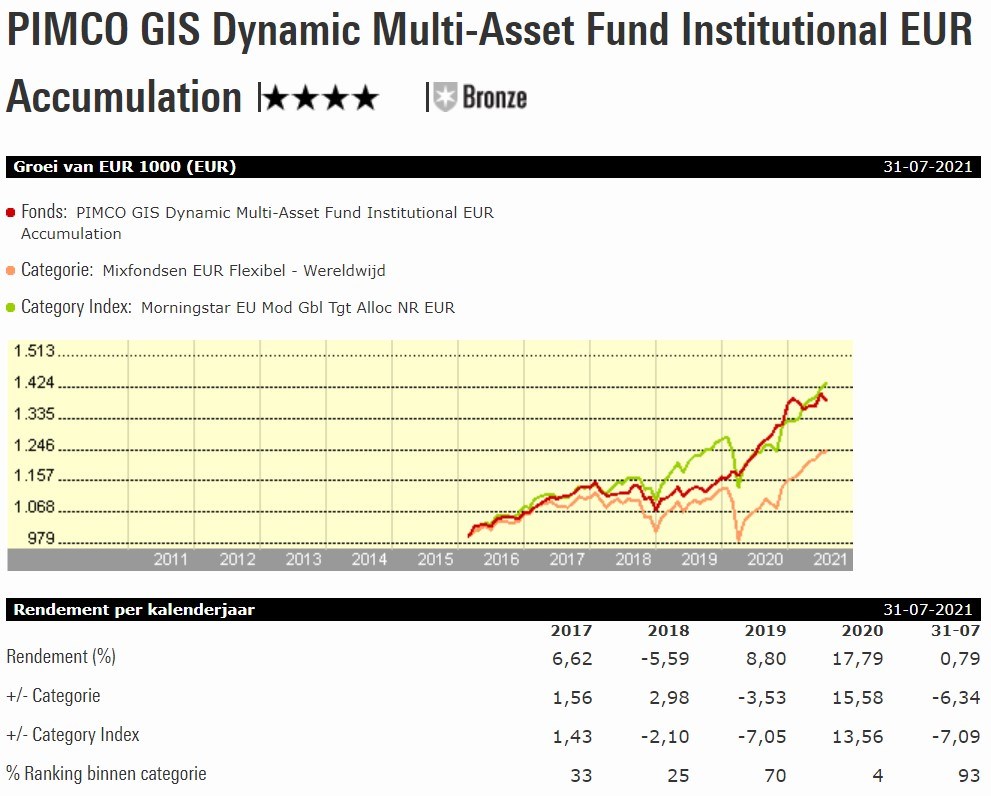

Vanaf de oprichting in maart 2016 tot en met juni 2021 heeft de E-aandelenklasse een rendement van 5,5% op jaarbasis opgeleverd en overtreft daarmee het gemiddelde van de categorie met 1,5 procentpunten op jaarbasis, maar blijft wel achter bij de Morningstar EU Moderate Global Target Allocation Index met 1,3 procentpunt per jaar. Over de terugkijkende vijfjaarsperiode scoort het fonds in het eerste kwartiel van zijn categorie op voor risico gecorrigeerde basis, zoals gemeten volgens Morningstar Risk-Adjusted Returns.

Top-down asset allocatie, inclusief tactische calls, is hier de belangrijkste drijfveer voor de rendementen. Het fonds heeft geen formele benchmark, maar is ontworpen om scherpe dalingen voorkomen en om 4-6% rendement te leveren over een volledige marktcyclus. De gematigde risicoallocatie van het fonds in vergelijking met zijn concurrenten, korte blootstelling aan high yield en focus op kwaliteit, hielpen het fonds om de verkoopgolf vanwege Covid-19 beter te doorstaan dan zijn concurrenten; het verloor slechts 1% in het eerste kwartaal van 2020 en sloot het het jaar af in het bovenste deciel van zijn Morningstar-categorie.

Maar de korte blootstelling naar Europese aandelen-indexen en valuta's naast de positie in safe-haven activa heeft ertoe geleid dat het fonds year-to-date ondermaats presteert, zo blijkt uit de data per eind juni 2021. Het is van essentieel belang voor beleggers om te begrijpen dat het fonds doorgaans een lagere volatiliteit downside-capture ratio en lagere drawdowns heeft dan zijn typische categoriegenoot; de netto aandelenblootstelling bedroeg gemiddeld slechts 29% sinds de oprichting vergeleken met 43% voor de categorie.

Kosten

De lopende kosten van de rebatevrije institutionele fondsklasse laten dit fonds uitkomen in het goedkoopste kwintiel van de categorie. Op basis van de verbeterde beoordelingsmethodologie achter de People, Process en Parent Pillars van de Morningstar Analyst Rating, die meer nadruk legt op kosten en verwachte prestaties ten opzichte van benchmark en concurrenten, denken we dat dit fonds in staat zal zijn om positieve alpha te leveren ten opzichte van de benchmark. Dit fonds heeft een Morningstar Analyst Rating van Bronze.

Lees meer

Bekijk voor meer informatie de overzichtspagina van Pimco Dynamic Multi Asset Fund Institutional EUR Acc. Daar vindt u onder andere het fondsrapport over dit fonds.

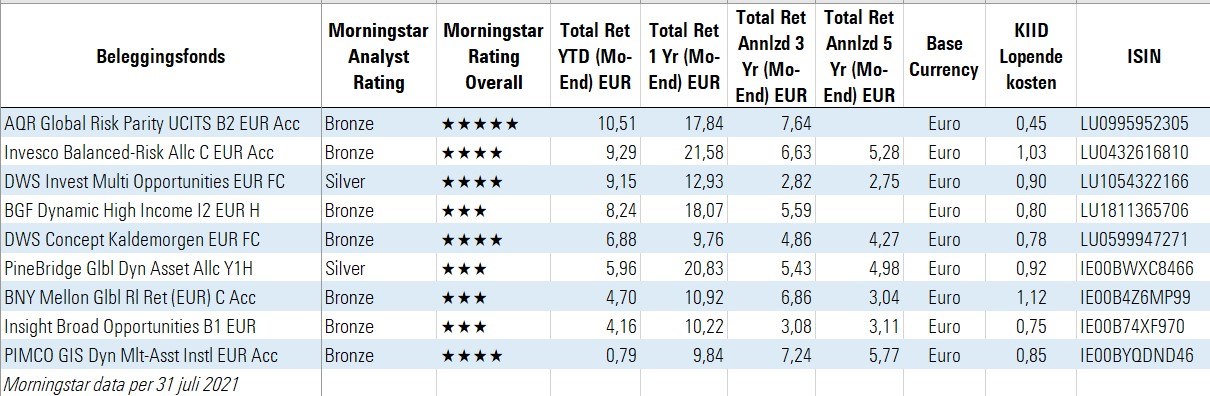

Bekijk ook deze beleggingsfondsen in de Morningstar categorie Mixfondsen EUR Flexibel Wereldwijd, die voorzien zijn van een Morningstar Analyst Rating, afgezet tegen de categorie benchmark:

Lees ook eerdere Fondsen van de Week:

- BlackRock European Special Situations Fund

- iShares Green Bond Index Fund

- Allianz Dynamic Multi Asset Strategy