De zaken staan er momenteel niet slecht voor bij verzekeringsconcern Aegon NV (AGN), anderhalf jaar na het aantreden van Lard Friese als nieuwe bestuursvoorzitter. Dat concludeert aandelenanalist Henry Heathfield van Morningstar in zijn jongste analyse over Aegon. Als nieuwe ceo vaart Friese een heldere koers, vindt de analist, waarbij Aegon alleen nog investeert in kernactiviteiten waarin de verzekeraar kan uitblinken en waaraan het goed kan verdienen.

Deze nieuwe strategie leidde al tot de verkoop van Aegons activiteiten in Centraal- en Oost-Europa. En het lijkt erop dat Friese de hele portfolio aan het herstructureren is en afscheid wil nemen van producten die erg kapitaalintensief zijn of te wisselvallige inkomsten opleveren.

Nieuwe strategie werkt

Dat deze strategie zijn vruchten afwerpt, bleek eerder deze maand ook bij de presentatie van de derdekwartaalcijfers, aldus analist Heathfield. Aegons netto inkomsten zijn in het derde kwartaal minder volatiel geworden en het bedrijf staat er qua solvabiliteit (de verhouding tussen vreemd en eigen vermogen) beter voor dan de meeste andere verzekeraars.

Ook loopt Aegon, dat voornamelijk actief is in de drie kernlanden Nederland, de Verenigde Staten en het Verenigd Koninkrijk, op schema met het verlagen van de kosten binnen het concern. De teller staat nu op €248 miljoen aan besparingen, terwijl het einddoel €400 miljoen is vóór 2024. Verder maakt het vaart met het aflossen van zijn schulden. De totale schuld op de balans bedraagt nu ruim €11 miljard.

Uitdijende puinhoop

Betekent dit dat Aegon al bijna is waar het wezen moet? Verre van, stelt analist Heathfield. Neem alleen al de balans: die is nog lang niet stevig genoeg. Maar in elk geval beweegt het verzekeringsconcern weer de goede kant op, en dat vindt hij al heel wat, na een lange periode waarin Aegons activiteiten in Heathfields woorden ‘een steeds verder uitdijende puinhoop’ vormden en een duidelijke strategie ontbrak.

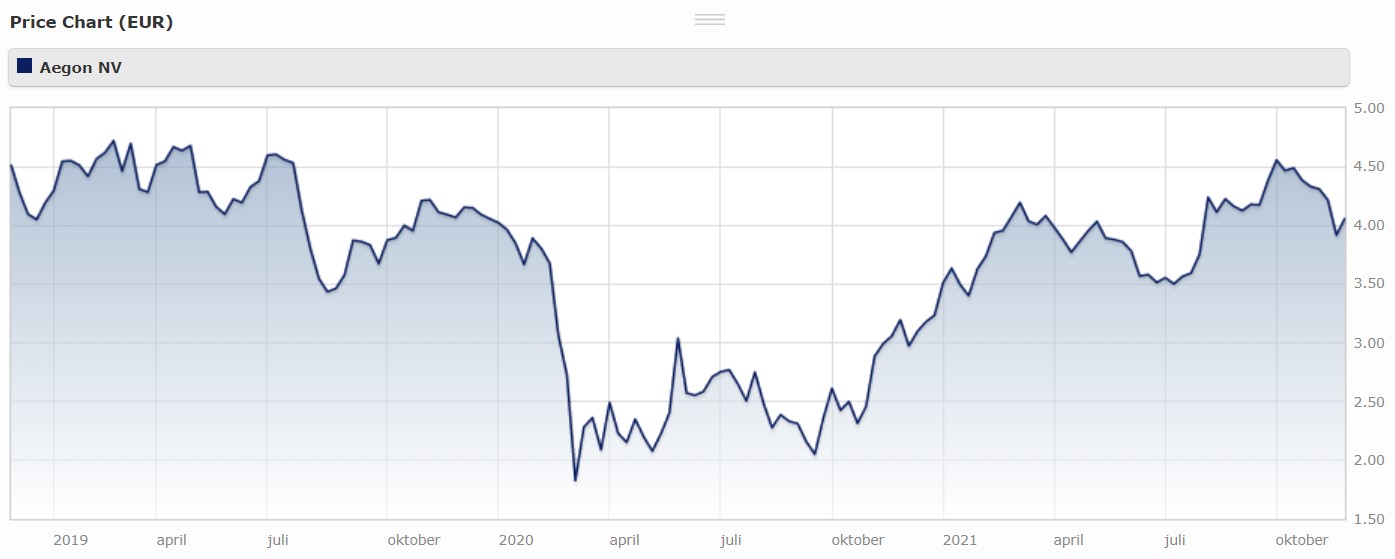

Onder voormalig ceo Alex Wynaendts, die er 12 jaar zat tot Lard Friese het in 2020 van hem overnam, stapelden de problemen zich op bij de Nederlandse verzekeraar en vermogensbeheerder. Denk bijvoorbeeld aan de kredietcrisis die in 2008 uitbrak. Nog in datzelfde jaar had Aegon een reddingsboei-krediet à €3 miljard nodig van de Nederlandse staat. En denk ook aan de steeds verder oplopende schuldenratio van Aegon: de verhouding tussen schuld en vermogen.

Vier doelen

Sinds Frieses aantreden concentreert Aegon zich op vier zaken, teneinde er een wezenlijk beter bedrijf van te maken, stelt analist Heathfield. Ten eerste doet de directie z’n best om de balans te versterken.

Ten tweede is het bezig een managementcultuur op te zetten waarin de directie meer verantwoording aflegt. Dat bleek volgens Heathfield bijvoorbeeld uit de overstap van halfjaarlijks aan de buitenwereld rapporteren naar elk kwartaal.

Het derde punt waar Aegon zich momenteel op richt, is op het verbeteren van de efficiëntie en het vierde is het zorgen voor strategische focus.

Landen afstoten

Dit betekent overigens niet dat Aegon van plan is om zijn activiteiten in Spanje en Portugal te staken. Althans, de voortdurende discussies over deze twee landen en de samenwerking met Banco Santander die Aegon heeft gesloten, wijzen niet in die richting, stelt Heathfield vast. Helaas, vindt hij: Aegon zou sterker kunnen presteren als het in minder landen actief was. Maar het draait niet aleen om Spanje en Portugal: Aegon zou ook in allerlei andere gebieden nog prima activiteiten kunnen afstoten.

Idealiter beperkt Aegon zich uiteindelijk tot activiteiten in slechts twee landen: Nederland en de VS, stelt analist Heathfield. Bovendien zou het zich in Nederland moeten concentreren op levensverzekeringen en spaarproducten en alles daarbuiten, zoals schadeverzekeringen, afstoten. Omvorming tot een pure levensverzekeraar zou de concurrentiepositie van het bedrijf goed kunnen doen. En in de toekomst zou het kunnen zorgen voor een beter rendement voor aandeelhouders, in de vorm van dividend en inkoop van eigen aandelen.

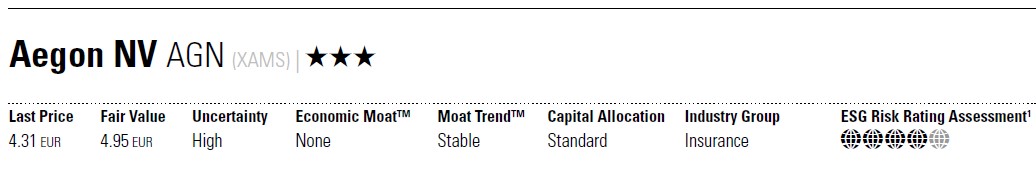

Al met al ligt de reële waarde van Aegon, ofwel de Fair Value die Morningstar toekent aan bedrijven, nu iets hoger dan de beurswaarde. De actuele beurskoers aan Euronext Amsterdam schommelt rond de €4, terwijl de Fair Value €4,95 is. Die laatste waarde gaat uit van 6,3 maal de winst in 2021. Verder gaat Morningstar ervan uit dat Aegon circa de helft van de winst zal aanwenden voor het uitbetalen van dividend, inclusief een jaarlijkse inkoop van een bescheiden aantal eigen aandelen.