Een groene obligatie is een schuld uitgegeven door een overheid of bedrijf waarvan de opbrengst uitsluitend dient om klimaat-of milieuprojecten te financieren zoals projecten rond duurzame energie of gebouwen. Het gaat hier dus in theorie enkel om de E uit ESG. Minder dan 15 jaar nadat in 2007 de eerste groene obligatie werd uitgegeven, werd er wereldwijd voor bijna 300 miljard dollar aan groene obligaties uitgegeven in 2020. Ondanks die groei blijft het echter een niche segment van de wereldwijde obligatiemarkt, met een geschatte omvang van 1% van de totale obligatiemarkt per juni 2021 volgens Morningstar analisten.

Europa is koploper

Het mag niet verbazen dat het merendeel van dit schuldpapier wordt uitgegeven door Europese overheden, want de Europese Unie is een voorloper op dit gebied en wil dat het continent in 2050 klimaatneutraal is. De Europese Commissie gaf op 12 oktober 2021 voor 12 miljard euro aan groene obligaties uit om een deel van haar coronaherstelfonds te financieren. Dit is de grootste uitgifte van groene obligaties wereldwijd tot nu toe. Buiten Europa is de situatie minder rooskleurig, zo heeft de Amerikaanse overheid momenteel geen concrete plannen om de markt te betreden.

Opkomende markten

In december 2016 heeft Polen de eerste groene staatsobligatie ter wereld uitgegeven, maar over het algemeen is de uitgifte van groene obligaties in opkomende markten onder de verwachtingen gebleven, met 210 miljard dollar sinds 2014 en 47 miljard dollar in 2020 volgens de CBI (Climate Bonds Initiative). China vertegenwoordigt 71% van de totale uitgifte van groene obligaties uit opkomende markten, waarmee het de op twee na grootste uitgever van groene obligaties ter wereld is, na de Verenigde Staten (groene bedrijfsobligaties) en Frankrijk.

Op dit moment wordt de allocatie naar groene obligatiefondsen gedreven door de wens van beleggers om impact toe te voegen aan portefeuilles en niet als vervanging voor traditionele vastrentende waarden. Groene obligatiefondsen hebben doorgaans meer bedrijfskredietrisico dan traditionele obligatiefondsen die meer overheidsobligaties aanhouden. Bovendien is er bij groene obligatiefondsen meer blootstelling aan de euro.

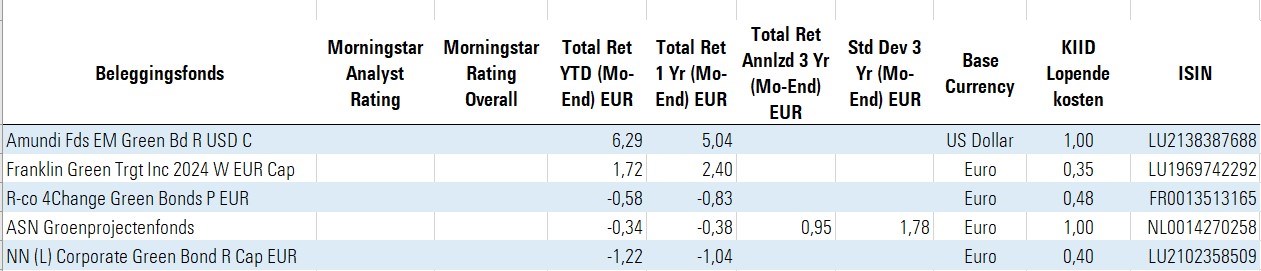

De Top-5

Morningstar identificeerde wereldwijd 76 groene obligatiestrategieën waaronder 67 actieve en negen passieve die samen ongeveer 25 miljard dollar aan activa onder beheer hebben per eind mei 2021. Voor de Top-5 van deze week kijken we naar de best presterende fondsen binnen die lijst over de eerste 11 maanden van 2021 (waarvan een distributievergoedingsvrije aandelenklasse beschikbaar is in Nederland). Wat meteen opvalt is dat weinig fondsen in ons lijstje een geschiedenis hebben van meer dan drie jaar. Dat onderstreept dat dit een jonge markt is in volle ontwikkeling.

Amundi Funds Emerging Markets Green Bond

Op de eerste plaats vinden we het Amundi Funds Emerging Markets Green Bond fonds die pas in juli 2020 werd gelanceerd en ondertussen 680 miljoen dollar onder beheer heeft. Dit is tevens het enige groene obligatiefonds met focus op opkomende markten in onze lijst. Eind oktober 2021 had het fonds onder meer 15,5% van haar activa in Brazilië, 14,2% in India en 11% in China. Het merendeel van het fonds is belegd in bedrijfsobligaties (77,1%) waarvan zo’n 30% in nutsbedrijven en de rest is verdeeld over staatsobligaties van opkomende markten.

Gezien de landenfocus hoeft het niet te verbazen dat ongeveer de helft van de portefeuille bestaat uit hoogrenderende obligaties, de gemiddelde kredietrating is BB+. Het fonds wordt beheerd door Maxim Vydrine, Sergei Strigo en Paolo Cei die zich richten op klimaat en milieu doelstellingen alsook financiële vooruitzichten. Het fonds belegt ten minste 75% van zijn activa in een gediversifieerde portefeuille van groene obligaties uit opkomende markten uitgedrukt in dollars of andere OESO-valuta’s.

Vydrine is sinds 2007 actief bij de Franse asset manager, eerst als analist en daarna als portefeuillebeheerder steeds met een focus op opkomende markten. Zijn co-hoofd emerging market fixed income is Sergei Strigo die evenals Vydrine zijn carrière wijdde aan de opkomende markten.

Franklin Green Target Income 2024

Op geruime afstand volgt Franklin Green Target Income 2024. Het fonds belegt voornamelijk in bedrijfsobligaties met een vooraf bepaald rendement op het moment van aankoop tot het einde van de looptijd in november 2024. Het is voor 84% belegd in Europese obligaties waaronder die van het Nederlandse Rabobank, ASR Nederland en NN Group.

Deze strategie was eind oktober 2021 voor zo’n 31 procentpunten overwogen in BB-kredieten ten opzichte van de Fixed Term Bond Morningstar categorie en had quasi geen blootstelling aan het AAA-A segment van de markt. De twee fondsbeheerders zijn David Zahn en Rod MacPhee.

Top-5 Groene obligatiefondsen