Toen DSM (DSM) in september bekendmaakte na de kunstharsentak ook de andere onderdelen van zijn materialendivisie te verkopen, beschouwde Morningstar dat al als een positieve stap. Door zich voortaan volledig te concentreren op de voedings- en gezondheidshoek, wordt de onderneming immers meer een defensief dan een cyclisch aandeel. Nadere bestudering van de meest recente cijfers DSM’s fundamentele cijfers leerde Morningstar-analist Rob Hales dat die beter zijn dan gedacht, toen hij de nieuwste data nog eens doornam. Daarom stelt de analist zijn waardering nu sterk naar boven bij.

Die hogere waardering komt allereerst naar voren in het toekennen van een zogeheten Narrow Moat rating, die aangeeft dat DSM over concurrentievoordeel beschikt ten opzichte van soortgelijke bedrijven. Letterlijk vertaald betekent de term Narrow Moat ‘smalle slotgracht’; stel je daarbij voor dat vijanden eerst een slotgracht moeten zien te passeren om (het niveau van) DSM te bereiken.

Voorbij het obstakel van die slotgracht komen, is natuurlijk een aardige opgave voor degene die aanvalt. Hoe diep en breed die slotgracht is, varieert natuurlijk wel per bedrijf: dat stelt Morningstar vast op basis van een kwantitatieve analyse van de financiële informatie die relevant is voor het concurrentievoordeel.

Minder riskant aandeel

De tweede manier waarop Morningstar de waardering van het aandeel DSM uitdrukt, is in de zogeheten Fair Value, ofwel de reële geschatte waarde van de onderneming. Die verhoogt analist Hales met maar liefst 75% naar €150. Die verhoging is volgens hem het logische gevolg van het systematisch lagere risico dat DSM (en daarmee de belegger) loopt, nu het bedrijf komend jaar afstand doet van de resterende industriële onderdelen binnen de materialentak.

Ook komt Hales voorspelling van de ebitda (ofwel de inkomsten vóór betaling van rente, belasting en afschrijvingen op activa) nu hoger uit – zelfs hoger dan collega-analisten gemiddeld verwachten. Hales schrijft dat toe aan zijn optimisme over wat er aan innovatieve producten in de pijplijn zit bij DSM. Hij voorziet dat die tegen 2025 €750 miljoen zullen opleveren. En dat pept de ebitda op met bijna 2% per jaar.

Morningstars Fair Value blijft overigens – ondanks bovengenoemde verhoging – nog altijd lager dan wat andere analisten verwachten. En het aandeel blijft in Morningstars ogen overgewaardeerd, met een koers die de afgelopen weken tussen de €190 en 200 schommelde – circa €50 hoger dus dan de door Hales geschatte reële waarde.

Opbrengst verkoop circa €5 miljard

De verkoop van de overgebleven onderdelen van de materialentak, die naar verwachting in 2022 zijn beslag krijgt, zal rond de €5 miljard opleveren. De verschillende onderdelen zullen waarschijnlijk los van elkaar verkocht worden, omdat de aard en toepassing per materiaal sterk verschilt. Daarbij zal het onderdeel beschermingsmaterialen (waaronder bijvoorbeeld de sterke vezels vallen) naar schatting 2,3 à 2,6 miljard euro opbrengen en de hoogwaardige plastics (in het Engels engineering materials genoemd) 2,4 à 2,9 miljard.

Het ideale verkoopmoment noemde Hales het half september al in zijn vorige analyse: de waardering voor chemiebedrijven is torenhoog momenteel. Bovendien zorgt de verkoop van de materialentak ervoor dat DSM niet langer een cyclisch bedrijf is, maar eerder in de defensieve hoek terechtkomt: de vraag naar producten in de voedings- en gezondheidshoek is namelijk redelijk stabiel, zoals andermaal duidelijk werd tijdens de coronacrisis.

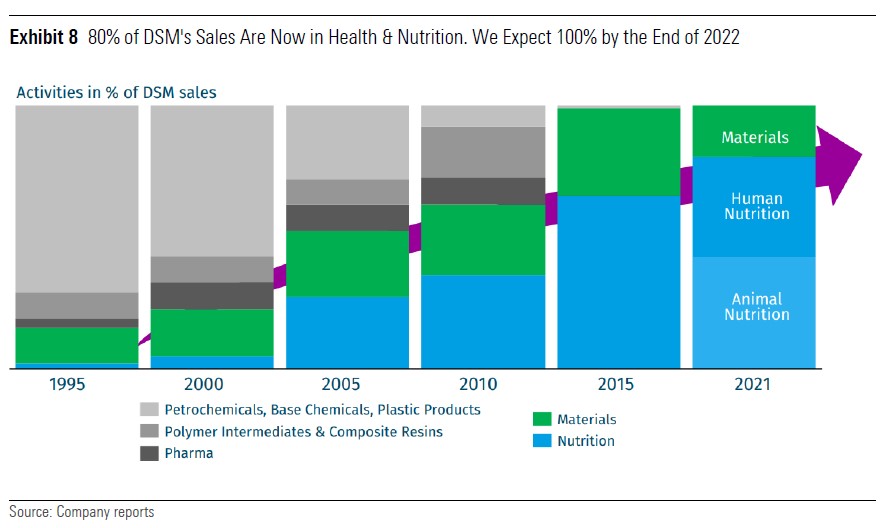

Stap voor stap heeft het oude staatsmijnbedrijf – wiens hoofdkantoor nu nog in Heerlen zetelt, maar wordt verplaatst naar Maastricht, 25 kilometer verderop – zichzelf getransformeerd. Dat leidde tot een onderneming waarvan de inkomsten nu al voor bijna 80% afkomstig zijn uit de voedingstak en producten voor persoonlijke verzorging. Dit terwijl het 20 jaar geleden de meeste uitkomsten nog uit de petro(chemie) haalde en uit harsen.

Strategische overnames

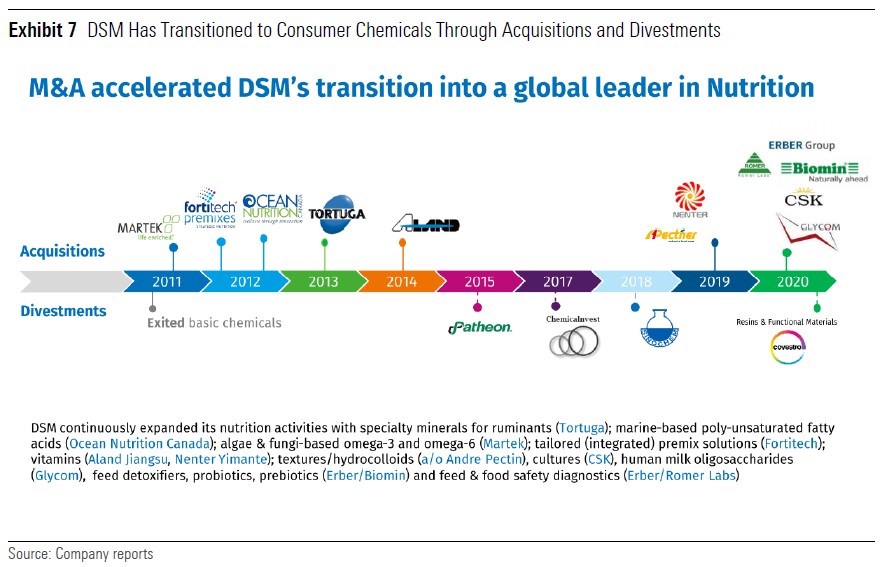

Een van de eerste signalen dat gekozen was voor een radicaal andere strategie, gaf DSM al begin deze eeuw: toen het in 2002 de vitaminentak van Roche kocht voor €2,25 miljard. Destijds was dit het hoogste bedrag dat het toch al behoorlijk oude concern ooit had betaald voor een overname. Zo’n tien jaar later volgden nog eens vier belangrijke acquisities in de voedingsmiddelenhoek. Te weten Martek (babyvoeding), Fortitech (kant en-klare, voorgemengde voeding), Ocean Nutrition (dieetsupplementen) en Tortuga (diervoeding).

Onderstaande afbeelding visualiseert de transitie gedurende de afgelopen 10 jaar:

Anno 2021 (na de verkoop van de materialentak) richt DSM zich alleen nog maar op consumenten, op de eindgebruikers van zijn producten dus. Daardoor heeft het niet meer zoals voorheen een bovengemiddeld hoge risicoscore, maar scoort het in dit opzicht juist lager dan gemiddeld – net zoals soortgenoten in de chemische consumentengoederenhoek. Daarmee samenhangend zullen ook de kapitaalkosten lager uitkomen en het rendement op geïnvesteerd vermogen flink stijgen.

Verschuiving naar voorgemengde voeding

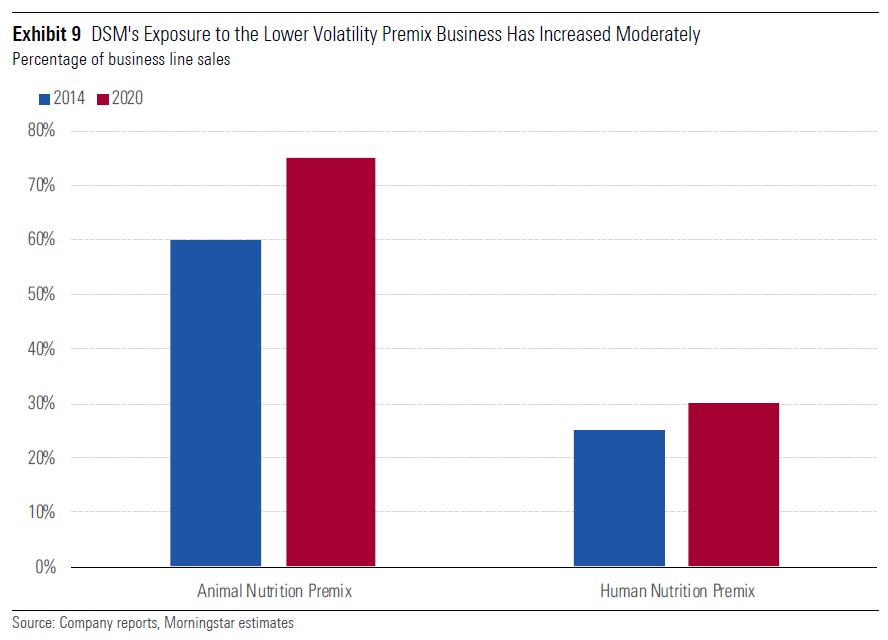

Wat meespeelt bij Morningstars herwaardering van DSM is onder andere de verschuiving die de afgelopen zes, zeven jaar plaatsvond in de hoeveelheid voorgemengde voeding die het concern verkoopt. In een van zijn vorige rapporten legde analist Hales al uit dat de productie van voorgemengde producten waardevoller is dan die van alleen vitamines – dat is steeds meer een soort basisproduct.

Ook dieetproducten hebben een hogere toegevoegde waarde. Basisproducten, zoals vitamines, zijn daarentegen steeds minder waard, mede doordat Chinese bedrijven zich daar ook vol op hebben gestort – waardoor de prijs ervan is gekelderd. Het mooie is nu dat DSM sinds 2014 steeds meer voorgemengde producten is gaan maken: bij diervoeding én bij consumentenvoeding.

Naast deze ontwikkeling, die het gevolg blijkt te zijn geweest van een bewuste strategie, heeft DSM ook zijn onderhandelingspositie tegenover toeleveranciers weten te versterken. Tel daar de verkoop van de materialendivisie komend jaar bij op, en de veelbelovende pijplijn vol innovatieve voedings- en gezondheidsproducten die binnenkort de markt gaan veroveren, en de conclusie is duidelijk, aldus analist Hales: DSM hoort vanaf nu officieel thuis in de categorie consumentengoederen-chemie.