Bent u zo’n pensioenbelegger die zijn geld het afgelopen decennium of misschien zelfs de afgelopen twee decennia, lekker in beleggingsfondsen kon laten staan? Of heeft u uw geld maar een jaartje of twee, drie op de beurs geparkeerd, om uw belang daarna weer te verkopen?

Het is mede afhankelijk van het antwoord op deze twee vragen bij welk type fonds u de afgelopen twintig jaar beter af was: een passief of een actief fonds. Dat blijkt uit onderzoek door Morningstar onder bijna 30.000 actieve en passieve fondsen gericht op Europa, Azië en (Zuid-)Afrika met een belegde waarde van bij elkaar meer dan €10 biljoen (een miljoen maal een miljoen).

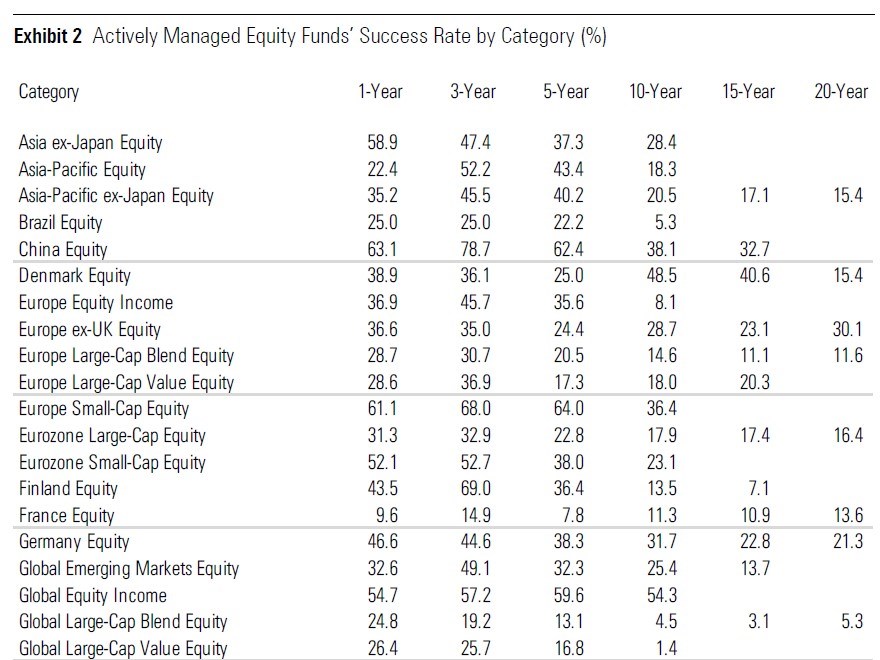

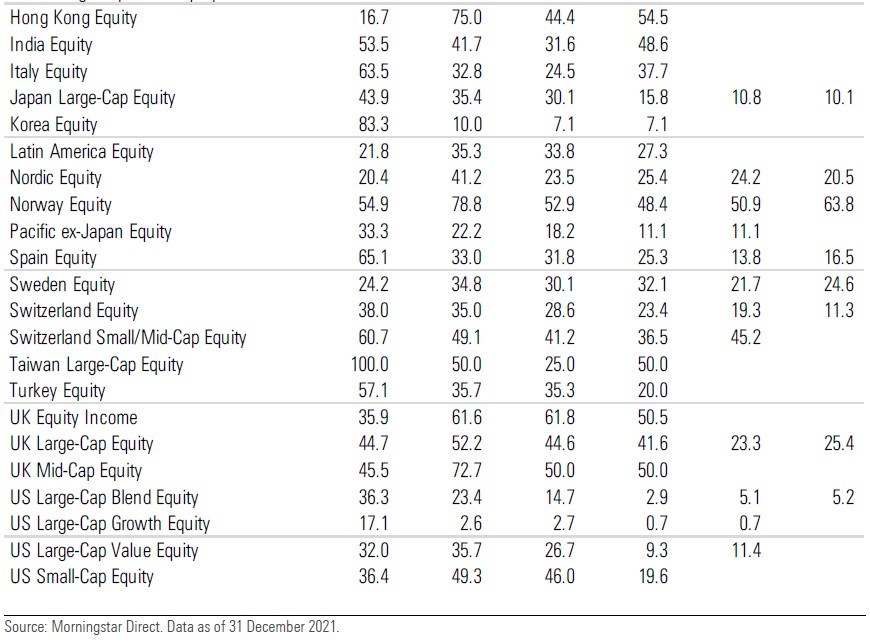

Deze Morningstar Actief/Passief Barometer bestrijkt een periode van 10 jaar tot en met december 2021 en dekt ongeveer drievierde van het totaal aantal fondsen dat te koop is in deze drie geografische regio’s (Europa, Azië, Afrika). Morningstar publiceert de Actief/Passief Barometer tweemaal per jaar, deze keer onder leiding van analisten Dimitar Boyadzhiev, Monika Dutt en Ben Johnson, bij Morningstar gespecialiseerd in passieve beleggingsstrategieën dan wel ETF’s. De Barometer geeft inzicht in de prestaties van actieve versus passieve fondsen.

Het antwoord op de vraag welke strategie (actief of passief) een beter rendement oplevert, valt ook ditmaal meestal in het voordeel van passieve fondsen uit – zeker bij een langere beleggingstermijn. Ook is de kans een stuk groter dat een passief fonds na tien jaar überhaupt nog bestaat.

Morningstar stelt voor dit vergelijkende onderzoek een benchmark samen op basis van de passieve fondsen onder die in totaal 30.000 onderzochte fondsen. Daarbij weegt het ook de gemiddelde kosten van de passieve fondsen mee en kijkt het naar de invloed van de valutasoort die een fonds aanhoudt.

Het Morningstar-team hanteerde zes meetmomenten, uitgaande van een beleggingstermijn van één, drie, vijf, tien, vijftien en twintig jaar, die doorliep tot eind december 2021. Bij de laatste twee meetmomenten bestaan echter veel van de actief beheerde fondsen al niet meer.

Slechts twee winnaars

Van de maar liefst 42 verschillende categoriën aandelenfondsen waarin Morningstar de 30.000 gemonitorde fondsen onderbracht, scoort na tien jaar in slechts twee categorieën meer dan de helft van de actieve fondsen beter dan zijn passieve evenknie. Dat geldt voor de categorie Global Equity Income (wereldwijde aandelen) en Hong Kong Equity. Maar zelfs in die twee gevallen winnen de passieve fondsen het na tien jaar in lang niet alle gevallen van de actieve.

In de categorie Global Equity Income deed slechts 54,3% van de actieve fondsen het beter dan zijn passieve tegenhanger: maar iets meer dan de helft dus. Bij Hong Kong Equity was dit 54,5%.

Fifty/fity kans op succes

Ook twee maal blijkt de kans op succes bij een actief beheerd fonds precies even groot te zijn als bij een passief alternatief - als de belegger tenminste tien jaar belegd bleef, tot en met december. Dat is het geval bij de categorieën Taiwan Large-Cap Equity en UK Mid-Cap Equity.

Overigens is de kans dat het een actief beheerd aandelenfonds beter vergaat dan een passief fonds ook vrij klein als de beleggingshorizon slechts vijf jaar bedraagt, zo blijkt uit de laatste Passief/Actief Barometer. Dan scoren vier categorieën fondsen beter dan hun passieve evenknie. Bij de categorie China Equity doet 62,4% van de actieve fondsen het beter, bij Europe Small-Cap Equity 64%, bij Global Equity Income 59,6% en bij UK Equity Income 61,8%.

Slechts vier categorieën actief beheerde fondsen slagen erin om hun passieve tegenhanger in meer dan 70% van de gevallen te verslaan bij een nog kortere beleggingshorizon, te weten een van drie jaar. Dat geldt voor fondsen die in één van de volgende vier categorieën vallen: Hong Kong Equity, China Equity, Norway Equity en UK Mid-Cap Equity.