De GBI-EM Global Diversified Index, de toonaangevende benchmark voor obligaties van opkomende landen, zette haar neerwaartse trend door en sloot het eerste kwartaal van 2022 af met een verlies van 4,4% gemeten in euro’s. Emerging market obligaties in lokale valuta lieten vorig jaar een verlies van 1,8% optekenen in euro’s (het verlies liep op tot 8,8% gemeten in USD).

In tegenstelling tot vorig jaar zijn de prestaties in de eerste drie maanden van dit jaar wel beter dan het 8% verlies van de JPM EMBI Global Diversified Index, die emerging markets obligaties in harde valuta volgt. Die laatste geeft beleggers meer blootstelling aan kredietrisico’s en die zijn na de oorlog in Oekraïne fors toegenomen.

Naast zorgen over groeivertragingen in opkomende landen, delen emerging market obligaties ook gewoon in de algemene malaise op de wereldwijde obligatiemarkten als gevolg van de stijgende inflatie. Zo verloor de Bloomberg Global Aggregate Index 4,1% van haar waarde in het eerste kwartaal, terwijl de Bloomberg Euro Aggregate Bond Index 5,4% moest prijsgeven.

Inflatie effecten

Inflatie heeft niet op alle landen hetzelfde effect. Met name opkomende markten zijn vaak kwetsbaarder voor inflatieschokken dan de meer ontwikkelde economieën. Inflatie komt in verschillende vormen, maar vandaag krijgen vooral de stijgende grondstoffenprijzen veel aandacht van beleggers. Een opkomende economie die grondstoffen exporteert profiteert hier aanvankelijk van, maar tegelijk zal de toename in inkomsten de economie stimuleren en de kerninflatie opdrijven. Energie en voedselprijzen maken geen deel uit van de kerninflatie.

Voor een land dat importeert, zal een stijging waarschijnlijk leiden tot meer inflatie op de korte termijn gevolgd door een daling van de economische activiteit die op zijn beurt de kerninflatie zal doen dalen. De centrale banken van deze landen zien zich dan ook sneller gedwongen de rente te verhogen om de inflatieverwachtingen in te tomen en de kapitaaluitstroom te beperken. Immers, beleggers in die landen weten dat lokale valuta aanhouden in dergelijk scenario een verlies aan koopkracht betekent. Vaak komt hier pas een einde aan wanneer de rentes hoog genoeg zijn om beleggers te compenseren voor de muntdevaluaties.

Landenselectie

De vraag is wanneer de inflatie zal pieken en in welke mate de centrale banken hun monetaire beleid al hebben genormaliseerd. Zoals altijd zal dit van land tot land verschillen want iedere natie kampt met zijn eigen uitdagingen en opportuniteiten terwijl de een al verder staat in de verkrappingscyclus dan de ander.

Latijns Amerika zou op het eerste zicht de geprefereerde regio moeten worden voor emerging market beleggers in de komende maanden, gezien de spanningen in Oost-Europa en het onorthodoxe beleid in Turkije. Zo geloven sommige beleggers dat Brazilië aan het eind van haar renteverhogingen zit omdat een verdere verkrapping van het monetaire beleid mogelijk tot een recessie kan leiden.

Ondertussen lijkt de inflatie veel minder snel te stijgen in Azië, deels omdat de prijs van rijst minder is gestegen dan de prijs van tarwe. De Aziatische centrale banken hielden dan ook recent de beleidsrente veelal ongewijzigd.

Meer aandacht voor ESG

Het is duidelijk dat macrofactoren de grootste drijfveer blijven voor de activaklasse en zoals altijd zullen beleggers moeten afwegen wat al verwerkt zit in de prijs. Maar mogelijk krijgen opkomende markten op termijn te maken met tegenwind uit een andere hoek. Investeerders vandaag de dag zijn meer dan voorheen gefocust op het voldoen aan bepaalde milieu-, sociale en beleidsdoelstellingen.

Hoewel de focus de voorbije jaren eerder op het klimaat lag, zorgde de Russische inval in Oekraïne ervoor dat beleggers zichzelf steeds meer de vraag stellen wat te doen met beleggingen in landen met een autoritair regime (zonder daarvoor een sluitende definitie te hebben). Mocht dit materialiseren dan zou de lijst van belegbare markten plots wel kunnen krimpen.

De Top-5

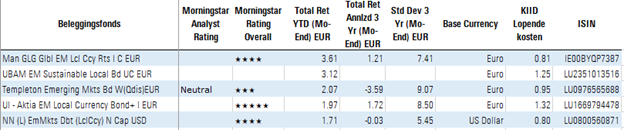

Voor de Top-5 van deze week kijken we naar de best presterende fondsen die beleggen in emerging market obligaties in lokale valuta over de eerste drie maanden van 2022 (waarvan een distributievergoedingsvrije fondsklasse beschikbaar is in Nederland).

Man GLG op één

Op de eerste plaats staat Man GLG Global Emerging Markets Local Currency Rates dat sinds de lancering in juni 2016 beheerd wordt door Guillermo Osses, Jose Wynne en Ehsan Bashi. Osses is hoofd EMD strategies bij Man GLG en werkte voorheen voor onder meer HSBC Asset Management, PIMCO en Deutsche Bank.

Eind maart 2022 was het fonds onderwogen in staatspapier met een langere looptijd (7 jaar of meer) en bestond de portefeuille voor meer dan 30% uit obligaties met een looptijd van minder dan 1 jaar. De lagere duration droeg bij aan de outperformance van het afgelopen kwartaal. De top 10 posities zijn goed voor meer dan 65% van de totale portefeuille en bestaan uit obligaties uitgegeven door diverse opkomende landen zoals Mexico (12,6%), Tsjechië (11,8%) en Indonesië (8,7%).

Templeton Emerging Markets Bond op drie

Verder in onze lijst staat Templeton Emerging Markets Bond met aan het roer Michael Hasenstab en Calvin Ho. Hasenstab beheert dit fonds al sinds juni 2002 en is ook CIO voor Templeton Global Macro waar hij onder meer verantwoordelijk is voor landenanalyses. De twee beheerders kunnen rekenen op de steun van vijf analisten met een lange staat van dienst.

Toch maakt Morningstar zich wat zorgen met betrekking tot het beleggingsproces. Hoewel het gebaseerd is op nauwgezet onderzoek, is Hasenstab’s sterke overtuiging en tegendraadse beleggingsstijl naar onze mening minder effectief wanneer deze wordt toegepast op een beperkter beleggingsuniversum zoals EMD. Het fonds krijgt van Morningstar analisten een Neutral rating.

Top-5 Emerging Markets Debt in lokale valuta