De voorbije zes maanden zijn een van de zwaarste voor obligaties ooit. Vooral obligaties met een lange looptijd kregen het zwaar te verduren. De Bloomberg Euro Aggregate 10+ Year index daalde met maar liefst 23,6 procent terwijl de Bloomberg Euro Aggregate 1-3 Year index ‘slechts’ 2,9 procent lager noteerde.

De JPMorgan EMBI Global Diversfied, de benchmark voor obligaties van opkomende markten in harde valuta, noteerde met een verlies van 13,3 procent year to date de slechtste jaarstart sinds 1994. In dat opzicht viel het verlies voor obligaties van opkomende landen in lokale valuta al bij al nog mee. Dat is deels te danken aan de stabiliteit van lokale valuta in die landen waar de centrale banken verschillende renteverhogingen hebben doorgevoerd nog voor de Fed in actie kwam.

Divergentie binnen universum

Voorlopig blijven ze gezien de hogere inflatie wereldwijd die koers ook aanhouden, maar interessant blijven wel de verschillen tussen regio’s en landen. Zo staat de hogere inflatie in centraal- en Oost Europa in schril contrast met de inflatie in Latijns Amerika die zijn hoogtepunt lijkt te hebben bereikt en die in Azië die eerder gematigd blijft. Dit suggereert dat we in de nabije toekomst mogelijk grotere verschillen zullen krijgen in het monetaire beleid.

Toch is niet elke centrale bankier bezig met renteverhogingen. De Russische centrale bank verlaagde haar beleidsrente vorige maand met 150 basispunten tot 9,5% nadat de inflatieverwachtingen in het land daalden tot 14%-17% in 2022 en 5%-7% in 2023. Ondertussen zei president Erdogan dat Turkije de rente zal blijven verlagen. Ondanks de bewijzen dat zijn politiek niet werkt en de torenhoge inflatie, vertikt hij het dus om van koers te veranderen.

Beleggers lang niet gecompenseerd

Ondertussen lijkt er op het vlak van prestaties maar geen einde te komen aan de lijdensweg voor deze activaklasse. Het gemiddelde jaarlijkse rendement over de laatste 10 jaar bedraagt een povere 0,4% gemeten in euro’s versus 2,1% voor de brede Bloomberg Global Aggregate index. Beleggen in effecten in opkomende markten brengt tal van risico’s met zich mee waaronder wisselkoersrisico’s. Als belegger verwacht je daarvoor gecompenseerd te worden over de lange termijn, maar dat is het voorbije decennium dus niet gebeurd.

Goede jaren zoals 2012, 2016 en 2019 waar de index winst met dubbele cijfers wist te boeken, wisselden zich af met verliesjaren waardoor allocaties naar deze activaklasse vaak van tactische aard blijven. In de eerste vijf maanden van 2022 trokken Europese beleggers ruim 1 miljard euro uit de Global Emerging Market Bond-Local Currency Morningstar categorie en dat komt boven op de uitstroom van 5,1 miljard euro in 2021. Die uitstroom hoeft niet te verbazen gezien de toenemende vrees voor een globale recessie. Bovendien maken verhoogde rendementen op bijvoorbeeld Amerikaans staatspapier, obligaties uit opkomende markten relatief gezien minder attractief.

De Top-5

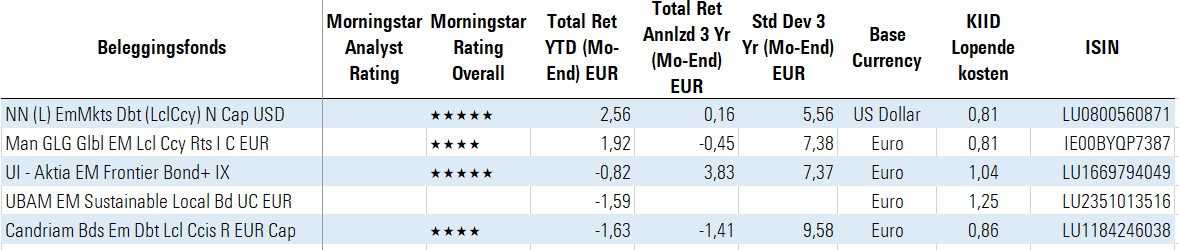

Voor de Top-5 van deze week kijken we naar de best presterende fondsen die beleggen in emerging market obligaties in lokale valuta over de eerste zes maanden van 2022 (waarvan een distributievergoedingsvrije fondsklasse beschikbaar is in Nederland).

NN (L) Emerging Market Debt (Local Currency)

Op de eerste plaats vinden we NN (L) Emerging Market Debt (Local Currency). Het fonds wordt beheerd door Marcin Adamczyk en Jaco Rouw. Marcin Adamczyk is het hoofd EMD bij het Haagse fondshuis dat eind 2019 Marcelo Assalin, Marco Ruijer en negen andere EMD-teamleden zag vertrekken naar het Amerikaanse William Blair Investment Management.

Deze strategie belegt voornamelijk in Latijns-Amerikaans, Aziatisch en Centraal- en Oost Europees staatspapier. Het fonds kan overigens ook beleggen in Chinese onshore schuldbewijzen via de Bond Connect, een markt die beleggen op de lokale Chinese obligatiemarkt mogelijk maakt voor buitenlandse investeerders.

Vaak is de resterende levensduur van de obligaties in portefeuille minder dan een jaar en die korte looptijd hielp deze strategie in de eerste zes maanden van 2022. Per eind mei was 58% van de portefeuille belegd in obligaties met een looptijd van minder dan 1 jaar ten opzichte van slechts 6,3% voor de global emerging market bond – local currency Morningstar categorie. Hoewel dit fonds over de laatste drie jaar binnen het eerste deciel van haar Morningstar categorie eindigde, lijkt het relatief sterke jaren af te wisselen met zwakke.

Man GLG Global Emerging Markets Local Currency Rates

Op de tweede trede staat Man GLG Global Emerging Markets Local Currency Rates dat sinds de lancering in juni 2016 beheerd wordt door Guillermo Osses, Jose Wynne en Ehsan Bashi. Osses is hoofd EMD strategies bij Man GLG en werkte voorheen voor onder meer HSBC Asset Management, PIMCO en Deutsche Bank. Een gelijkaardig verhaal hier, want de portefeuille bestaat voor meer dan 30% uit obligaties met een looptijd van minder dan 1 jaar en is sterk onderwogen in obligaties met een looptijd van 7 tot 10 jaar. De lagere duration droeg bij aan de outperformance van deze strategie.

Top-5 EMD in lokale valuta