Zorgen over een wereldwijde economische recessie, aanhoudend hoge inflatie en eveneens nog altijd stijgende rente, tezamen met de gevolgen van de oorlog in Oekraïne, zetten de markt voor beleggingsfondsen onder druk. Binnen die markt onderscheiden duurzame fondsen zich in positieve zin, blijkt uit de fund flow data van Morningstar.

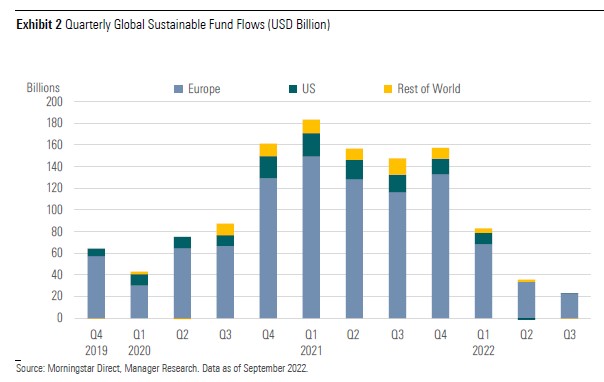

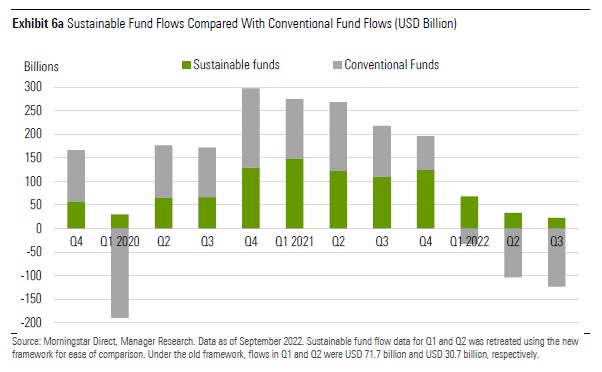

Want terwijl de brede fondsenmarkt in het derde kwartaal van dit jaar $198 miljard aan netto-uitstroom liet noteren (na $278 miljard uitstroom in het tweede kwartaal), kenden duurzame fondsen nog altijd een netto-instroom. Die nam wel af ten opzichte van het tweede kwartaal, van $33,9 miljard naar $22,5 miljard. In het eerste kwartaal lag dat nog boven de $90 miljard. zo komt naar voren uit het kwartaalrapport van Morningstar's director of sustainability manager research Europa, Hortense Bioy.

Onderstaande grafiek laat de glijvlucht van de duurzame fondsstromen wereldwijd duidelijk zien:

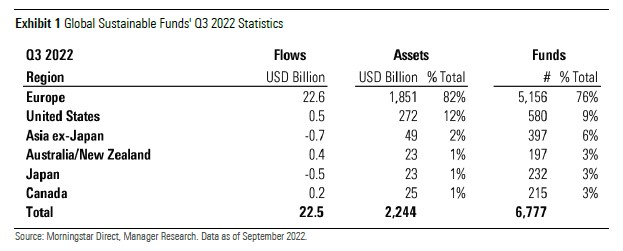

De verschillen tussen de regio's zijn groot. Want Europa, de grootste markt voor duurzame fondsen, wist $22,6 miljard bij te schrijven. De Verenigde Staten noteerden een bescheiden $500 miljoen, maar dat is al beter dan de $1,6 miljard aan netto-uitstroom van het tweede kwartaal.

Azië en Japan komen wel in de min uit. Onderstaande tabel toont de fund flows per regio voor het derde kwartaal en ook het beheerd vermogen per regio per eind derde kwartaal:

Europa is leidend

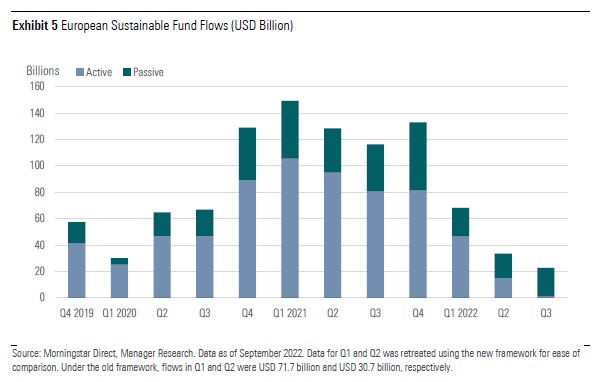

De Europese markt, de grootste ter wereld wat ESG betreft, zag de netto-instroom afnemen van $33,4 miljard in het tweede kwartaal naar $22,6 miljard in het derde kwartaal. die cijfers lijken sterk op die van de ontwikkeling bij de wereldwijde duurzame fondsen, maar dat komt omdat Europa zo'n groot deel van die wereldwijde duurzame markt voor zijn rekening neemt.

Dat duurzame fondsen het in Europa beduidend beter deden dan conventionele fondsen, is te zien aan de onderstaande grafiek. De traditionele fondsen zagen hun netto-uitstroom verergeren van $104 miljard in het tweede kwartaal naar $124 miljard in het derde kwartaal.

De grafiek laat zien dat in alledrie de kwartalen van 2022 tot dusver de conventionele fondsen in de min zijn gedoken, die bovendien elk kwartaal dieper wordt, terwijl de duurzame fondsen nog altijd instroom weten te bewerkstelligen. die wordt weliswaar elk kwartaal iets kleiner, maar toch.

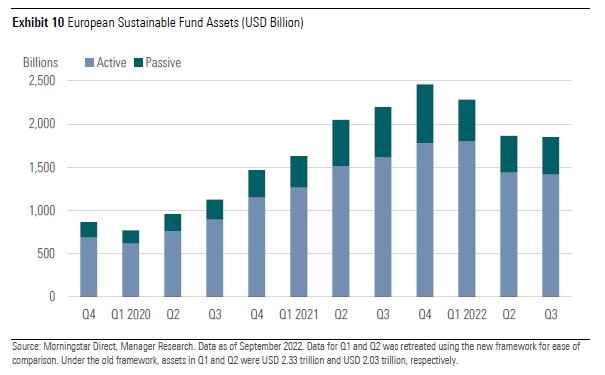

De Europese markt profiteert verder ook van de sterke regelgeving die duurzaam beleggen stimuleert, in het bijzonder de Sustainable Financial Disclosure Regulation van de EU. De afgelopen jaren is een gestage toename van het beheerd vermogen in ESG-fondsen te zien geweest, maar die is in 2022 afgevlakt.

Dat begon al in het eerste kwartaal met een daling van 4% ten opzichte van de stand per ultimo 2021 tot $2.280 miljard per eind maart 2022. In het tweede kwartaal zakte dat verder naar $1.850 miljard en dat bleef stabiel per ultimo september 2022. Onderstaande grafiek maakt de ontwikkeling van de afgelopen jaren en de recente afvlakking inzichtelijk:

Aanbod blijft groeien

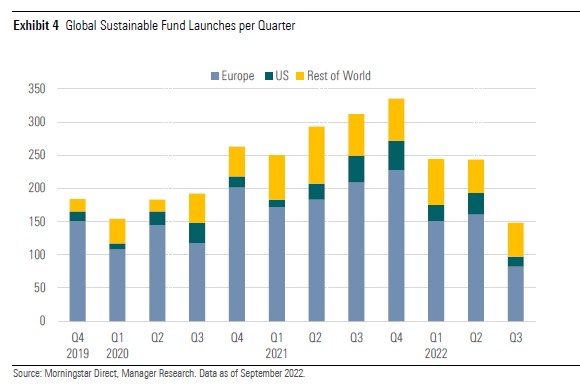

Door de lastige marktsituatie is de productontwikkeling in de fondsenindustrie gedurende het derde kwartaal op een lager pitje komen te staan in vergelijking met de eerste helft van het jaar. Volgens de data van Morningstar zijn er wereldwijd 148 nieuwe duurzame fondsen op de markt gebracht.

Onderstaande grafiek laat zien hoe het aantal nieuwe fondsen dit jaar is afgenomen na een gestage stijging in 2020 en 2021:

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6BCTH5O2DVGYHBA4UDPCFNXA7M.png)