In de internationale beleggingswereld kennen we het begrip capitulatie. De betekenis daarvan is als het gaat om beleggen niet heel anders dan de oorspronkelijke betekenis aangaande conflicten: de druk die beleggers voelen om te verkopen en daar uiteindelijk voor bezwijken - en zo een verkoopgolf creëren.

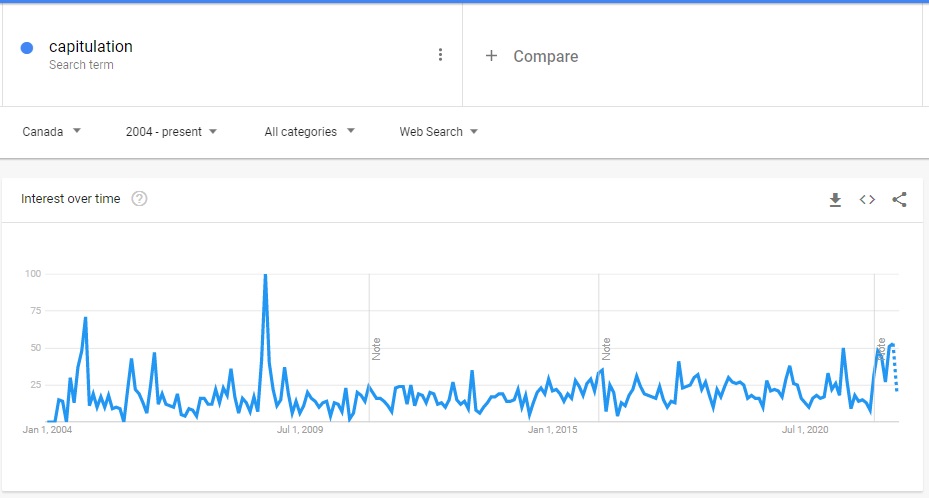

Net als een strijdende partij in een conflict die zich massaal overgeeft. De druk niet meer kunnen weerstaan; de handdoek in de ring gooien, opgeven en wegrennen, dus capituleren. De term capitulatie als het gaat om beleggen bestaat internationaal al langer. In sommige periodes is deze duidelijk meer in zwang dan in andere. Bijvoorbeeld in september en oktober 2008, toen de financiéle crisis losbarstte, was het volgens Google Trends een van de meest gezochte termen, zo laat onderstaande weergave zien:

Capitulatie leidt tot verkoopgolf

Simpel gezegd, capitulatie is de gladde helling die begint wanneer de aandelenmarkt begint te dalen en enige tijd blijft dalen. Het idee van capitulatie is dat op dit punt, zelfs als sommige beleggers bullish blijven, de meerderheid in paniek raakt, en wanneer de (papieren) verliezen te groot worden om te kunnen dragen, ze capituleren en hun posities daadwerkelijk verkopen, wat op zijn beurt leidt tot een nog sterkere prijsdaling, wat vervolgens weert leidt tot koopjesjagen en een opluchtingsrally.

Zoals u zich kunt voorstellen, is een van de indicatoren van een capitulatie een zeer groot handelsvolume, waardoor beleggers met een lagere risicobereidheid niet meer meedoen en alleen de beste, zogeheten 'diamond hands' beleggers overblijven. Urban Dictionary definieert 'diamanten handen' als de vastberadenheid om een uiterst risicovolle financiële positie te behouden. Deze vastberadenheid kan de vorm aannemen van weigeren om een zwaar verlieslatende positie te verkopen (wachten tot deze herstelt, terwijl u intussen nog grotere verliezen riskeert) of weigeren om een zeer winstgevende positie te verkopen (wachten op nog grotere winsten, terwijl u riskeert dat eerdere winsten verloren gaan).

Capitulatie is ook het punt waarop marktpartijen menen dat de bodem is bereikt. Als je precies dit moment kunt vaststellen en aandelen op dit exacte punt kunt kopen, zou je een klapper kunnen maken, want vanaf dit punt gaan de markten alleen maar omhoog.

Hoe kun je capitulatie vaststellen?

Het is gemakkelijk om de bodem van de markt aan te wijzen als die bereikt is, maar het is bijna onmogelijk om te voorspellen wanneer de markt dat punt gaat bereiken. De bodem van een aandelenverkoopgolf wordt zelden gekenmerkt door paniek onder beleggers en massale verkopen - tenzij er natuurlijk een specifieke nieuwsgebeurtenis is die deze massale uittocht veroorzaakt.

Meestal bodemt de markt vrij geleidelijk uit over een periode van weken of zelfs maanden. Vaak merken beleggers niet eens dat de bodem is bereikt, voordat de markt weer begint te herstellen. In feite zouden langetermijnbeleggers die een plan hebben, er het beste aan doen capitulatie helemaal te negeren. Het beste is om je aan je plan te houden.

Waarom capituleren beleggers?

Volgens Morningstar's gedragsonderzoeker Samantha Lamas zijn er veel mogelijke oorzaken van paniekverkopen te vinden in behavioural biases, ofwel gedragskwesties onder beleggers. "Bijvoorbeeld recency bias. Wanneer we voorspellen wat er in de toekomst gaat gebeuren, gaan onze gedachten natuurlijk naar wat er het meest recent is gebeurd."

"Gedeeltelijk komt dat doordat onze hersenen zich gemakkelijker kunnen herinneren wat er net is gebeurd dan wat er verder in het verleden is gebeurd. Hoewel deze kortere weg in het dagelijks leven meestal goed uitpakt voor ons, kan het ertoe leiden dat we bij het nemen van beleggingsbeslissingen te veel belang hechten aan recente gebeurtenissen. Voor veel beleggers betekent dit dat wanneer hun portefeuille met 10% daalt, de recentheidsbias hen influistert dat deze zal blijven dalen."

Hoe kun je capitulatie voorkomen?

Volgens Lamas kan een belegger die het risico loopt op paniekverkopen voortdurend zijn adviseur bellen bij elke draai van de markt, of gewoon constant zijn portefeuille controleren of het nieuws volgen. Om paniekverkopen te voorkomen, kunnen beleggers volgens Lamas de volgende drie dingen doen. Vooral punt drie zorgt voor enige wrijving in de beslissing en helpt de belegger om nog eens extra na te denken voordat hij een overhaaste beslissing neemt, aldus Lamas.

- Maak een schema voor hoe vaak u het nieuws of uw portefeuille controleert, zodat de constante schommelingen uw beoordelingsvermogen niet in de weg zitten.

- Maak een plan voor wat u moet doen als de markt daalt - of stijgt.

- Stel vuistregels op voor verkopen, bijvoorbeeld iets als "Ik zal altijd een nieuw handelsidee van mijn goede vriend of familielid uitvoeren voordat ik verkoop."

Wanneer moet ik verkopen?

Zoals Morningstar's personal finance expert Christine Benz opmerkt, hoef je geen beleggingslegende te zijn om te weten dat het zelden verstandig is om in zulke omgevingen te verkopen: "Pogingen om winsten te behalen tijdens een uitverkoop op de markt, is in strijd met een van de basisprincipes van succesvol beleggen: verkopen als de koersen hoog staan. Beleggers die in paniek verkopen, zijn geneigd emotionele beslissingen te nemen die hun plannen ondermijnen. Zelfs de emotionele opluchting die de verkoop van een verliespositie met zich meebrengt, is vluchtig, omdat die vaak snel wordt verdrongen door een ander knagend gevoel: is het al tijd om weer in te stappen?

Voor sommige beleggers kan het echter toch zinvol zijn om aandelen te verkopen, ook al lijkt dat ongunstig in de dalende markt, zegt Benz. Maar dat geldt alleen als er prioriteiten spelen die de actuele marktontwikkelingen overstijgen. Dit zijn de drie scenario's waarin dat kan gebeuren:

- U nadert uw pensioen en moet risico's verminderen: zelfs als het nemen van risico's ons makkelijker afgaat naarmate we meer ervaring hebben met beleggen, neemt het vermogen om risico's op te vangen gewoonlijk af. Zelfs als de risicotolerantie met het groeien van onze ervaring meestijgt, neemt de risicocapaciteit - het vermogen om grote verliezen in onze aandelenportefeuilles op te vangen - af naarmate we dichter bij het moment komen dat we van onze beleggingsportefeuilles moeten gaan leven. In die levensfase is het verstandig om een buffer aan te leggen met posities in contanten en obligaties.

- U hebt een kortetermijnbeleggingsdoel: als u een jongere belegger bent, is de kans groot dat u in de komende jaren grote levensmijlpalen zult bereiken, zoals het kopen van een huis of kinderen krijgen. In dergelijke situaties moet u mogelijk uw portefeuille aanspreken om een nooduitgave te dekken, om periodes van verminderd (of geen) inkomen te overbruggen, of om een niet-pensioendoel mogelijk te maken, zoals een aanbetaling voor een huis financieren. Nieuwe beleggers die te risicovolle portefeuilles hebben, hoeven zich absoluut niet te schamen als ze een deel van hun aandelenbezit liquide maken om de portefeuillemix te veranderen zodat die voldoet aan hun behoefte aan liquide middelen in de komende jaren.

Nog een probleem: capitulatierisico

Er is een kans dat u capituleert als het erger wordt: de boven geschetste twee situaties hebben betrekking op risicocapaciteit, waarbij een te agressieve portefeuille op gespannen voet kan staan met iemands bestedingshorizon. Maar zelfs als een belegger een voldoende lange tijdshorizon heeft om aandelen aan te houden, is er nog een ander probleem dat kan opduiken bij te risicovolle portefeuilles, en dat is het capitulatierisico.

Dat is eigen term van Morningstar, verwijzend naar de kans dat de belegger tijdens periodes van verliezen zo nerveus wordt dat hij zijn aandelen verkoopt, waardoor papieren verliezen echte verliezen worden. Hoewel het geen zin heeft om alle aandelen overboord te gooien, zou het misschien wel kunnen helpen om het gedeelte aandelen in de portefeuille te verkleinen en in plaats daarvan méér obligaties en contanten in de portefeuille op te nemen.

Bovendien kunnen nerveuze beleggers de samenstelling van hun aandelenportefeuilles eens nader bekijken en ervoor zorgen dat ze een gode balans hebben tussen waarde- en groeiaandelen en voldoende aandelen van buiten het eigen land aanhouden, om het risico op home country bias te verminderen.