Het restrictieve monetaire beleid van centrale banken bracht een ongeziene correctie op de obligatiemarkten teweeg in 2022. De Bloomberg Aggregate Bond Index, een van de meest gebruikte indices voor brede en wereldwijde blootstelling aan obligaties, verloor in 2022 maar liefst 10,8 procent van haar waarde gemeten in euro. Echter, de regionale verschillen zijn groot. De Bloomberg Euro Aggregate Bond index verloor 17,2 procent terwijl de Amerikaanse equivalent 7,3 procent daalde. (Gemeten in dollars liepen de verliezen op tot respectievelijk 16,2 procent; 22,3 procent en 13 procent).

Bij obligaties met kortere looptijden (maturity) geldt dat de rentegevoeligheid (duration) lager is. Met andere woorden, als de rentes stijgen, zullen obligaties met kortere looptijden relatief minder verliezen dan die met langere looptijden en vice versa. Het verklaart mede waarom de Bloomberg Euro Aggregate 1-3 Year index 5 procent verloor gemeten in euro, terwijl de Bloomberg Euro Aggregate 10+ Year index het jaar 2022 met een verlies van maar liefst 32,2 procent afsloot.

Bedrijfskredieten en hoogrentende obligaties zoals gemeten door de Bloomberg Global Aggregate Corporate en ICE BofA Global High Yield Constrained indices daalden respectievelijk 11,3 procent en 7,5 procent gemeten in euro (-11,5 procent voor de Europese hoogrentende equivalent). Amerikaanse en Europese hoogrentende obligaties bieden nu aanvangsrendementen van 7 tot 9%.

Opportuniteiten

De diepe daling van 2022 kan mogelijk een interessant instapniveau zijn voor beleggers die obligaties jarenlang links lieten liggen. Niet enkel zijn de rendementen attractiever geworden (Europese bedrijfsobligaties van hoge kwaliteit bieden vaak een hoger rendement dan het dividendrendement van hun aandelen), sommige fondsbeheerders beweren dat vastrentende effecten ook opnieuw portefeuillebescherming kunnen bieden voor meer risicovolle activa in de portefeuille, zoals aandelen.

Maar veel, zo niet alles hangt af van wat inflatie zal doen en hoe centrale banken hierop zullen reageren. Obligaties stijgen meestal tijdens recessies omdat beleggers veiligere oorden opzoeken, maar vaak ook omdat beleidsrentes dan worden verlaagd om de economie te stimuleren. Echter, als de inflatie hoog blijft zullen centrale banken minder geneigd zijn dat laatste te doen.

Obligatiespecialist PIMCO gelooft dat vastrentende waarden met een hoge rentegevoeligheid (duration) waarschijnlijk de eerste activaklasse wordt die zal presteren. Zodra er een recessie aanbreekt en de initiële schuldafbouw grotendeels is voltooid, verwacht PIMCO dat ook krediet van hoge kwaliteit het goed zal doen. Hoogrentende bedrijfsobligaties en aandelen daarentegen stijgen over het algemeen pas laat in een recessie (of vroeg in een expansie) volgens het fondshuis.

Veelbelovende beleggingsfondsen

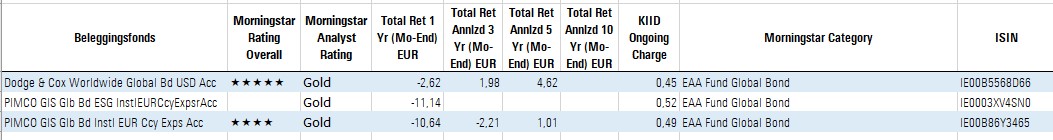

Hooggewaardeerde beleggingsfondsen in de wereldwijde obligatiecategorie hebben bij Morningstar de brede Bloomberg Global Aggregate index als graadmeter. PIMCO GIS Global Bond wordt ondersteund door drie bekwame managers. Hoofdbeheerder Andrew Balls heeft veel ervaring met het managen van wereldwijde en Europese mandaten en het investeringsteam is goed uitgerust om staatsobligaties, valuta’s, bedrijven en gestructureerd krediet te dekken. PIMCO’s top-down opvattingen, aangestuurd door het investeringscomité waarin Balls ook zit, geven richting aan de positionering van de strategie.

Het fonds hield in het verleden tot de helft van zijn vermogen in bedrijfsobligaties en tot een derde in schuldpapier van opkomende markten; het kan ook tot 10% beleggen in hoogrentende obligaties. Het team heeft deze speelruimte goed en met mate gebruikt naast zijn werk in staatsobligaties die de basis vormen van deze portefeuille.

PIMCO GIS ESG Global Bond is een superieure keuze voor het implementeren van ESG principes in een wereldwijd gediversifieerde obligatieportefeuille. Het is echter geen eenvoudige taak om de gewenste ESG-resultaten in evenwicht te brengen met de overtuigingen van het team, vooral bij staatsobligaties (van opkomende markten). Sommige ESG-beleggers zullen hierover niet helemaal tevreden zijn, maar de keerzijde is de flexibiliteit van de strategie om een portefeuille te bouwen rond de beste top-down en bottom-up ideeën van PIMCO.

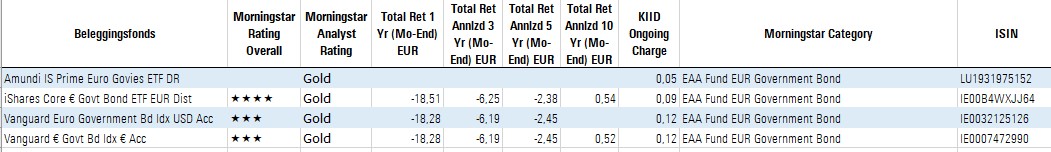

Staatsobligaties

De markt voor staatsobligaties in de eurozone is zeer liquide en de mogelijkheden om waarde toe te voegen voor actief beheerde beleggingsfondsen ten opzichte van een standaardbenchmark zijn op de lange termijn beperkt. Dit maakt een passieve index benadering zoals wordt aangeboden door Vanguard, iShares en Amundi de standaardoptie voor beleggers die op zoek zijn naar marktblootstelling aan deze activa.

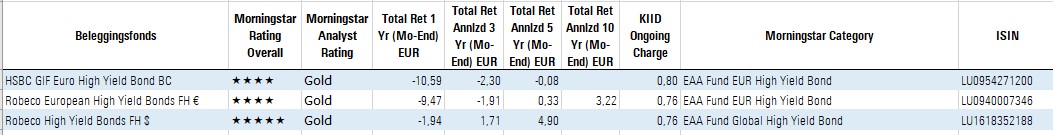

High yield obligaties

Binnen Europese en wereldwijde hoogrentende obligaties zien de analisten van Morningstar deze fondsen van HSBC en Robeco uitstekende opties voor beleggers.

Het sterke managementteam is de sleutel tot het concurrentievoordeel van Robeco Global High Yield. Sander Bus maakt deel uit van het team sinds de oprichting van het fonds in 1998 en nam het roer over in maart 2001. Co-manager Roeland Moraal kwam bij hem in 2003. Beiden zijn risicobewuste investeerders met een rentmeesterschapsmentaliteit. Ook de breedte van de ondersteunende crew wekt vertrouwen.

Bus en Moraal worden ondersteund door een ervaren team van 21 kredietanalisten met gemiddeld 18 jaar sectorervaring en beheren eveneens de Europese hoogrentende obligatiestrategie. Hun aanpak is voornamelijk gebaseerd op bottom-up effectenselectie, waarbij top-down beta beheer een kleinere rol speelt.

Overige categorieën

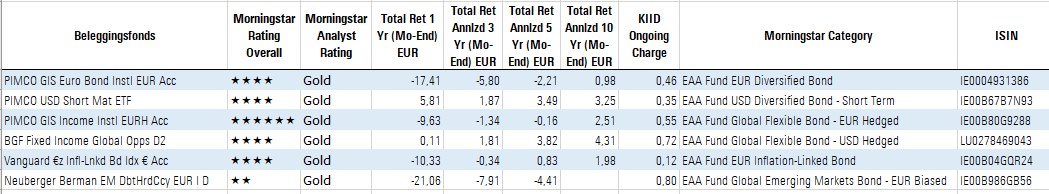

De volgende fondsen, die beschikbaar zijn voor verkoop in Nederland, krijgen van Morningstar analisten ook een Gold rating. Ze worden geclassificeerd in verschillende categorieën waaronder eentje met inflatiebescherming, Vanguard Eurozone Inflation-Linked Bond Index, en een die exclusief belegt in obligaties uit opkomende markten: Neuberger Berman EM Debt Hard Currency.

De gediversifieerde en flexibele obligatie categorieën zijn - zoals de naam suggereert - flexibel, wat wil zeggen dat de beheerders alloceren tussen verschillende sub activaklassen.