Vergeleken met bedrijven die kleding voor de massa verkopen, zoals H&M en Inditex (van de merken Mango en Zara), verkeren luxemerken in een comfortabele positie. Want de clientèle voor de tassen van Louis Vuitton en Hermes of de sjieke horloges van Richemont merkt meestal niet zoveel van die gemiddeld tien procent inflatie waaraan je als Nederlandse burger afgelopen jaar was blootgesteld.

Nu verschilt het natuurlijk per land hoe hoog de inflatie precies uitviel en gaat uitvallen, maar kopers van luxeproducten hebben met elkaar gemeen dat het bedrag dat zij aan duurzame consumentengoederen kunnen uitgeven, er nog niet erg door is aangetast. 'Economically less sensitive consumers’ noemt aandelenanalist Jelena Sokolova van Morningstar hen. Bij duurzame consumentengoederen moet je denken aan alle goederen en diensten waarvan je vaker dan één keer gebruikmaakt en die lang meegaan – of het nou een auto, een krantenabonnement, een jurk of een nieuwe keuken is.

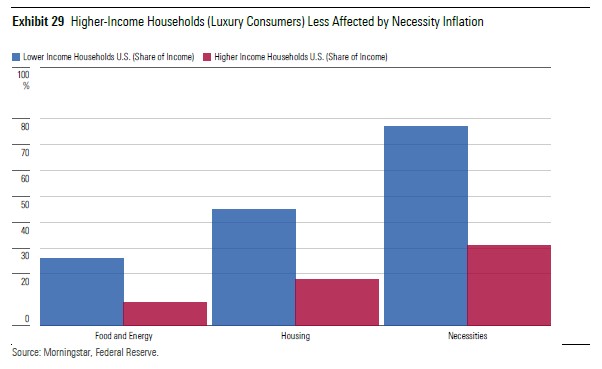

Hoe het komt dat de koopkracht van de gefortuneerden nog niet erg aangetast is? Omdat voor mensen met een hoog inkomen geldt dat zij een veel kleiner percentage van hun inkomen kwijt zijn aan energie en voedsel dan hun minder gefortuneerde medeburgers. Daar komt bij dat mensen met een hoog inkomen de afgelopen jaren vaak geld overgehouden hebben, doordat zij vanwege de lockdowns en reisbeperkingen vanwege de coronapandemie in 2020 en 2021 minder geld konden uitgeven dan zij gewend waren. Dat zorgt er nu nog steeds voor dat zij méér luxegoederen aanschaffen – hier is dus sprake van een inhaalslag.

Betekent dit dat luxefabrikanten nu ook niks te vrezen hebben van een recessie, als die er komt, en andere economische malaise? Nee, dat is té rooskleurig gedacht. De harde daling van toonaangevende aandelenindices in 2022, zoals de S&P500, de Stoxx 600, de Hang Seng Index en ook de Nederlandse AEX met percentages tussen de 10 en 20%, is bijvoorbeeld niet gunstig, schrijft analist Sokolova in een nieuw rapport over de sector duurzame consumentengoederen. Historisch bestaat er namelijk een behoorlijk sterke correlatie tussen het rendement op de aandelenmarkten en de verkoop van luxegoederen, aldus Sokolova.

Minder luxe-aankopen door Chinese rijken

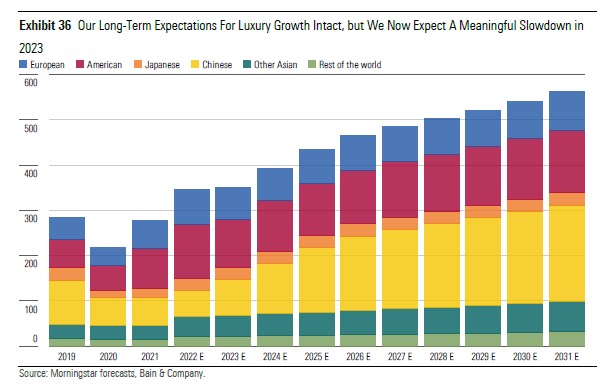

Op de korte termijn zou er ook sprake kunnen zijn van een tweede negatief effect op de omzet van luxefabrikanten: namelijk dat de Chinese rijken de komende jaren minder blijven uitgeven. Die trend was de afgelopen jaren al sterk, zo blijkt uit de analyse die Sokolova onlangs schreef over de vooruitzichten voor de luxe-industrie: in 2021 gaven de Chinezen bijvoorbeeld 20 à 25% minder geld uit aan luxe dan in pre-coronajaar 2019. En verwacht wordt dat dit percentage afgelopen jaar verder is opgelopen, door de aanhoudende lockdowns waar de Chinese bevolking van overheidswege door geteisterd werd.

Voor de lange termijn voorziet de analist dat de consumptie van luxegoederen in China hard zal blijven groeien. Maar nu is nog onzeker hoe het koopgedrag van de Chinezen zich precies zal ontwikkelen. Dat is bijvoorbeeld afhankelijk van de vraag hoe het recente opheffen van coronabeperkingen in China zal uitpakken, en of de Chinese overheid die beslissing misschien niet terug zal draaien nu het aantal besmettingen door het dak gaat.

Veelzeggend was ook dat het Chinese bureau voor statistiek afgelopen week bekendmaakte dat de economische groei in China afgelopen jaar lager lag dan in de afgelopen ruim 70 jaar – even afgezien van 2020, wereldwijd een economisch rampenjaar vanwege de uitbraak van de coronapandemie. Officieel was de groei in China in 2022 nog 3%, maar het is de vraag of die in werkelijkheid niet nog lager is, zo schreef Garrie van Pinxteren, China-correspondent van NRC.

Nog somberder beeld

Zo zou de zware inkomensdaling van de vele mensen die aan de onderkant van de samenleving werken, zoals schoonmakers, straatverkopers en kleine boeren, niet meegerekend zijn in het officiële groeicijfer, aldus Van Pinxteren. Daarbij moet je bijvoorbeeld denken aan al diegenen die zwart werken, geen belasting betalen en wiens inkomsten dus ook niet meegerekend worden in het bruto nationaal product van China – de zogeheten informele economie of scharreleconomie. Het is dus goed mogelijk dat de groei in werkelijkheid nog een stuk later lag dan die officiële 3%.

Terug naar de groei van de wereldwijde luxe-industrie: vooralsnog gaat analist Sokolova van Morningstar ervan uit dat die dit jaar veel minder hard zal groeien dan vorig jaar: tussen de 1 en 3%, enigszins afhankelijk van de vraag of de prijzen van luxegoederen gaan stijgen. Haar aanname daarbij is dat Europeanen en Amerikanen in 2023 minder zullen uitgeven aan luxe en dat de Chinezen gaandeweg dit jaar hun oude koopgedrag juist weer zullen oppakken. Maar wie voor de lange termijn belegt, is volgens de analist nog steeds goed af met beleggingen in bedrijven die actief zijn in de luxe-industrie, zoals weergegeven is in onderstaande grafiek.

Morningstar's favorieten: Richemont en Pandora

Op welke aandelen zouden particuliere beleggers dan kunnen inzetten als zij een investering in de luxe-industrie overwegen? De twee favorieten op aandelengebied van Morningstar-analisten zijn Richemont en Pandora. Beide aandelen zijn ondergewaardeerd; het Zwitserse Richemont in lichte mate, het Deense Pandora juist sterk.

De beurskoers van een aandeel Richemont beweegt zich de afgelopen weken tussen de 130 en 138 Zwitserse francs, na een gestage klim vanaf een bandbreedte tussen 100 en 110 francs in de maanden september-november. Daarmee is het aandeel zijn Fair Value van 140 Zwitserse francs (omgerekend €141) genaderd.

Het aandeel Pandora staat op de beurs rond de 555 Deense kronen (circa €74,60), terwijl de Fair Value volgens Morningstar maar liefst 930 Deense kronen is (ongeveer €125). Daar is dus nog een weg te gaan voordat de koers het niveau van de Fair Value bereikt.

Richemont: juwelentak goed voor gros inkomsten

De verschillen tussen Richemont en Pandora zijn groot. Om te beginnen met Richemont (CFR): dat is echt een conglomeraat, met vele merken onder zijn paraplu, variërend van vulpennen-icoon Montblanc en horlogemerk Jaeger-le Coultre tot mode-, horloge- en juwelenmerken als Cartier, Chloë en Van Cleef en Arpels. Het beschikt volgens Morningstar over grote concurrentievoordelen en krijgt mede daarom een Wide Moat rating.

Goed om te weten over Richemont, is dat meer dan 85% van zijn operationele inkomsten vóór aftrek van rente en belastingen (de zogeheten EBIT) afkomstig is van de juwelentak – oftewel van Cartier en Van Cleef & Arpels. Dat is positief nieuws als je weet dat juwelen aan de bovenkant van de markt zo ongeveer het hardst groeien van alle producten binnen de luxe-industrie.

Cartier en Van Cleef & Arpels presteerden bovendien ook nog eens veel beter dan andere luxejuwelenmerken, schrijft Sokolova: hun groei bedroeg de afgelopen drie jaar 16% versus 6 à 7% gemiddeld bij luxe-sieradenmerken. De operationele winstmarge bij Cartier en Van Cleef & Arpels ligt met 30% ook nog eens hoger dan gebruikelijk in deze branche, aldus Sokolova. Ter vergelijking: bij Bulgari is dat bijvoorbeeld circa 20% en bij Tiffany 15 à 16%.

De EBIT van Richemont is voor 14% afkomstig van de divisie horloges, waarbij volgens Sokolova het aantal jonge klanten opvalt. We hoeven dus niet bang te zijn dat de aantrekkingskracht van luxehorloges verminderd is door de populariteit van smart watches, schrijft zij.

Pandora: beroemd om de zilveren bedeltjes

Pandora (PNDORA), dat in 2003 werd opgericht als familiebedrijf door goudsmid Per Enevoldsen, die met zijn vrouw een juwelierszaak had geopend in Kopenhagen, heeft zich in razendsnel tempo ontwikkeld tot een zeer grote fabrikant van handgemaakte zilveren sieraden. Vooral de bedeltjesarmbanden zijn bekend, maar Pandora heeft zijn assortiment gaandeweg steeds iets verder verbreed en verkoopt bijvoorbeeld ook oorbellen, ringen, kettinkjes en zogeheten bangles. Het ging in 2000 naar de beurs.

De prijzen die Pandora vraagt voor zijn sieraden zijn van een totaal andere orde dan die van Richemont: een ketting van Sterling zilver, het handelsmerk van Pandora, is al te koop vanaf zo'n €30 tot pak ‘m beet €150. Dat is klein bier vergeleken met de prijsstelling van top-luxemerken als Cartier. Pandora’s sieraden zijn dan ook voor een veel groter publiek betaalbaar dan de producten van Richemont; er valt dan ook over te twisten of het officieel wel onder de kwalificatie ‘luxemerk’ valt of dat het eerder een massaconsumptiegoed is.

Pandora beschikt volgens Morningstar over beperkte concurrentievoordelen, vandaar de Narrow Moat rating. Analist Sokolova noemt vooral de merkkracht als basis voor die kwalificatie. Dat vertaalt zich ook in prijsmacht; de bruto winstmarge op sieraden ligt bij Pandora dan ook rond de 70%. Bedeltjes en de bijbehorende armbanden zijn het populairste product: die zijn goed voor 70 tot 80% van de inkomsten.

Het merk scoort buitengewoon goed als cadeautje: meer dan 60% van de aankopen is bedoeld als cadeau. Dat is volgens Sokolova positief omdat kopers van cadeautjes minder gevoelig zijn voor prijsverhogingen dan wanneer ze iets voor zichzelf kopen. Dat komt goed uit in deze tijden van hoge inflatie en stijgende fabricagekosten: de kans is groot dat Pandora die (deels) kan doorberekenen aan de klant.