Het falen van de zogenaamde 60/40 portefeuille heeft de conventionele wijsheid dat aandelen- en obligatiekoersen niet in dezelfde richting bewegen op zijn kop gezet. Het idee van deze allocatieportefeuille is gebaseerd op de veronderstelling dat aandelen voor rendement zorgen en obligaties als buffer kunnen fungeren in tijden van laagconjunctuur.

Die manier van denken is al jaren de basis van diversificatie strategieën, maar de hardnekkig hoge inflatie en agressieve renteverhogingen van de Amerikaanse centrale bank, de Federal Reserve, maakten daar korte metten mee.

Historische verliezen

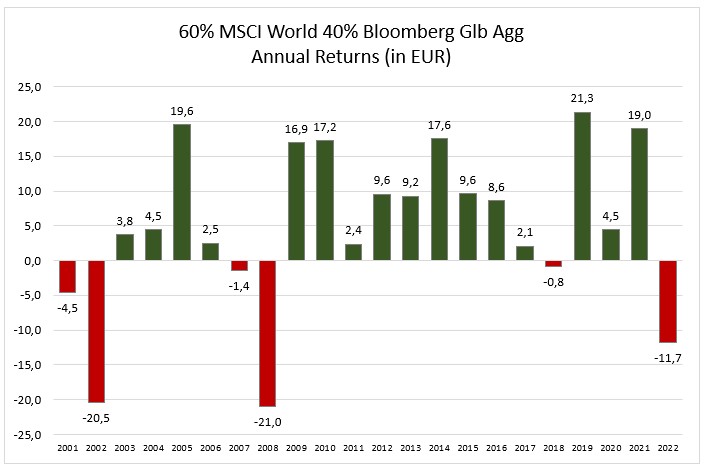

De gebalanceerde portefeuille zag in 2022 haar grootste verliezen sinds 2008 en de zojuist genoemde conventionele wijsheid bleek niet meer te kloppen. Sinds de jaren ’90 kwam de Federal Reserve te hulp met monetaire versoepeling wanneer de economische vooruitzichten verslechterden en de aandelenmarkt corrigeerde. Eerst waren er renteverlagingen, later begon de centrale bank ook vastrentende waarden op te kopen waardoor obligatieprijzen stegen.

Die twee maatregelen waren mogelijk omdat inflatie laag bleef en de monetaire versoepeling dreef het rendementen op sommige obligaties naar ongekende dieptes (soms negatief). Door deze interventies groeide het geloof dat de correlatie tussen beide activaklassen negatief is en obligaties altijd bescherming bieden tegen aandelencorrecties.

Echter, de realiteit is dat 1) de correlatie tussen aandelen- en obligatiekoersen fluctueert tussen positief en negatief en 2) beleggers enkel een probleem hebben met positieve correlatie als beide activaklassen dalen.

Basis van gediversifieerde portefeuille

Geen enkele strategie werkt altijd en overal. Beleggers moeten vooral niet panikeren en beseffen dat vorig jaar vrij uniek was. De beleidsverandering door centrale bankiers was plots en de rentetarieven stegen heel snel van een bijzonder lage basis boven de initiële verwachtingen.

De 60/40 portefeuille blijft een goed startpunt voor tal van beleggers en vormt voor de meesten ook een prima eindhalte. Het idee achter deze portefeuille is dat die gebalanceerd is; als een deel van de portefeuille het moeilijk heeft, dan kan het andere deel dat normaliter gedeeltelijk compenseren. Ik sluit me daar grotendeels bij aan, maar schreef in vorige columns ook over de mogelijkheden voor tactische allocatie binnen het obligatie- en aandelenluik alsook de opportuniteiten (en gevaren) in alternatieve activa die voor verdere (en soms betere) diversificatie kunnen zorgen.

Toekomstig succes?

Het succes van de 60/40 portefeuille zal waarschijnlijk grotendeels afhangen van inflatietrends. Als de inflatie hoog blijft, kan dit volgens sommige strategen blijvende problemen opleveren voor deze strategie. Maar als de Fed en ECB de inflatie onder controle krijgen (en zeker als de economie afglijdt naar een recessie), zullen de centrale banken vermoedelijk naar renteverlagingen overgaan waardoor obligatiekoersen opnieuw kunnen stijgen. Zelfs indien de Fed de beleidsrente onveranderd laat zou dat bij een dalende inflatie een meewind betekenen voor vastrentende waarden.

Dit alles is moeilijk te voorspellen en zoals wel vaker kunnen zowel de beren als stieren hierover een mooi verhaal vertellen met kernwoorden zoals demografie, inkomensongelijkheid, schuldgraad, technologie en globalisatie.

Buffer tegen volatiliteit

Wat echter wel vaststaat is dat nominale rendementen op obligaties vandaag veel hoger zijn dan een jaar geleden en dat biedt een buffer tegen volatiliteit omdat de obligatiebelegger een hogere inkomstenstroom ontvangt. Zo krijgen beleggers in Amerikaanse eenjarige Treasuries vandaag zo’n 5 procent rendement, nagenoeg zonder krediet of renterisico.

Het rendement op de 10-jarige en rentegevoeligere US Treasury obligatie bedraagt momenteel zo’n 3,9 procent. Zelf als de rentetarieven verder stijgen, kunnen de inkomsten de prijsdaling (deels) compenseren zeggen voorstanders. Verder bieden obligaties beleggers zekerheid over de timing van rentebetalingen en de hoofdsom (tenzij de emittent in gebreke blijft).

De auteur of auteurs hebben geen positie in effecten die in dit artikel genoemd worden. Ontdek meer over Morningstar's redactionele beleid.