De Europese Centrale Bank (ECB) was de eerste van de grote monetaire waakhonden die een beslissing nam nadat de zorgen rondom de financiële sector snel toenamen; op 16 maart kondigde de ECB een renteverhoging van 50 basispunten aan. De verwachting is dat de inflatie te lang te hoog zal blijven, aldus de bank in de toelichting, die echter vaag bleef vaag over de komende stappen: “Het verhoogde niveau van onzekerheid versterkt het belang van een data-afhankelijke benadering van de beleidsrentebesluiten van de Raad van Bestuur, die zal worden bepaald door haar beoordeling van de inflatievooruitzichten in het licht van de economische en financiële gegevens, de dynamiek van de onderliggende inflatie en de kracht van de transmissie van het monetaire beleid.”

De Zwitserse Nationale Bank (SNB) verhoogde haar belangrijkste rentetarief met 50 basispunten ondanks de onzekerheid rond de overname van Credit Suisse door UBS. Deze stap was wat het grootste deel van de markt had verwacht voordat de crisis verergerde, maar niet noodzakelijkerwijs ook nog verwachtte na de gebeurtenissen van afgelopen weekend. "De maatregelen die de federale regering, FINMA en de SNB dit weekend hebben genomen, hebben de crisis een halt toegeroepen", aldus de SNB in haar beleidsevaluatie.

SNB: renteverhoging "absoluut noodzakelijk"

De rest van de verklaring ging uitsluitend over macro-economie. SNB-chef Thomas zei dat de renteverhoging "absoluut noodzakelijk" was, maar benadrukte ook dat "een faillissement van Credit Suisse ernstige gevolgen zou hebben gehad voor de nationale en internationale financiële stabiliteit en voor de Zwitserse economie. Als we te laat gaan aanscherpen, moeten we straks veel strakker aandraaien met alle negatieve gevolgen van dien”.

De inflatie in Zwitserland bedroeg in februari 3,4%, aanzienlijk lager dan in de landen van het eurogebied, maar nog steeds ruim boven de doelstelling van de centrale bank van minder dan 2%.

De SNB had het zich best kunnen veroorloven om voorzichtiger te werk te gaan en het tempo te vertragen, gezien de enorme impact die de val van Credit Suisse heeft op heel Zwitserland, en op investeerders en klanten, aldus Philipp Burckhardt, portefeuillemanager bij Lombard Odier Investment Managers. Dat de bank zich niet al te veel zorgen lijkt te maken over de stabiliteit van de financiële sector, kan zeker gezien worden als een positief signaal, benadrukt Burckhardt.

De beslissing van de SNB was een sterk signaal, zei ook Commerzbank op donderdag: "De Zwitserse centrale bank toont haar vastberadenheid om de inflatie weer onder controle te krijgen. Gezien de recente marktturbulentie was dit geen uitgemaakte zaak. Bovendien sluit de SNB niet uit dat extra tariefverhogingen nodig zijn om prijsstabiliteit op middellange termijn te waarborgen. We verwachten een verdere renteverhoging van 25 basispunten in juni.”

BoE: 25 basispunten erbij

De Bank of England (BoE) kondigde aan de beleidsrente met 25 basispunten te verhogen tot nu 4,25%. Dit volgde op nieuwe cijfers over de inflatie, die voor februari een consumentenprijsstijging lieten zien van 10,4%, en dat lag 0,6 procentpunt boven de consensus. Maar de beslissing van het Monetary Policy Committee (MPC) was niet unaniem: 2 van de 9 leden hadden gestemd om de rente ongewijzigd te laten.

De Noorse monetaire beleidsmakers kondigden aan de rente met 0,25 procentpunt te verhogen tot 3%. "Er is veel onzekerheid over de toekomstige economische ontwikkelingen, maar als de ontwikkelingen uitpakken zoals we nu verwachten, zal de beleidsrente in mei verder worden verhoogd", aldus gouverneur Ida Wolden Bache.

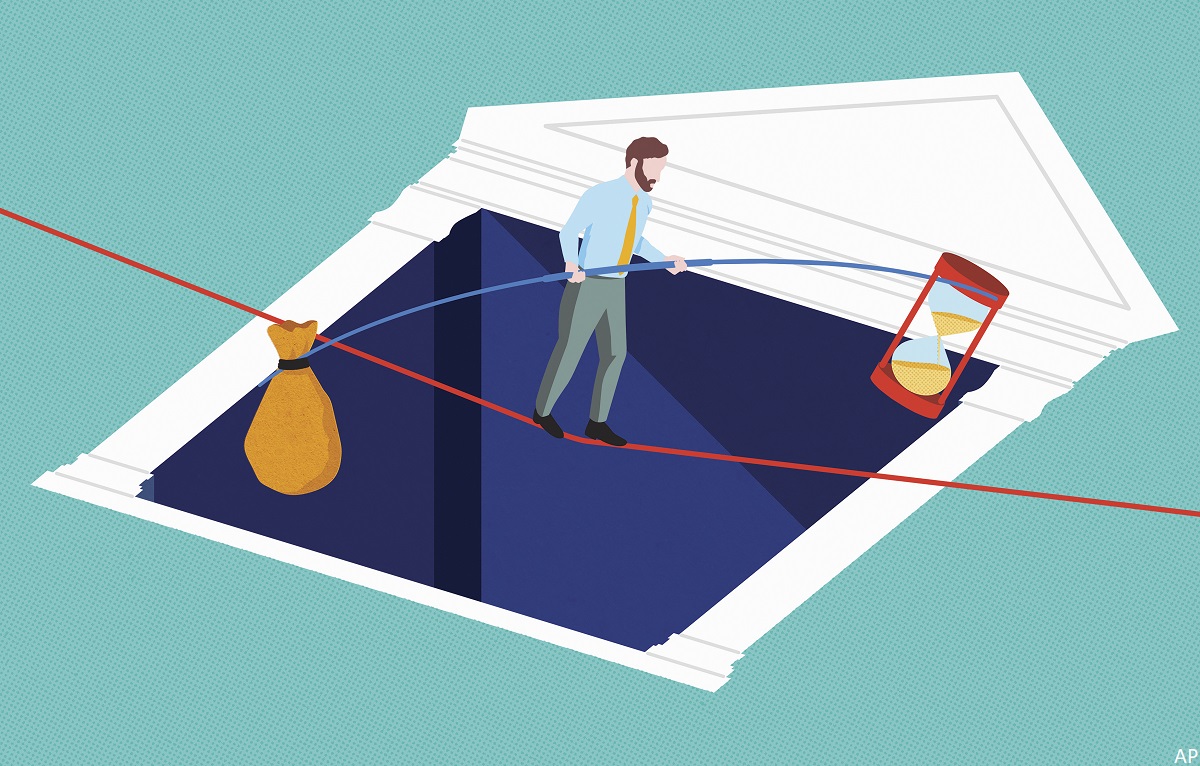

Aan de andere kant van de oceaan had de Amerikaanse Fed woensdag een renteverhoging met 0,25 procentpunt aangekondigd, wat tot de hoogste rentetarieven sinds 2007 leidde. De Fed zoekt nu de juiste weg tussen hoge inflatie en het risico op een financiële crisis. De Fed verwacht de rente tegen het einde van 2023 op een plateau van ongeveer 5% te houden, maar we denken dat de rente daarna waarschijnlijk scherp zal dalen, aldus Preston Caldwell, senior US econoom bij Morgningstar.