Klimaatfinanciering heeft de afgelopen jaren aan betekenis gewonnen nu landen over de hele wereld worstelen met de gevolgen van klimaatverandering. Volgens het laatste rapport van het Intergovernmental Panel on Climate Change (IPCC) is er wereldwijd voldoende kapitaal om de uitstoot van broeikasgassen snel terug te dringen als bestaande belemmeringen worden weggenomen. Overheden en regelgevende instanties zijn, door middel van publieke financiering en duidelijke signalen naar investeerders, van cruciaal belang bij het wegnemen van deze barrières.

Beleggers erkennen klimaatverandering steeds meer als zowel een risico als een kans voor hun portefeuilles. Er zijn overgangsrisico's verbonden aan de overgang naar een koolstofarme economie, zoals veranderingen in regelgeving, technologie en consumentengedrag. Er zijn ook fysieke risico's, bijvoorbeeld de kwetsbaarheid van de toeleveringsketen en gevaren voor activa zoals gebouwen en voorraden, als gevolg van de toenemende frequentie van extreme weersomstandigheden zoals overstromingen of orkanen.

Tegelijkertijd proberen steeds meer beleggers in te spelen op kansen die voortvloeien uit de transitie. Zij kijken naar bedrijven die innovatieve oplossingen ontwikkelen om de klimaatverandering tegen te gaan, zoals schone energie, elektrische voertuigen en koolstofafvang en -opslag. Vermogensbeheerders spelen in op deze vraag door nieuwe fondsen met een klimaat-mandaat te lanceren en bestaande strategieën om te vormen naar een duurzame doelstelling. Eind 2022 waren er wereldwijd een recordaantal van 1.206 beleggingsfondsen met een klimaatgerelateerd mandaat, vergeleken met ongeveer 950 een jaar eerder.

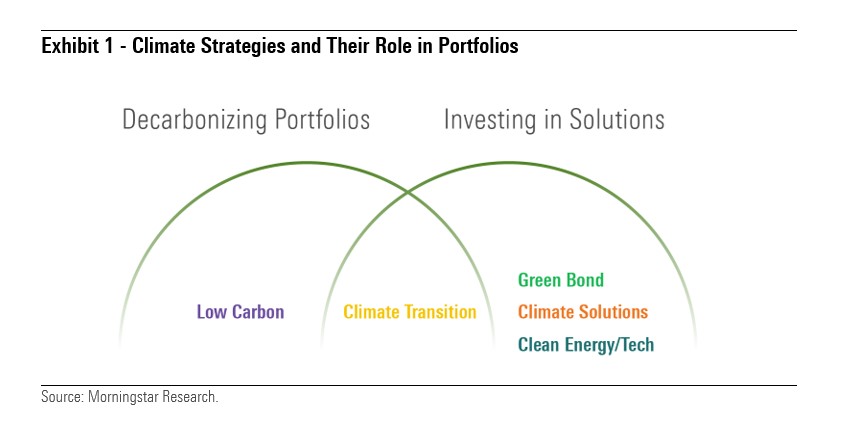

Dit universum van klimaatfondsen omvat een breed en groeiend scala aan strategieën die gericht zijn op de verschillende voorkeuren van beleggers. Om hen te helpen bij het navigeren door dit uitdijende en complexe universum, verdelen we het in vijf elkaar uitsluitende categorieën, zoals weergegeven in de onderstaande afbeelding:

Morningstar deelt het universum van klimaatbewuste fondsen in vijf groepen in, op basis van beleggingsdoel en -aanpak, diversificatie en sector blootstelling: Low Carbon, Climate Conscious, Climate Solutions, Green Bond en Clean Energy/Tech.

- Low Carbon fondsen beleggen in bedrijven die minder CO² uitstoten en/of een relatief kleine voetafdruk hebben ten opzichte van een benchmarkindex.

- Climate Conscious fondsen selecteren of richten zich op bedrijven die klimaatverandering opnemen in hun bedrijfsstrategie en daardoor beter voorbereid zijn op de overgang naar een low carbon economie.

- Climate Solutions fondsen richten zich uitsluitend op bedrijven die door middel van hun producten en diensten bijdragen aan een low carbon economie en zullen profiteren van deze overgang. Deze fondsen zijn minder goed gediversifieerd en neigen naar industrie en technologie.

- Clean Energy/Tech fondsen beleggen in bedrijven die bijdragen aan of de overgang naar schone energie mogelijk maken. Deze fondsen zijn gericht op de industriële en technologiesectoren.

- Green Bond fondsen beleggen in schuldpapier dat projecten financiert die de overgang naar een groene economie faciliteren.

Klimaatfondsen houden stand dankzij Europa

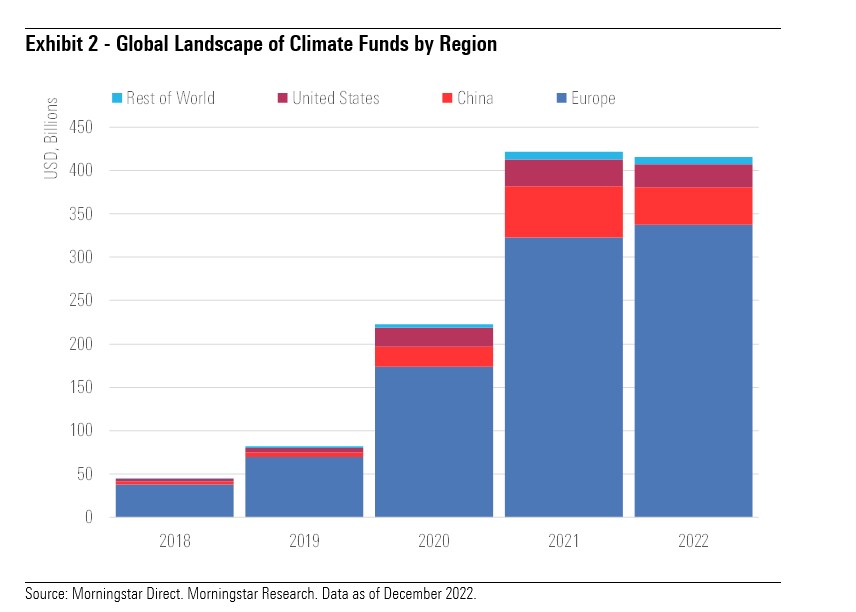

Wereldwijd waren er per ultimo vorig jaar 1.206 fondsen die passen bij onze definitie van een klimaatgerelateerde strategie en die hadden opgeteld een beheerd vermogen van 415 miljard dollar, een lichte daling ten opzichte van de 421 miljard dollar een jaar eerder.

Klimaatfondsen hadden net als de brede fondsenmarkt te lijden onder de uitdagende macro-economische omgeving van inflatiedruk, stijgende rentetarieven, aanhoudende angst voor een recessie en het conflict in Oekraïne. Maar klimaatfondsen toonden wel meer veerkracht, want het algehele wereldwijd fondsvermogen kromp sterker, namelijk met 18% in 2022. De activa van klimaatfondsen hielden beter stand dankzij aanhoudende instroom en een versneld tempo van productontwikkeling.

De 5 categorieën per regio

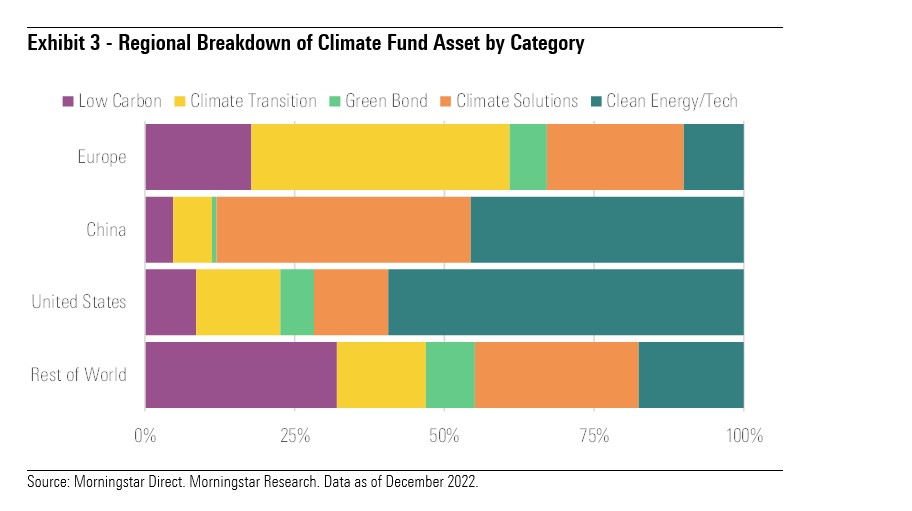

Gezien de grotere inzet voor een klimaatagenda is het niet verwonderlijk dat Europa de grootste en meest diverse markt voor klimaatfondsen blijft, gevolgd door China, dat twee jaar geleden de Verenigde Staten inhaalde als de op één na grootste markt voor klimaatfondsen. Een uitsplitsing van activa naar klimaatcategorie in onderstaande weergave laat echter significante verschillen zien in de voorkeuren van beleggers tussen regio's:

Europese beleggers geven de voorkeur aan decarbonisatiestrategieën en fondsen die gericht zijn op zowel risico als kansen boven strategieën die uitsluitend toegang bieden tot kansen. Dit wordt geïllustreerd door de dominantie van de fondsen van de Klimaattransitie in het landschap. Deze strategieën zijn goed voor 43% van de activa van de Europese klimaatfondsen, vergeleken met respectievelijk 23% en 10% voor de fondsen Climate Solutions en Clean Energy/Tech.

Chinese en Amerikaanse beleggers daarentegen hebben een sterke voorkeur voor strategieën die zijn gericht op klimaatkansen. Gecombineerd vertegenwoordigen de fondsen Climate Solutions en Clean Energy/Tech respectievelijk 88% en 71% van de totale activa van klimaatfondsen in China en de VS. En hoewel Chinese beleggers de twee soorten strategieën bijna even goed waarderen, vertonen Amerikaanse beleggers een duidelijke voorkeur voor Clean Energy/Tech-fondsen, die goed zijn voor 60% van het totale vermogen van Amerikaanse klimaatfondsen.

Groei in Europa

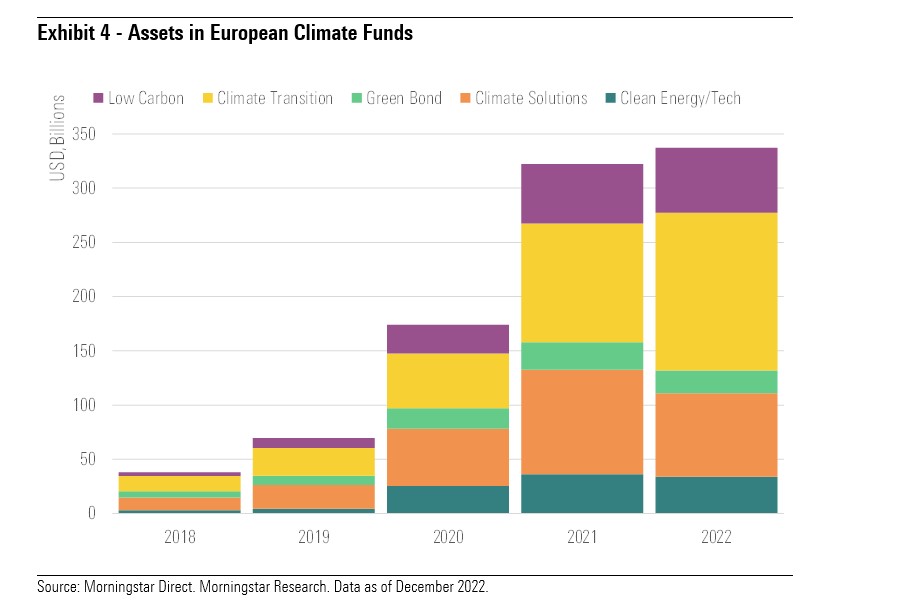

Vorig jaar was Europa de enige regio waar de activa van klimaatfondsen toenamen, aangewakkerd door de aanhoudende interesse van investeerders in klimaatkwesties en regelgeving. Het vermogen in Europese klimaatfondsen steeg met bijna 5% tot 337 miljard dollar.

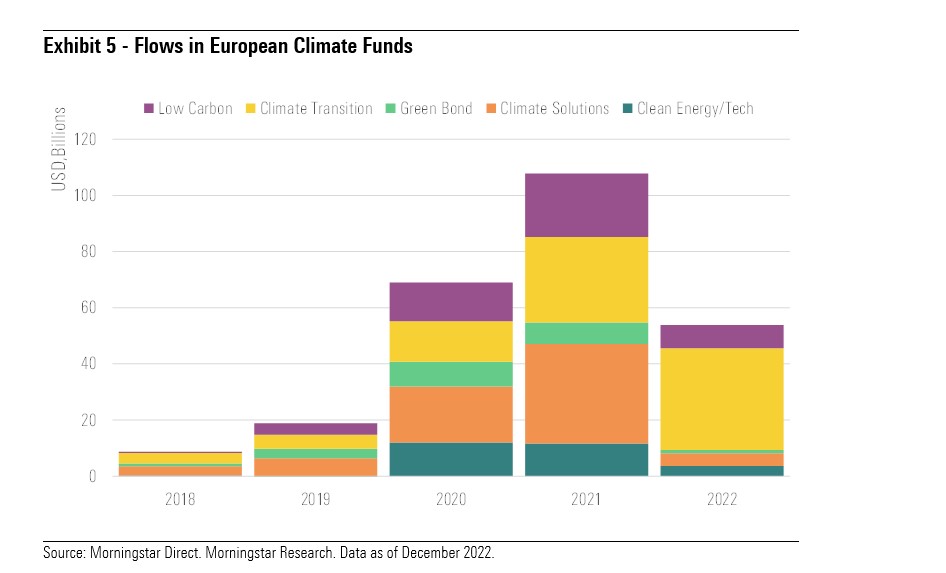

Alle strategietypen trokken in 2022 netto nieuw geld aan, maar slechts één registreerde een hogere instroom ten opzichte van het voorgaande jaar: klimaattransitiestrategieën. Deze haalden 36 miljard dollar aan nieuw geld op, gestimuleerd door passieve fondsen die de benchmarks volgen die zijn afgestemd op het klimaatakkoord van Parijs en op klimaattransitie. Door regelgeving zijn deze EU-klimaatbenchmarks ontworpen om te passen bij de transitie naar een klimaatbestendige economie door te zorgen voor een jaarlijkse decarbonisatiedoelstelling van ten minste 7% (in overeenstemming met het decarbonisatietraject van het 1,5˚C-scenario van het IPCC).

Desondanks was de instroom van vermogen in Europese klimaatfondsen in 2022 toch lager dan in de voorafgaande twee jaar, als gevolg van de uitdagende macro-marktomgeving.

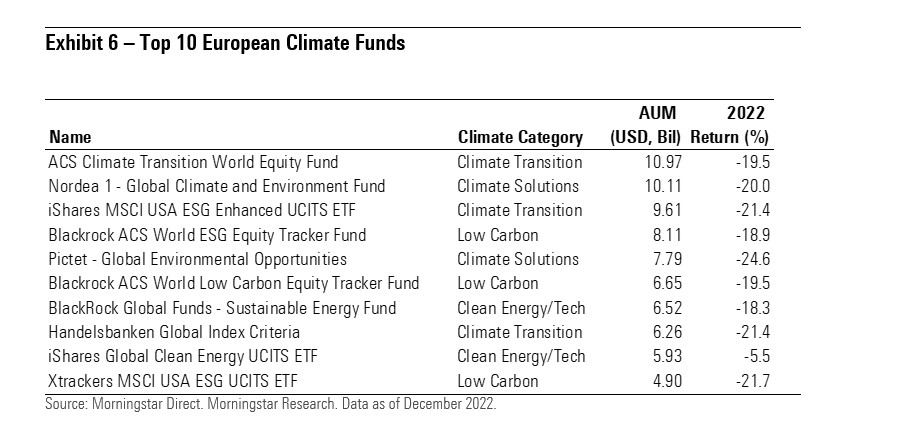

De productontwikkeling bleef echter sterk, met de lancering van 131 nieuwe klimaatfondsen en de rebranding van nog eens 45 fondsen vorig jaar in Europa. Beleggers dringen er bij vermogensbeheerders op aan om nieuwe benaderingen van klimaatrisicobeheer te ontwikkelen, emissiereductiedoelstellingen op portefeuilleniveau te introduceren, rentmeesterschap te verbeteren en méér kansen te vinden om van de transitie te profiteren. Onderstaande tabel toont de 10 grootste klimaatfondsen van Europa eind 2022:

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6BCTH5O2DVGYHBA4UDPCFNXA7M.png)