De Nasdaq-100 Index ondergaat een buitengewone herweging op maandag 24 juli om overconcentratie tegen te gaan. De technologiereuzen Microsoft, Amazon, Nvidia, Apple, Tesla, Meta en Alphabet zijn zo groot geworden dat de index uit balans is geraakt.

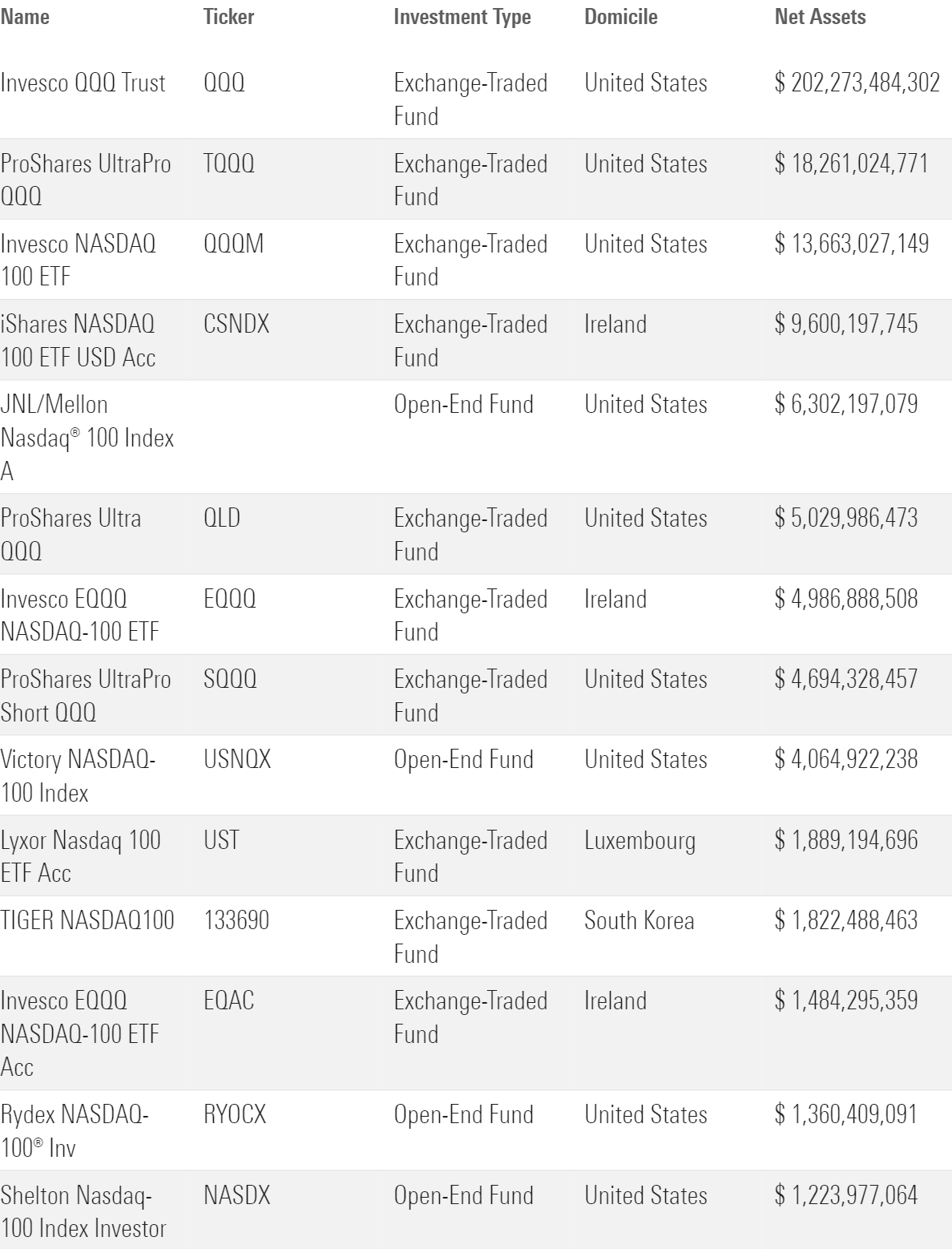

De Nasdaq-100 Index omvat 100 aandelen van niet-financiële bedrijven die aan de Amerikaanse Nasdaq genoteerd zijn. De index is synoniem geworden voor beleggen in technologie, aangezien alle grote technologiebedrijven erin vertegenwoordigd zijn. De indez is een benchmark geworden voor beleggingsfondsen en ETF's wereldwijd. Fondsen die de Nasdaq-100 Index volgen, omvatten bijna $300 miljard wereldwijd. Onderstaande lijst geeft weer welke beleggingsfondsen met een beheerd vermogen van meer dan $1 miljard de Nasdaq-100 volgen:

Brcn: Morningstar Direct. Data per 11 juli 2023

De buitengewone herweging van de Nasdaq-100 Index omvat volgens de methodologie van de index het volgende: "A special rebalance may be conducted at any time based on the weighting restrictions described in the index rebalance procedure if it is determined to be necessary to maintain the integrity of the Index". De buitengewone herweging zal niet leiden tot het verwijderen of toevoegen van effecten. In plaats daarvan is de herweging bedoeld om de concentratie in de grootste namen te verminderen.

De herweging van 24 juli 2023 is de derde buitengewone herweging in de geschiedenis van de Nasdaq-100 Index. De eerdere twee vonden plaats in 1998 en in 2011.

Waarom deze buitengewone herweging?

Groei-aandelen waren de drijvende kracht achter de marktrally in de eerste helft van 2023 en dat was gunstig voor de Nasdaq-100 Index omdat die veel aandelen omvat die tot de groei-stijl gerekend worden. De performance van een kleine groep mega-cap aandelen die we kennen onder omschrijving Magnificent Seven was de aanjager achter de rendementen van de index en de bredere markt. Dat zijn deze zeven aandelen:

• Microsoft MSFT (Year-to-date rendement 38,9%)

• Apple AAPL (45,5%)

• NVIDIA NVDA (188,7%)

• Amazon.com AMZN (51,3%)

• Tesla TSLA (118,9%)

• Meta Platforms META (144,4%)

• Alphabet Class A GOOGL (31,9%) en Class C GOOG (31,7%).

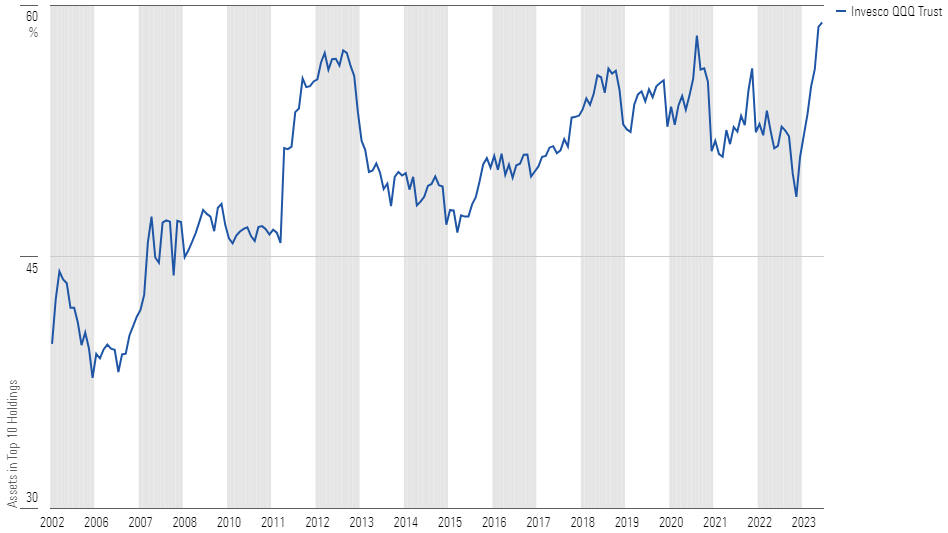

Deze zeven bedrijven (combining Alphabet’s share classes) hebben de hoogste wegingen in de Nasdaq-100 Index en zijn samen goed voor bijna 55% van de index. De concentratie is in de loop van 2023 alleen maar sterker geworden, blijkt uit deze grafiek over het Invesco QQQ fonds, met afstand het grootste fonds uit het bovenstaande overzicht:

Bron: Morningstar Direct. Data van januari 2002 tot juli 2023

Wat verandert er op 24 juli?

Dat de Nasdaq-100 Index uit zijn evenwicht is, is al lang bekend en de speciale herbalancering is bedoeld om dat groeiende concentratierisico aan te pakken. Hoe Nasdaq dat precies gaat aanpakken, is minder duidelijk. We verwachten dat de wegingen van de Magnificent Seven zullen dalen, maar niet extreem veel. De top-10 posities van de index maken al langere tijd meer dan 50% van de assets uit. Er wordt dus niet verwacht dat de aanpassingen het huidige niveau van 59% significant zullen veranderen.

Fondsen die de Nasdaq-100-index volgen, zullen een stukje van hun top-posities in portefeuille moeten verkopen in de mate die door de index wordt voorgeschreven en zij zullen dat geld vervolgens alloceren aan andere aandelen in de portefeuille. Beleggers in fondsen die de Nasdaq-100 Index volgen, beginnen 24 juli met een gewijzigde portefeuille. De verschillen zullen niet groot zijn, maar het fonds zal toch anders zijn.

De fondsportefeuilles krijgen te maken met transactiekosten als gevolg van de herschikking, wat een lichte rem op de prestaties zou kunnen veroorzaken. De verkoop van plukken goed presterende aandelen brengt mogelijk een belastingaanslag voor fondsen met zich mee. Beleggingsfondsen kunnen bijzonder gevoelig zijn voor uitkeringen van vermogenswinsten.

De meeste beleggers in Amerikaanse aandelen zullen op zijn minst indirect worden beïnvloed door de herschikking. Miljarden dollars aan aandelen zullen worden gekocht en verkocht als reactie op de herschikking. Gelukkig zal de verkoop plaatsvinden in enkele van 's werelds meest liquide aandelen, wat betekent dat de prijsimpact beperkt zou moeten zijn. Markten kunnen een iets hogere volatiliteit ervaren naarmate de veranderingen bekend worden en de markt herpositioneert.

.jpg)