Olieconcerns die tot voor kort nog grote groene ambities hadden, zijn de laatste tijd vooral gericht op het verwennen van hun aandeelhouders. Zo zet de nieuwe bestuursvoorzitter van Shell, Wael Sawan, alles op alles om de beurskoers op te krikken en de onderwaardering van het aandeel Shell ten opzichte van Amerikaanse branchegenoten zoals Chevron en Exxon in te lopen. Dat verschil is niet denkbeeldig: Shells beurskoers, en daarmee de marktwaarde van het olieconcern, is écht een stuk lager dan die van Chevron en Exxon. En dat verschil is niet geheel verklaarbaar uit een hogere omzet of winst bij de Amerikanen.

Bij Shells doel om de beurskoers te verhogen, passen een hoger dividend, wat Sawan onlangs bekendmaakte, en uitgebreidere programma’s voor de inkoop van eigen aandelen. Op dat laatste zijn aandeelhouders dol, omdat het voor een hogere winst per aandeel zorgt. De winst die de oliemaatschappij aan hen uitkeert, hoeft dan namelijk over minder aandelen verdeeld hoeft te worden.

Shell (SHELL) is allerminst uniek met die nadruk op winstmaximalisatie voor zijn aandeelhouders. Al lijkt dat soms wel zo, omdat het olieconcern in de Nederlandse media de meeste aandacht krijgt als voormalig (half) Nederlands bedrijf. De trend onder beursgenoteerde olieconcerns is nu zelfs om meer geld weg te geven aan aandeelhouders dan zij aan nettowinst boeken, zo inventariseerde NRC recentelijk. Naast Shell geldt dat bijvoorbeeld ook voor het Franse Total, het Britse BP en ExxonMobil.

Amerikaanse oil majors: minder duurzaam

Het roept de vraag op of er nog olieconcerns bestaan bij wie beleggers terechtkunnen die hechten aan duurzaamheid en bijvoorbeeld aan het halen van de EU-klimaatdoelen (met als einddoel dat de EU klimaatneutraal is in 2050)? Bij de Amerikaanse oil majors moet je dan sowieso niet wezen: die zijn op klimaatgebied stukken minder ambitieus dan hun Europese concurrenten.

De Amerikanen, Chevron en ExxonMobil voorop, richten zich vooral op het beperken van hun eigen CO2-uitstoot. Daarbij rekenen ze de belangrijkste uitstootbron niet mee: de uitstoot die vrijkomt bij het gebruik door derden van hun producten. Oftewel de uitstoot die ontstaat op het moment dat mensen in hun auto met benzinemotor stappen of vliegtuigen opstijgen en dus kerosine verbruiken. Gemiddeld 90% van de totale uitstoot ter wereld vindt plaats tijdens deze zogeheten scope 3-fase.

Over de verschillen tussen Amerikaanse en Europese olieconcerns ten aanzien van klimaat en energietransitie schreef auteur dezes al eerder, op basis van een doorwrochte studie van Morningstar-analisten Allen Good en Ben Slupecki over de duurzaamheids- en uitstootscore van negen grote olieconcerns – en over hun plannen op dat gebied.

Chevron: passieve houding

Uit dat rapport bleek dat Chevron de meest passieve houding inneemt: het streeft slechts naar eliminatie van de uitstoot van broeikasgassen tijdens de eerste fase van zijn activiteiten – het zoeken naar olievelden en het ontginnen daarvan. Voor de uitstoot die het olieconcern veroorzaakt wordt tijdens het raffinageproces, het transport, de distributie en het gebruik van zijn producten door derden, neemt Chevron dus geen verantwoordelijkheid.

Dat veel oil majors - zoals de grote olie- en gasconcerns ook wel worden genoemd – relatief weinig investeren in verduurzaming en energietransitie, wringt bij sommige beleggers. Al moet gezegd dat veruit de meesten van hen (onder wie de pensioenfondsen) vooral naar het rendement kijken dat een aandeel opbrengt.

De score van een olieconcern op duurzaamheidsgebied vinden beleggers over het algemeen minder belangrijk. Ook is het niet zo dat zij oliemaatschappijen belonen die relatief veel doen om te verduurzamen door daarin te beleggen, en minder groene partijen links te laten liggen. Ook analisten laten hun oordeel over een olieconcern (dat uitmondt in een advies om te kopen of juist te verkopen) niet afhangen van de mate van duurzaamheid, concludeerden de analisten Good en Slupecki vorig jaar ook al in hun studie. Bij het bepalen van de waarderingen die de twee analisten zélf aan olieconcerns toekennen, spelen hun investeringen om de uitstoot te verminderen en de energietransitie te helpen realiseren trouwens ook geen rol.

Moeilijke business case

Dat de meeste beleggers olieconcerns niet beoordelen (en dus ook niet veroordelen) op hun klimaatbeleid, maakt het natuurlijk lastig voor diezelfde olieconcerns om daar zwaar in te investeren. Zeker met de huidige nog altijd hoge prijzen voor olie verdienen zij nu eenmaal veel meer geld met de exploitatie van fossiele brandstoffen dan met duurzame energiebronnen. En dat leidt dus ook tot een hoger rendement voor de aandeelhouders dan groen doen.

Het is dus niet zo verbazingwekkend dat je als nieuwe bestuursvoorzitter van Shell (Sawan nam op 1 januari 2023 het stokje over van Ben van Beurden) ervoor kiest om te bezuinigen op die groene investeringen, bijvoorbeeld door de duurzame bedrijfstak af te stoten. Tegelijkertijd maakte Sawan afgelopen juni bekend dat Shell zich voortaan "genadeloos" zal concentreren op het zorgen voor maximaal rendement voor aandeelhouders. En vertelde hij dat Shell het dividend over het tweede kwartaal zou verhogen naar 15%.

Relatief groen: Equinor

Toch zit er één relatief groene duif tussen de negen oil majors wiens prestaties op uitstootgebied Morningstar meet: het Noorse Equinor (EQNR) , dat voor ruim 70% Noors staatsbezit is. Het olie- en gasconcern is tevens Europa's grootste gasleverancier sinds de Nord Stream-pijpleiding van Rusland naar Duitsland niet meer gebruikt wordt, zoals Morningstar-analist Valerio Baselli onlangs nog schreef.

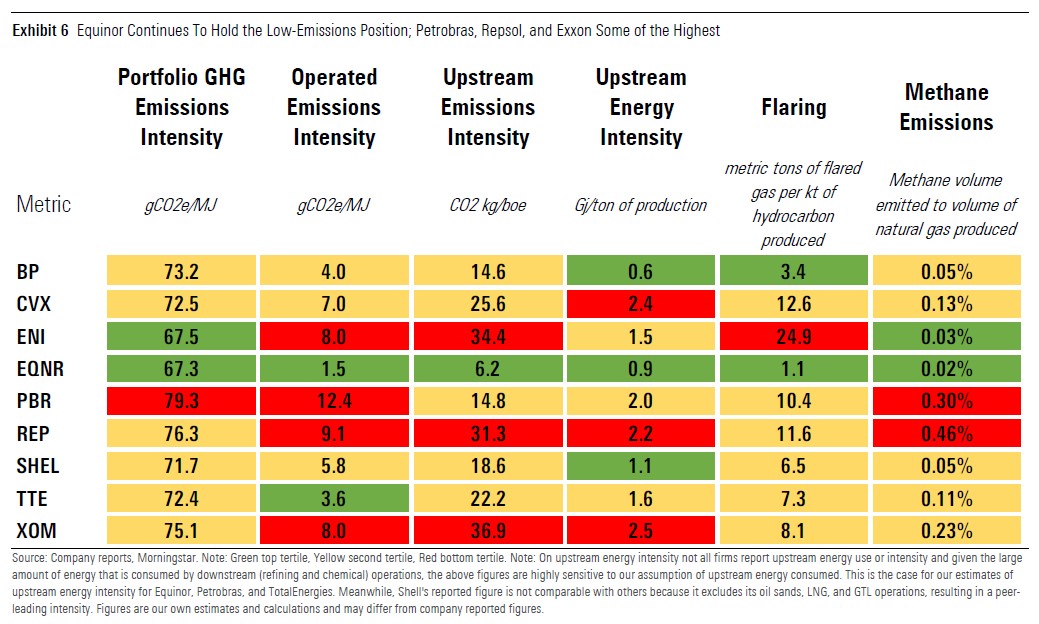

Zo scoort Equinor volgens analisten Good en Slupecki het beste (of het minst slecht, het is maar hoe je het bekijkt) van de negen onderzochte oliegiganten waar het gaat om de uitstoot van zes broeikasgassen, waaronder CO2 en methaan. Ook is bijvoorbeeld de hoeveelheid energie die het concern nodig heeft bij upstream-activiteiten laag: hierop scoort Equinor het laagst, afgezien van BP.

Verder heeft het concern eerder dit jaar zijn ambities op duurzaamheidsgebied vergroot. Eerder was het plan om de capaciteit om windenergie op zee op te wekken – die centraal staat in Equinors energietransitie – te vergroten van 0,6 nu naar 12 à 16 gigawatt in 2035. Die deadline heeft het nu naar voren gehaald – naar 2030. Dit alles om het einddoel te halen, om in 2050 geheel uitstootvrij te opereren.

Om deze ambitie op windenergiegebied te realiseren, gaat Equinor meer geld in zijn duurzame bedrijfstak steken. Wilde het daar tot nog toe 12% van de totale investeringen voor reserveren, nu wordt dat 50% in 2030. Dat is inclusief een bruto bedrag van $23 miljard de komende vijf jaar, aldus analist Good. Die $23 miljard gaat Equinor deels ook besteden aan waterstofprojecten en het transport en de opslag van broeikasgassen. Dat laatste doet het nu ook al via het zogeheten Northern Lights-project.

Lagere inkomsten

Maar hoe presteert het concern met zijn dagelijkse activiteiten? De bulk van de inkomsten zal per slot nog een hele tijd afkomstig zijn uit de exploitatie van fossiele brandstoffen. Met windenergie op zee zal Equinor pas echt iets gaan verdienen tegen 2030, verwacht Good.

Net als de andere olieconcerns verdient Equinor dit jaar tot nog toe minder – omdat de olie- en gasprijzen een stuk lager liggen dan vorig jaar. Dat bleek ook uit de laatste cijfers, over het tweede kwartaal. Toen steeg het aantal geproduceerde vaten olie wel 1% vergeleken met vorig jaar, maar daalden de totale inkomsten toch.

Voor dit jaar voorziet Morningstar-analist Allen Good dat Equinor in totaal uitkomt op $81 miljard aan omzet versus $149 miljard in 2022 en $88 miljard om 2021. De bedrijfstak Renewables maakte afgelopen kwartaal tweemaal zoveel verlies als vorig jaar: van $42 miljoen liep dit verlies op naar $84 miljoen.

Wat betekent dit alles voor de winst per aandeel? Die komt dit jaar uit op $4,53, verwacht Good. Ter vergelijking: in topjaar 2022 was dit $8,69, in 2021 echter $2,05. Ondanks de gedaalde inkomsten van afgelopen kwartaal houdt Equinor wel gewoon vast aan zijn plan om dit jaar $17 miljard terug te geven aan zijn aandeelhouders. Daarvan bestaat $6 miljard uit een programma om eigen aandelen in te kopen.

Lager dividendrendement

Maar vergelijk je het dividendrendement op aandelen Equinor met dat van zijn concurrenten Chevron, BP en Total, dan valt dat wel een stuk lager uit. Ligt dat volgens de berekeningen van analist Good bij Equinor op 2,91%, bij Chevron is dat 3,6%, bij BP 4,36% en bij Total zelfs 5,17%.

Wel is Equinor licht ondergewaardeerd op de beurs, met een beurskoers die rond de 320 Noorse kronen (omgerekend zo'n €28) versus een reële waarde per aandeel die volgens analist Good 356 Noorse kronen bedraagt (circa €31).