Wie dacht dat klimaatfondsen niet vervuilen, heeft het mis. Uit onderzoek van Morningstar blijkt dat van 1.156 geanalyseerde klimaatstrategieën de meerderheid (63%) weliswaar een lagere CO2-intensiteit heeft dan een traditioneel mandje wereldwijde aandelen, zoals gemeten aan de hand van de Morningstar Global Target Market Exposure Index, maar een aanzienlijk percentage heeft nog altijd een hogere intensiteit.

De koolstofintensiteit, die wordt berekend als de verhouding tussen de CO2-uitstoot en de inkomsten van een bedrijf, is hoger voor fondsen die beleggen in Carbon Solutions, ofwel CO2-oplossingen, dus in bedrijven die via hun producten en diensten bijdragen aan de energietransitie, en voor Clean Energy fondsen die gespecialiseerd zijn op het gebied van hernieuwbare energie.

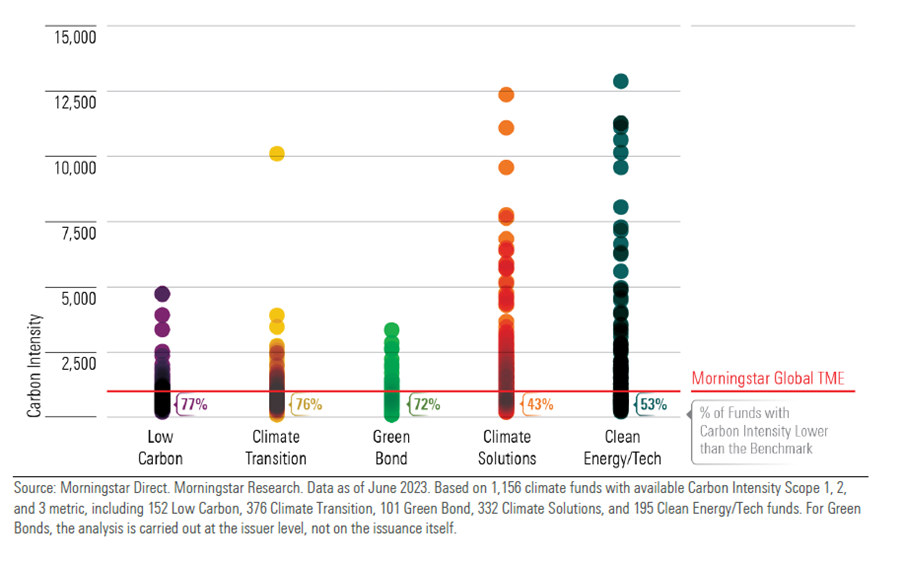

Onderstaande tabel laat zien hoe de fondsen in de verschillende klimaatstrategieën zich verhouden tot de Morningstar Global TME index. Van de Clean Energy fondsen heeft slechts 53% een CO2-intensiteit die onder de benchmark ligt. Bij Climate Solutions is dat 43% en het stijgt naar 77% voor Low Carbon fondsen die beleggen in activa met een lage CO2-intensiteit en 76% voor Climate Transition fondsen.

Klimaatstrategieën met hoogste CO2-intensiteit afgezet tegen Morningstar Global TME

“Dit weerspiegelt het feit dat naast pure plays in de duurzame energiesector, zoals fabrikanten van fotovoltaïsche zonne-energiesystemen SolarEdge Tech en Enphase Energy die laag scoren op koolstofintensiteit, er veel Climate Solutions- en Clean Energy/Tech fondsen beleggen in meer gediversifieerde bedrijven die CO2-intensiever werken”, zegt Hortense Bioy, Global Director of Sustainability Research bij Morningstar. "Deze bedrijven met een hoge uitstoot zullen de belangrijkste aanjagers zijn van de transitie naar een CO2-arme economie."

Hoewel de elektriciteitssector nog steeds zeer CO2-intensief is, heeft het Deense Ørsted zijn CO2-voetafdruk de afgelopen jaren aanzienlijk verbeterd door desinvestering van zijn olie- en gasactiva en aanzienlijke vermindering van zijn afhankelijkheid van steenkool. het heeft juist fors geïnvesteerd in windenergie.

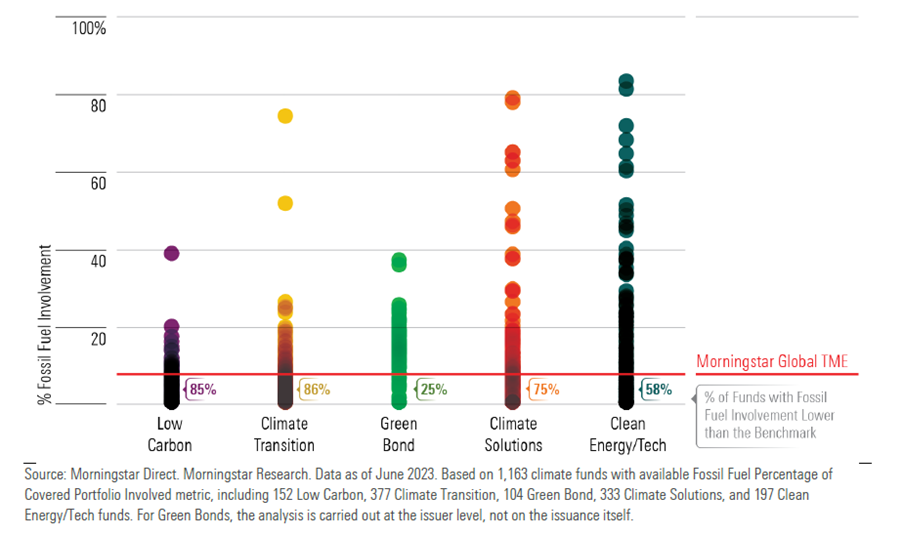

Klimaatfondsen met grootste fossiele betrokkenheid

Een andere maatstaf om te begrijpen waarom klimaatfondsen ‘vervuilen’ is hun betrokkenheid bij op fossiele brandstoffen gebaseerde activiteiten, zoals olie- of gasproductie of steenkoolwinning. Uit Morningstar's onderzoek blijkt dat de meeste klimaatstrategieën minder blootstelling aan fossiele brandstoffen hebben dan de wereldwijde aandelenindex, maar dat slechts 25% van de groene obligatiefondsen en 58% van de alternatieve energiefondsen aan dit criterium voldoet.

De reden is wederom de aanwezigheid van nutsbedrijven in portefeuille, die investeren in hernieuwbare energiebronnen, maar intussen nog steeds sterk afhankelijk zijn van fossiele bronnen. NextEra Energy, een toonaangevende bouwer en exploitant van windparken en zonne-energie in de VS, haalt bijvoorbeeld nog steeds een deel van zijn energiemix uit steenkool, olie en gas, en bouwt en exploiteert gaspijpleidingen.

Percentage betrokkenheid fossiele brandstoffen versus Morningstar Global TME

De klimaatbewuste belegger moet er dus rekening mee houden dat er bedrijven met een hoge koolstofintensiteit in portefeuille zitten. Maar hij of zij kan zich ook richten op fondsen die investeren in klimaatoplossingen, zoals de opwekking van schone energie, energie-efficiëntie, groene transporttechnologieën en groen bouwen. Volgens het onderzoek van Morningstar heeft 86% van de fondsen voor klimaatoplossingen en 95% van de fondsen voor schone energie een blootstelling aan deze sectoren die groter is dan de wereldwijde aandelenindex.

Een van de meest prominente aandelen in deze portefeuilles is EDP Renovaveis, een ontwikkelaar van hernieuwbare energie die energiecentrales bouwt, bezit en exploiteert. Dit bedrijf richt zich vrijwel uitsluitend op wind (onshore en offshore) en zonne-energie.

Een lange weg naar netto nul

Het feit dat klimaatfondsen blijven vervuilen is niet verrassend als je bedenkt dat geen van de grote bedrijven in hun portefeuilles een ITR (Implied Temperature Rise) van 1,5° Celsius of minder heeft, wat betekent dat ze niet in lijn zijn met de doelstellingen van het Akkoord van Parijs.

De ITR is een door Morningstar Sustainalytics berekende indicator die, samen met de ‘mate van afstemming’ op het traject van het beperken van de temperatuurstijging tot 1,5°C, de Morningstar Low Carbon transition rating (LCTR) vormt, een rating die beleggers een op wetenschap gebaseerde en toekomstgerichte beoordeling geeft over de afstemming van een bedrijf op het traject naar net zero, ofwel netto-nul CO2-uitstoot in 2050.

Volgens de analyse van Morningstar zitten de grote bedrijven in de koolstofarme strategieën over het algemeen het minst op één lijn met het traject van 1,5°C (in termen van gemiddelde waarden). Maar er zijn uitzonderingen, waaronder Redeia Corporacion, dat het Spaanse elektriciteitsnet bezit en exploiteert.

Alternatieve energie-fondsen lijken meer in lijn te zijn met COP21, vooral dankzij bedrijven als Ørsted, dat solide beheerplannen heeft voor de klimaattransitie, en First Solar, dat een stimuleringsregeling heeft opgezet met betrekking tot de prestaties op het gebied van de reductie van broeikasgassen. transparant over emissiegegevens en is toonaangevend op het gebied van hernieuwbare energiebronnen.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6BCTH5O2DVGYHBA4UDPCFNXA7M.png)