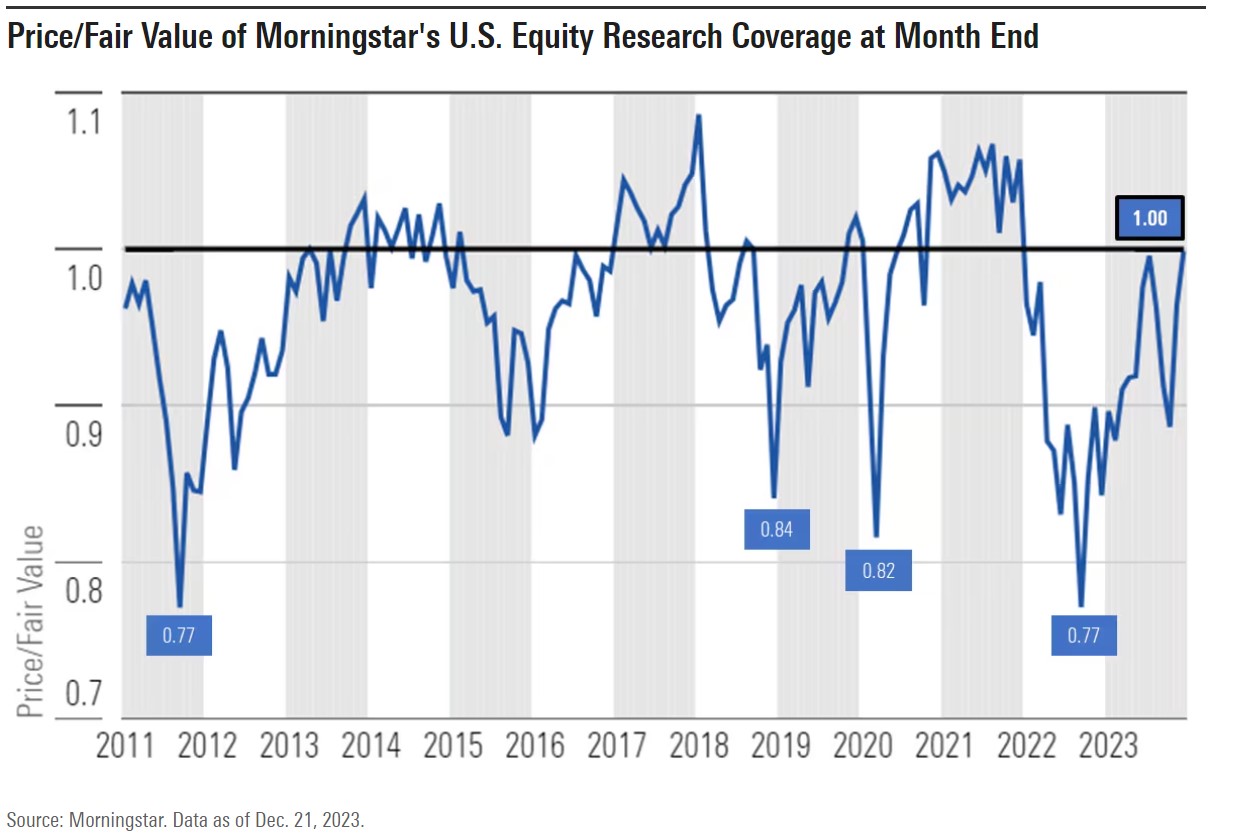

Amerikaanse aandelen gingen in de uitverkoop toen in het najaar de lange rente steeg en de US 10-jaars staatsobligatie de 5% naderde, en ze zakten ver weg tot een fikse onderwaardering. Maar vervolgens kwam de Kerstrally al heel vroeg, want de lange rente daalde in november, waarna de rally na de crisis nog verder werd versterkt.

De markt interpreteerde de woorden van Fed-voorzitter Jerome Powell na de vergadering van december niet alleen als dat de Fed klaar is met het verhogen van de rente, maar ook al overweegt wanneer ze moet beginnen met versoepelen van het monetair beleid.

Wat waarderingen betreft geeft het universum van de ruim 700 aandelen die Morningstar's aandelenanalisten volgen per 21 december 2023 aan dat de Amerikaanse aandelenmarkt noteerde tegen een koers/Fair Value verhouding van 1,00, wat betekent dat de markt gelijk gewaardeerd is aan de schattingen van Morningstar's analisten.

Hoe moeten beleggers positie kiezen in 2024?

Hoe moeten beleggers zich positioneren in 2024, nu de aandelen redelijk gewaardeerd zijn? Na vier jaar van disruptie en ontwrichting door onder meer de covid-pandemie lijkt 2024 het jaar te worden waarin de economie en het individuele consumentengedrag eindelijk zullen normaliseren. Morningstar voorspelt voor de Verenigde Staten dat het tempo van de economische groei zal vertragen en dat aandelen al een flinke rally achter rug hebben en nu hun top lijken te naderen. Tegelijk biedt de Amerikaanse aandelenmarkt nog volop mogelijkheden met ondergewaardeerde segmenten.

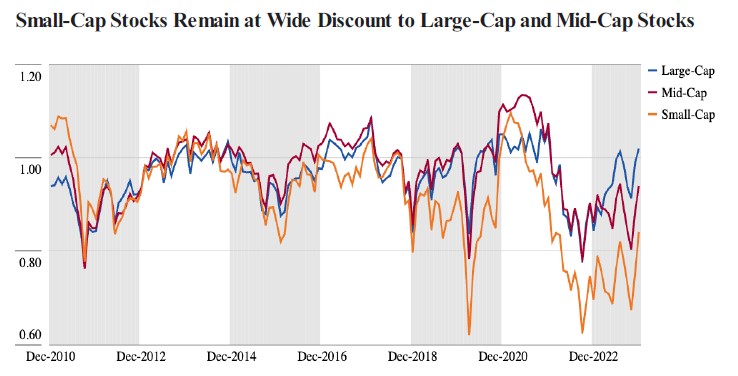

Small-cap aandelen hebben momenteel de aantrekkelijkste korting met 16%, gevolgd door mid-caps met een korting van 6%, terwijl large-caps juist iets overgewaardeerd zijn. Voor lange-termijn beleggers blijven volgens Morningstar's waarderingen waarde-aandelen het aantrekkelijkst, met een korting van 10% ten opzichte van hun reële waarde, terwijl groei-aandelen in feite rondom hun reële waarde noteren.

Na de markt te hebben gedomineerd in de eerste helft van 2023, hebben de ‘Magnificent Seven’, de techreuzen Apple, Amazon, Alphabet, Meta, Microsoft, Nvidia en Tesla pas op de plaats gemnaakt. Alleen Alphabet blijft ondergewaardeerd, terwijl vijf andere nu omstreeks hun reële waarde noteren, en Apple is zelfs overgewaardeerd.

Vooruitkijkend verwachten we dat verdere koerswinsten zullen blijven voortkomen uit een stijging van de rendementen over een breed front op de hele wereldmarkt. In feite zien we deze trend al ontstaan. De winsten spreiden zich steeds verder uit over andere delen van de markt die eerder achterbleven. De Magnificent Seven illustreren die beweging, want per eind juni 2023 waren zij goed voor 75% van het marktrendement, maar per 21 december was dat nog maar 52%.

We blijven de beste kansen zien in de waarde-categorie, die nog steeds de meeste ondergewaardeerde aandelen telt. De volgende test voor de markten zal in februari en maart komen als bedrijven hun jaarcijfers gaan rapporter. Wij zijn niet zo bezorgd over de winstkracht, maar wel over de mogelijkheid dat managment van bedrijven de verwachtingen in de markt actief gaan verlagen, omdat ze een daling van de economische groei vrezen.

Buitenkans small-caps

Kijkend naar de verhouding koers/reële waarde hebben small-cap andelen de grootste kortingen in vergelijking met large-cap en mid-cap aandelen die we sinds 2010 hebben gezien. Small-cap aandelen werden in de beginperiode van de covid-pandemie bovengemiddeld van de hand gedaan, omdat beleggers vreesden dat kleinere bedrijven niet over de middelen zouden beschikken om te overleven.

Afgelopen najaar stonden small-capaandelen extra onder druk, omdat beleggers zich zorgen maakten da small-caps zwaarder getroffen zouden kunnen worden door stijgende rentetarieven, omdat ze doorgaans schulden met een kortere looptijd hebben en mogelijk moeten herfinancieren tegen hoge rentetarieven. Bovendien is de financiering door banken restrictiever geworden, omdat banken minder bereid zijn leningen te verstrekken aan kredieten met een hoger risico.

Volgens ons vormt deze eerdere afwaardering de opmaat een outperformance van small-cap aandelen. Wij denken dat dit in 2024 zal gebeuren, omdat de verstoringen als gevolg van de pandemie en alle daaropvolgende ontwrichtingen die dat veroorzaakte nu achter ons liggen. Hoewel het tempo van de economische groei kan vertragen, verwachten wij dat een meer genormaliseerde economie de eerdere zorgen over de solvabiliteit van kleine bedrijven zou moeten wegnemen. Daarnaast voorspellen wij dat de rentetarieven over de hele curve zullen gaan dalen in 2024 en 2025, waardoor een groot deel van het herfinancieringsrisico wordt beperkt.

Waarde-aandelen

Ook waarde-aandelen lijken goed gepositioneerd om een outperformance te realiseren. Veel groeiaandelen konden aanvankelijk wel profiteren van de pandemie. Toen werknemers bijvoorbeeld overstapten op thuiswerken, hadden ze behoefte aan een breder scala aan technologische hulpmiddelen en producten.

Waarde-aandelen kregen het dubbel voor de kiezen en zagen hun korte termijn resultaten verslechteren, omdat ze onevenredig veel te lijden hadden onder een snelle verandering in het consumentengedrag en de daaropvolgende economische ontwrichtingen, en onder beleggers die de waarderingen voor dit type aandelen flink drukten.

Sectorwaarderingen en vooruitzichten

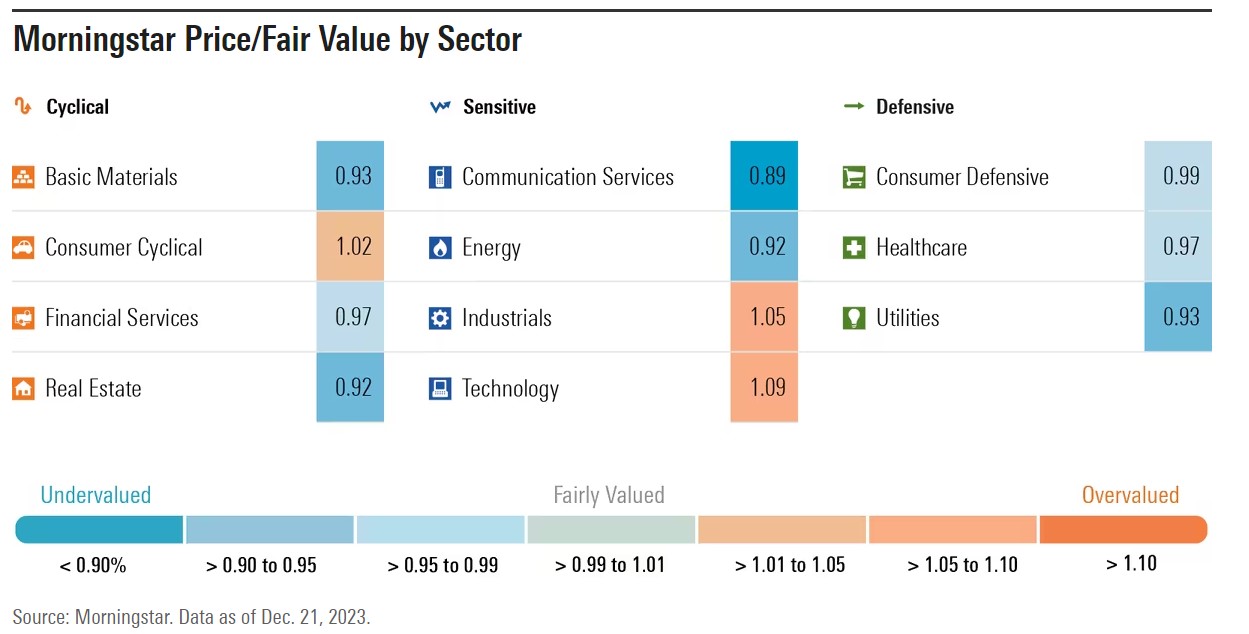

Geen enkele sector was in 2023 zo volatiel als de technologiesector. Technologie begon 2023 als de op twee na meest ondergewaardeerde sector, naar klom richting de reële waarde en ging daar ook nog eens overheen. Vervolgens deed de sector een stap terug, maar herpakte zich weer en is momenteel weer overgewaardeerd.

De cyclische consumentengoederen begonnen 2023 als de op één na meest ondergewaardeerde sector, maar is na een sterke prestatie op de beurs nu zijn reële waarde dicht genaderd. Ten slotte is de sector industriële bedrijven overgewaardeerd geraakt.

Hoewel vastgoed aanzienlijk ondergewaardeerd blijft, na de sterke prestaties in het vierde kwartaal, is de meest ondergewaardeerde sector nu opnieuw communicatie. De sector communicatie begon 2023 als het meest ondergewaardeerde sector, en zelfs na het behalen van rendementen die boven het marktgemiddelde liggen, blijft de sector ondergewaardeerd . En dat isover een breed front, dus niet toe te schrijven aan bepaalden indivduele namen.

De energiesector is het jaar begonnen als de meest overgewaardeerde sector, maar nu is energie een van de meer ondergewaardeerde sectoren geworden na de ondermaatse prestatie omdat de olieprijzen zijn gedaald.

Toen de rente ging stijgen, maakten de nutsbedrijven en tamelijk abrupte koersval mee en daardoor is die sector nu ondergewaardeerd. Grondstoffen blijft volgens Morningstar waarde bieden, omdat bijvoorbeeld de zeepbel in de lithiumprijzen is geknapt zodat die prijzen nu te ver naar beneden zijn doorgeschoten. Ook gouddelvers bieden een aantrekkelijke opwaarts potentieel.