De befaamde Magnificent Seven aandelen zijn allemaal Amerikaanse technologiereuzen, terwijl de Europese variant van dit begrip kleiner zijn wat marktkapitalisatie betreft, maar wel duidelijk veel gediversifieerder, zeer winstgeend en gemiddeld genomen een stuk goedkoper.

We hebben het hier over GRANOLAS, een acroniem dat in 2020 voor het eerst opdook bij zakenbank Goldman Sachs. De letters van GRANOLAS staan voor de volgende aandelen:

• GSK (GSK)

• Roche (ROG)

• AstraZeneca (AZN)

• ASML (ASML)

• Nestle (NESN)

• Novartis (NOVN)

• Novo Nordisk (NOVO B)

• L’Oreal (OR)

• LVMH (MC)

• AstraZeneca (AZN)

• SAP (SAP)

• Sanofi (SAN)

Wat hebben de GRANOLAS met elkaar gemeen?

Deze bedrijven behoren tot de meest waardevolle van Europa, maar hebben daarnaast ook een aantal sterke kenmerken: solide winstgroei; defensief en lage volatiliteit; hoge en stabiele marges; sterke balansen en duurzame dividenden.

In een rapport van 28 april 2020 schreven de strategen van de bank: "In de VS zal technologie waarschijnlijk nog steeds de winnaar op lange termijn zijn. In Europa zal het waarschijnlijk eerder een combinatie zijn van structureel sterke en/of stabiele sectoren: gezondheidszorg, niet-duurzame consumentengoederen en technologie. De grootste aandelen in deze sectoren hebben we de 'GRANOLAS' genoemd: GlaxoSmithKline, Roche, ASML, Nestle, Novartis, Novo Nordisk, L'Oreal, LVMH, AstraZeneca, SAP, Sanofi. Ze doen het misschien niet allemaal goed, maar ze hebben over het algemeen enige groei en/of stabiliteit in de winst en dividendrendement van omstreeks 2-2,5%."

De bank actualiseerde recentelijk haar visie op de GRANOLAS ten opzichte van de Magnificent Seven, een uitdrukking die wordt toegeschreven aan strateeg Michael Hartnett van Bank of America, als verwijzing naar de film uit de jaren 1960 (die overigens weer een remake is van Akira Kurosawa's meesterwerk Seven Samurai, uitgebracht in 1954).

Op basis van hun onderzoek keken we naar de meest waardevolle bedrijven in de Morningstar Europe index en haalden we data over waardering en fundamentals uit andere databases om de onderliggende drijfveren van de outperformance te begrijpen, terugkijkend tot 2021.

Nog geen biljonairs

Ten eerste zijn er (nog) geen biljonairs in de lijst vergeleken met de Amerikaanse tegenhanger die er eind januari al vijf had. Het meest waardevolle bedrijf in Europa is Novo Nordisk, het Deense farmaceutische bedrijf dat met Ozempic, een geneesmiddel tegen zwaarlijvigheid, zijn inkomsten naar nieuwe hoogten heeft gestuwd met een marktwaarde van €400 miljard. De kleinste van de Europese Magnificent Seven is luxebedrijf Hermès International, dat €200 miljard waard is (zie tabel).

Sommige beleggers vragen zich af wanneer we in Europa een bedrijf met een biljoen euro zullen zien. Misschien moeten we gewoon wachten op een nieuwe golf van irrationele uitbundigheid, maar tenzij de 'obesitasbehandeling' net zo spannend wordt als AI, zal dit misschien niet snel gebeuren.

Het tweede grote verschil met het Amerikaanse equivalent is de diversiteit aan sectoren die in de lijst vertegenwoordigd zijn. De lijst neigt naar gezondheidszorg (32%), defensieve consumentengoederen (26%), cyclische consumentengoederen (29%) en technologie (14%).

Terwijl de Amerikaanse versie van de M7 alleen tech heeft, heeft de Europese tegenhanger er maar één - ASML, dat geen software- of internetbedrijf is, maar de wereldwijde leverancier van chipmachinesvoor de wereldwijde halfgeleiderindustrie.

Een kenmerk van de lijst is dat er wereldleiders in hun respectieve vakgebieden op staan: Nestlé voor voeding, LVMH voor luxe, L'Oreal voor cosmetica, Novo Nordisk voor diabetes. Het is ook bevolkt met enkele van de grootste farmaceutische bedrijven ter wereld, met name Roche. De lijst in de tabel bevat ook Novartis, Sanofi, AstraZeneca en GSK die tot de top 10 van grootste farmaceutische bedrijven ter wereld behoren.

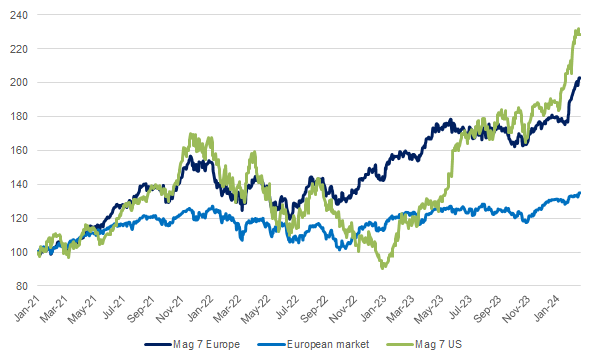

Sinds 2021 is het gemiddelde rendement van de Europese M7-bedrijven zeer solide. Op basis van totaalrendement in euro's zou een gelijkgewogen portefeuille van de bedrijven in waarde zijn verdubbeld, met een cumulatief totaalrendement van 103% per 19 februari, vergeleken met een cumulatief totaalrendement van 128% voor hun Amerikaanse tegenhangers.

Europe and Magnificent 7 Stocks vs the Stoxx 600

Source : Morningstar Direct, Factset : Morningstar Direct, Factset. In euros. Total return. Base 100 = January 1 , 2021

We hebben gekeken naar historisch rendement op eigen vermogen als maatstaf voor winstgevendheid. Deze maatstaf is verre van perfect, in het bijzonder voor bedrijven waar de winstgevendheid wordt gedreven door immateriele activa, zoals merken, patenten of klantenrelaties. Toch geeft dit een idee hoe winstgevend de Magnificent Seven zijn, zowel in Europa als de Verenigde Staten.

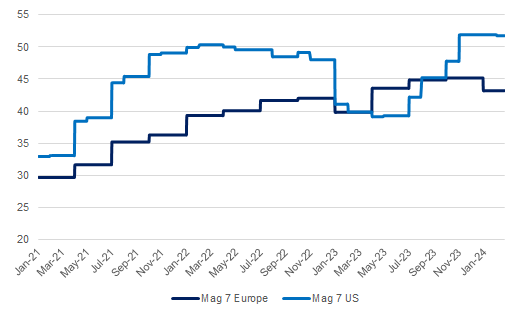

Europe and Magnificent 7 Stocks - Return on Equity

Source : Morningstar Direct, Factset : Morningstar Direct, Factset. In % from Janaury 1, 2021.

Deze grafiek laat verschillende dingen zien. Ten eerste hebben beide groepen hun rendement op eigen vermogen de afgelopen jaren zien verbeteren. Ten tweede zijn de M7 van de VS, ondanks hun grotere volatiliteit, aanzienlijk winstgevender geweest dan hun Europese tegenhangers.

Europese aandelen met korting

Tot slot kunnen we kijken naar waarderingen. De tabel hieronder geeft wat nuttige informatie op basis van eigen Morningstar-maatstaven, die nuttig kan zijn om beleggers te helpen om beleggingsideeën op te doen. We hebben ook gekeken naar meer klassieke waarderingsratio's op basis van consensusgegevens om te beoordelen of de hogere winstgevendheid van de Amerikaanse M7 gerechtvaardigd is en of ze noteren tegen een premie ten opzichte van hun Europese tegenhangers.

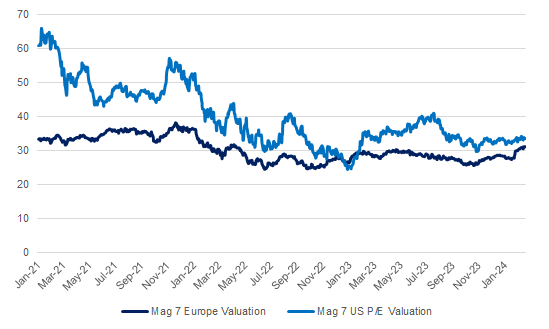

De grafiek hieronder laat zien dat dankzij het stijgende rendement op eigen vermogen de waarderingsratio's de afgelopen jaren zijn gedaald. Maar ondanks deze daling worden beide groepen aandelen verhandeld tegen een aanzienlijke premie ten opzichte van hun respectieve markten.

In Europa wordt de Magnificent Seven subset momenteel verhandeld tegen 31 keer de verwachte winst voor de komende twaalf maanden, op basis van consensusgegevens van Factset, wat een historisch gemiddelde is van 30 keer sinds 2021. Ter vergelijking: de Europese brede markt noteert momenteel tegen 13 tot 14 keer de verwachte winst.

In de VS wordt de M7 momenteel verhandeld tegen 34 keer de winst, vergeleken met een historisch gemiddelde van bijna 40 keer sinds 2021 (ze handelen ook tegen een premie ten opzichte van de Amerikaanse brede markt die tegen ongeveer 20 keer de winst noteert).

De historische premie van de Amerikaanse M7 ten opzichte van hun Europese tegenhangers is logisch gezien hun hogere rendement op eigen vermogen. En de Europese lijst, die even zwaar is gewogen, wordt beïnvloed door de zeer hoge waardering van bepaalde bedrijven, vooral ASML en Hermès International die handelen tegen een koers-winstverhouding van respectievelijk circa 43 en 49 keer.

P/E Ratio of European and Magnificent Seven Stocks

Source : Morningstar Direct, Factset : Morningstar Direct, Factset. In % terms from Janaury 1, 2021.

Over het geheel genomen heeft de Europese versie van M7 zeer solide rendementen opgeleverd voor beleggers, die niet ver af liggen van hun Amerikaanse tegenhangers. De subset is gemiddeld kleiner, maar meer gediversifieerd dan de Amerikaanse tegenhangers. Hun hoge winstgevendheid rechtvaardigt waarderingspremies ten opzichte van de rest van de markt. Maar het feit dat het Amerikaanse cohort nog winstgevender is, verklaart waarom de Europese versie met een korting handelt ten opzichte van zijn Amerikaanse tegenhangers.