Het laatste rapport van Morningstar over nutsbedrijven onthult de ondergewaardeerde aandelen in de sector na een periode van underperformance.

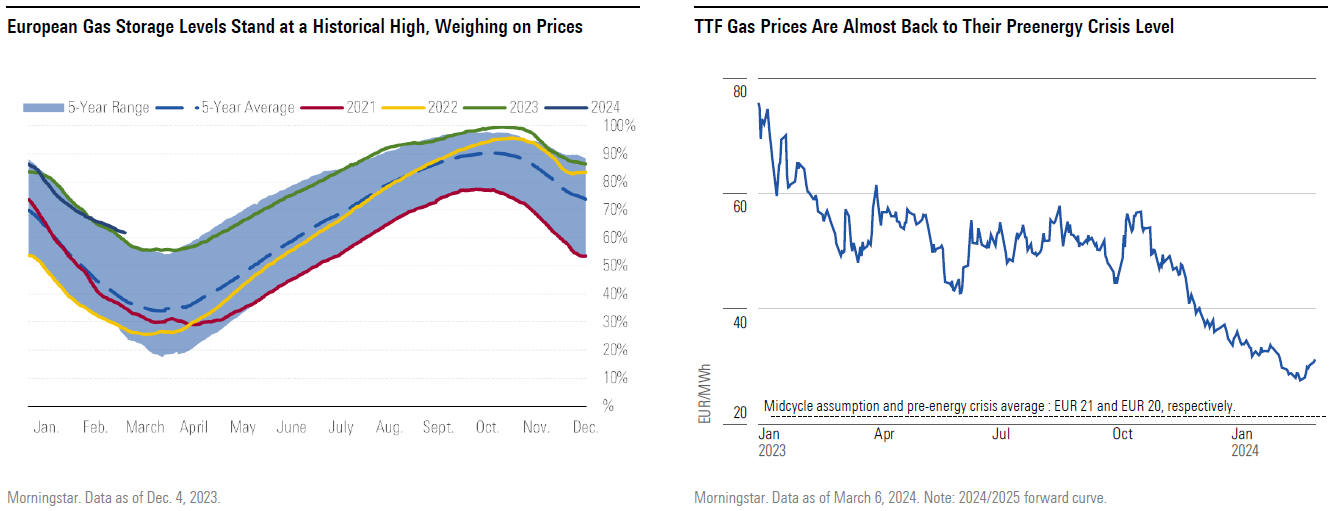

Nu de lente aangebroken is en de zomertijd volgend weekend volgt, kunnen Europese overheden opgelucht ademhalen wat de energievoorziening betreft. De opslagtanks voor gas zijn namelijk nog voor ruim 60% gevuld. Dat is een stuk hoger dan gemiddeld in de afgelopen vijf jaar – dan kom je uit op 34%.

Dat er nog voldoende gas voorradig is, is te danken aan de milde winter in Europa, maar ook aan de vraag naar energie, die structureel lijkt te zijn gedaald. Dat schrijven Morningstar's aandelenanalisten Tancrede Fulop en Ben Slupecki die bij Morningstar de nutssector volgen, in een nieuw sectorrapport dat het eerste kwartaal van dit jaar onder de loep neemt.

Maar wat goed is voor burgers en bedrijven – een lage energierekening – is dat doorgaans niet voor leveranciers van gas en elektriciteit. Want de lage gasprijs (gehalveerd sinds de oorlog in Gaza begin oktober begon) drukt ook de elektriciteitsprijs – tussen die twee bestaat een correlatie.

Goed koopmoment voor nutsaandelen?

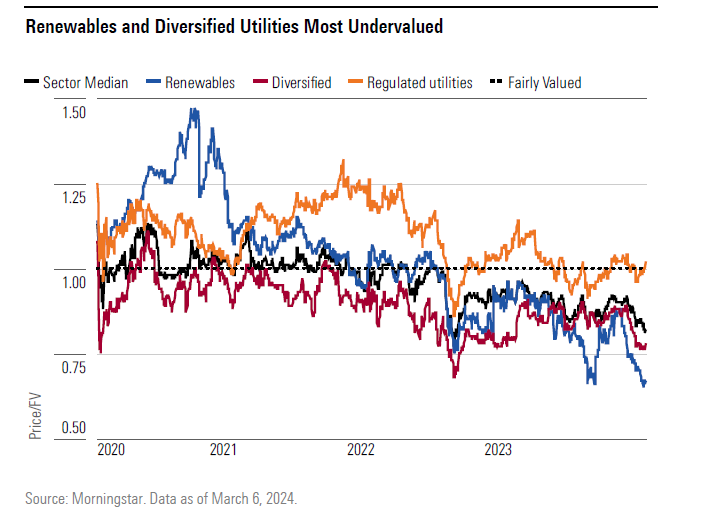

Op de beurs doet de nutssector het in het eerste kwartaal tot dusver nogal beroerd. Door de gedaalde aandelenkoersen is het voor beleggers dus nu wél een goed moment om aandelen van nutsbedrijven in te slaan. Het koersherstel van nutsaandelen, dat in het slotkwartaal van afgelopen jaar was ingezet, is dus de afgelopen maanden weer teniet gedaan.

De mediane (meest voorkomende) verhouding tussen de aandelenkoers en Morningstar's reële waarde (de zogeheten price/Fair Value ratio) is 0,82. Dat was eind vorig jaar nog 0,92, zoals te lezen valt in dit artikel. Dat bedrijven uit de nutssector momenteel zo ondergewaardeerd zijn, komt volgens analisten Fulop en Slupecki doordat beleggers bang zijn dat de energieprijzen zullen blijven dalen, en daarmee ook de resultaten van de energieleveranciers.

Wel is het zo dat de nutssector uit een breed spectrum van bedrijven bestaat met enorm verschillende activiteiten. In hoeverre een aandeel ondergewaardeerd is, varieert dus wel: zo zijn traditionele, van overheidswege gereguleerde partijen, die zich op fossiele brandstoffen concentreren, momenteel meestal redelijk geprijsd op de beurs.

Dat ligt anders bij uitbaters van wind- of zonne-energieparken: die zijn het meest ondergewaardeerd binnen de energiesector. Ook de beurskoers van concerns die zich richten op een gevarieerd energiepalet, ligt op dit moment een stuk onder hun reële waarde (Fair Value), zoals mooi te zien is in onderstaande grafiek:

Orsted-andeel nu ook favoriet bij Morningstar

De vier Europese favorieten van Morningstar-analisten Fulop en Slupecki zijn momenteel RWE, Centrica, SSE en Orsted. De eerste drie waren dat al langer, maar het Deense energieconcern Orsted is een nieuwkomer in hun top-vier, terwijl EDP juist van de favorietenlijst is geschrapt. Orsted werd eind vorig jaar ook al zwaar ondergewaardeerd op de beurs, gelet op zijn reële waarde.

Het aandeel werd hard afgestraft door beleggers, vooral nadat het concern afgelopen najaar bekend maakte dat het twee bouwprojecten voor windmolenparken in de Verenigde Staten stopzet – Ocean Wind 1 en 2 genaamd. Dat leidde tot grote afschrijvingen. De koers kreeg toen een enorme klap te verduren, nadat die de maanden daarvoor ook al gedaald was.

Wat maakt dat Orsted nu een plek heeft bemachtigd op het favorietenlijstje van de Morningstar-analisten? Na het annus horribilis 2023 denken Fulop en Slupecki dat het risico gering is dat het aandeel Orsted nog meer zal dalen. Sinds het dieptepunt begin november, toen de koers terechtkwam op zo’n 254 Deense kronen (omgerekend circa €34) is die intussen alweer behoorlijk gestegen. In maart bewoog de koers tussen de 347 en 388 Deense kronen (circa €46,50 à €52).

Het geeft aan dat beleggers weer meer vertrouwen in het concern hebben gekregen – zo ook analisten Fulop en Slupecki. Zij zien Orsteds toekomst nu positiever in, gezien de afloop van recente veilingen voor windenergieparken in New York en de prijsontwikkelingen rond een veiling in het Verenigd Koninkrijk, die voor dit jaar gepland staat. Wat ook helpt, zijn de maatregelen die Orsteds Raad van Bestuur naar aanleiding van het debacle in de VS genomen heeft om zijn financiën te versterken en te zorgen dat zijn bedrijfsmodel beter bestand is tegen tegenslag.

Orsted heeft succes met farms-down

Die maatregelen maakte het begin februari bekend bij de presentatie van de jaarcijfers. Het bedrijf blijft ernaar streven om wereldwijd marktleider te zijn op het gebied van windenergie op zee en in bepaalde regio’s ook in onshore windenergie. Tegelijkertijd verlaat Orsted de windenergiemarkt in meerdere landen, waaronder Noorwegen en Spanje en slankt het die op andere plekken af – het wil dus scherpere keuzes maken.

Ook blijft Orsted in Europa en de VS inzetten op Power-to-X, ook wel P2X genoemd, ofwel het inzetten van duurzaam opgewekte elektriciteit voor een andere energiedrager, zoals duurzame waterstof. Wat het concern bovendien doet, is gebruikmaken van farms-down, net als bijvoorbeeld de Noorse energieproducent Equinor.

Farms-down is een strategie die erop inzet dat je na de eerste (meest riskante en zeer kapitaalintensieve) ontwikkelingsfase van bijvoorbeeld een windmolenpark je belang doorverkoopt aan een andere speler. Zo verkocht Equinor een paar jaar geleden zijn 50%-belang in twee Amerikaanse windmolenparken op zee aan oliegigant BP.

Bij zo’n deal zijn duurzame energiepioniers als Equinor en Orsted gebaat. Zoals Nathaniel Bullard van Bloomberg het omschreef in een artikel: ‘BP is paying Equinor for the privilege of taking on the earlier stages of developing offshore wind…Equinor’s way to benefit from renewable-energy assets is, essentially, to put in the early work of developing them—and then reap the cash benefits of selling them to others.

RWE: minder gevoelig voor de energieprijs

Favoriet twee, het Duitse RWE, is nog zwaarder ondergewaardeerd dan Orsted, onder andere vanwege de gedaalde energieprijzen. Maar analisten Fulop en Slupecki geloven dat de grote investeringen die RWE (van origine groot in fossiele energie) heeft gedaan in duurzame energie het concern de komende jaren gaan helpen: door die transformatie wordt het minder gevoelig voor (vooral) lage gas- of elektriciteitsprijzen. Inmiddels is RWE na Orsted al de grootste aanbieder van windenergie.

Centrica: minder gevoelig

Favoriet drie, het Britse nutsbedrijf Centrica, presteerde afgelopen jaar volgens Fulop en Slupecki het beste binnen de energiesector als je naar de koersontwikkeling kijkt. Inmiddels scoort het gemiddeld, door de gedaalde energieprijzen. Maar, zo stellen de twee Morningstar-analisten in een recent rapport, omdat Centrica voor 2030 zijn meeste kerncentrales gaat sluiten, zijn waardering en inkomsten op de lange termijn veel minder onderhevig aan verandering.

Wel zou het concern het programma voor de inkoop van eigen aandelen (ter waarde van 1,1 miljard Britse ponden sinds eind 2022) wat hen betreft nog wat kunnen uitbreiden, gezien de grote hoeveelheid cash en oplopende vrije kasstroom.

SSE: onnodig gestraft

Favoriet vier, het Britse SSE (Scottish and Southern Energy), is net als sectorgenoot RWE goed gediversifieerd: het houdt zich bezig met " een aantrekkelijke mix van fossiele en duurzame energie-opwekking" , aldus Fulop en Slupecki. Als het slecht gaat met de windmolenbusiness, peppen de inkomsten van zijn gecombineerde gasturbines de zaak wel weer op.

Volgens de analisten hebben beleggers het bedrijf op de beurs onnodig hard afgestraft toen het begin februari een vertraging bekendmaakte bij het Dogger bank A-project, een windmolenparkproject op zee dat het samen met onder andere Equinor ontwikkelt. Volgens hen heeft dat slechts "marginaal invloed op zijn huidige netto waarde".