De aardgasprijzen in Europa zijn dit voorjaar volatiel geweest door kouder weer en verminderde leveringen uit Noorwegen. Maar op weg naar de zomer bereidt de Europese Unie zich al voor op de volgende winter wat de energievoorziening betreft.

Tot nu toe zijn de vooruitzichten veelbelovend: De Europese gasvoorraden zijn voor 63,2% gevuld (per 5 mei 2024), een hoger niveau dan in 2023 en hoger dan het gemiddelde van de afgelopen vijf jaar (47%). Dit niveau is het op één na hoogste van 2020, toen de ineenstorting van de wereldwijde vraag als gevolg van de covidepandemie de futurescontracten onder de €9 duwde.

En één analist voorspelt dat de Europese gasopslag zelfs 100% capaciteit zou kunnen bereiken tegen het begin van de winter van 2024. Maar er liggen risico's in het verschiet nu de Chinese vraag naar LNG toeneemt en het land met Europa concurreert om gasleveringen.

Op de Nederlandse TTF-markt wordt de aardgasfuture voor de eerste maand verhandeld tegen ongeveer €31 per megawattuur (op 8 mei), hetzelfde niveau als drie jaar geleden en bijna de helft van de €54/MWh die werd bereikt op 8 oktober vorig jaar, de dag na de Hamas-aanval op Israël die een grootschalig militair tegenoffensief uitlokte.

“De aardgasprijzen in Europa kenden in april een behoorlijke volatiliteit”, zegt Warren Patterson, hoofd grondstoffenstrategie bij ING, in een analyse van 7 mei. “Eenmaands futures op TTF stegen van iets meer dan €25/MWh begin april tot bijna €34/MWh halverwege de maand, voordat ze aan het eind van de maand onder de €30/MWh daalden. Begin mei stegen de prijzen echter weer. Verminderde Noorse gasstromen naar Europa en een late koudegolf over een groot deel van het continent deden de vraag naar verwarming in de tweede helft van april toenemen.”

Volgens Patterson zal deze volatiliteit echter van voorbijgaande aard zijn: “Europa zal 100% opslag bereiken voor het begin van het volgende stookseizoen. Dit zou een neerwaartse druk op de prijzen moeten houden en we verwachten dat de TTF gemiddeld €25/MWh zal bedragen voor de rest van het voorwinterseizoen.”

Onderstaande tabel toont de verschillen tussen de Europese landen wat betreft de vullingsgraad van hun gasopslagen:

EU minder afhankelijk van Rusland

Na de Russische inval in Oekraïne slaagde de EU erin alternatieven te vinden voor de invoer van Russisch gas. Na de pijnlijke stijgingen van de energieprijzen in 2022 hebben we een gestage daling gezien, dankzij een combinatie van zacht weer en een dalende vraag. Tegelijkertijd groeit de invoer van LNG (vloeibaar aardgas) en de infrastructuur om deze te ondersteunen snel.

Volgens gegevens van Bruegel, een in Brussel gevestigde politiek-economische denktank, heeft de EU de Russische invoer van fossiele brandstoffen teruggebracht van maximaal 16 miljard dollar per maand begin 2022 tot ongeveer 1 miljard dollar per maand eind 2023.

Hoewel Rusland niet langer de buitengewoon hoge inkomsten uit olie-export heeft die het begin 2022 had, zijn de inkomsten uit export nog steeds vergelijkbaar met die van 2019, voornamelijk omdat het land de olie- en gasexport heeft verlegd naar China, India en Turkije. Om de daling van de Russische invoer te compenseren, heeft Europa de invoer vanuit andere landen verhoogd.

Europa heeft meer LNG nodig

Wereldwijd heeft de vraag naar LNG een recordhoogte bereikt. Terwijl Europa steeds meer LNG importeert, concurreert het ook met China om deze grondstof.

De LNG-invoer van Europa verdubbelde van 20% in 2019 tot 40% in 2023, voornamelijk dankzij een vervijfvoudiging van de invoer uit de VS. De invoer van Russisch LNG nam ook toe, maar in absolute termen vertegenwoordigde deze toename minder dan 10% van de gasdoorvoer door de Nord Stream-pijpleiding toen deze operationeel was.

Volgens Energy Outlook Advisors (EOA) laten scheepvaartdata zien dat de wereldwijde vraag naar LNG in 2023 een recordhoogte bereikt van 401 miljoen ton (mt), tegenover 390 mt in 2022, wat op zich al een recordjaar was. Deze vraag komt ondanks beperkte toevoegingen van nieuwe capaciteit en lagere spotprijzen dan in 2022.

Deze toename van de vraag naar LNG heeft de Europese landen kwetsbaar gemaakt voor marktvolatiliteit, vooral omdat 70% van deze invoer wordt aangekocht op basis van kortetermijncontracten. Vorig jaar zorgde het uitzonderlijk zachte winterweer voor een daling van de vraag naar verwarming in zowel Europa als Azië. Naast het zachte weer heeft ook de economische vertraging in China tussen 2022 en het eerste deel van 2023 de LNG-import in Beijing verminderd, maar dit zou kunnen veranderen.

Chinese economie leeft op

Gedreven door de Chinese vraag bleef Azië de belangrijkste bestemming voor overzeese LNG-ladingen in 2023, met meer dan 258 mt of 64% van de wereldwijde vraag. En volgens de gegevens van EOA heeft China vorig jaar Japan ingehaald als 's werelds grootste LNG-importeur, met een stijging van de import van 13,7%, nadat de Chinese vraag naar gas in 2022 werd beïnvloed door de zwakte van de industrie als gevolg van de coviduele controlemaatregelen en de hoge LNG-spotprijzen door een ongekende Europese vraag.

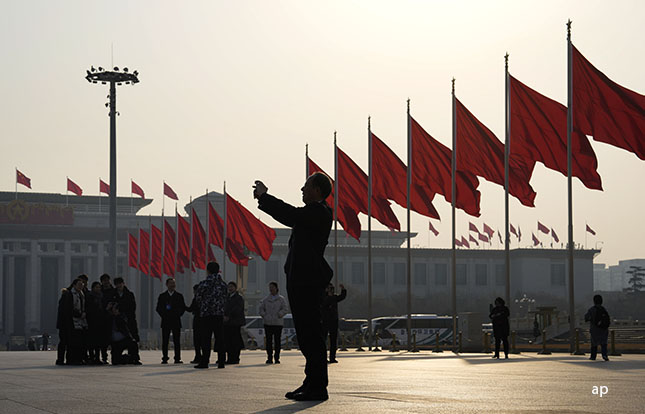

Nu vertoont de Chinese economie echter tekenen van ontwaken: in het eerste kwartaal van 2024 groeide het bbp met 5,3% op jaarbasis, wat boven de marktverwachtingen ligt en zelfs hoger is dan de toch al ambitieuze doelstelling die de regering in Peking zichzelf had gesteld en die een groei van ongeveer +5% voorspelde.

En inderdaad, volgens schattingen van het door de Chinese staat gecontroleerde Economics and Technology Research Institute (ETRI) bereikte de totale Chinese import van aardgas, zowel via pijpleidingen als vloeibaar gemaakt per schip, in het eerste kwartaal een recordhoogte van 33 miljoen ton. Alleen al in maart was er een stijging van 21% op jaarbasis. Tegelijkertijd zal China volgens de ETRI naar verwachting een record van 60 mt per jaar aan nieuwe LNG-ontvangstcapaciteit toevoegen in 2024, waardoor de totale LNG-ontvangstcapaciteit uitkomt op 176 mt per jaar, een stijging van 52% ten opzichte van 2023.

Volgens de Amerikaanse Energy Information Administration (EIA) is “het groeiende LNG-verbruik in Azië een belangrijke onzekerheid met mogelijk grote gevolgen voor de wereldwijde markten”.

“Het gebrek aan langetermijncontracten in Europa vergroot het bevoorradingsrisico tijdens koud weer en prijspieken en kan ook de concurrentie voor LNG op de spotmarkt tussen regio's intensiveren. Niet in de laatste plaats omdat, zoals EIA-analisten aangeven, de wereldwijde LNG-markten de komende jaren een bescheiden toename van het aanbod zullen zien.

Onderstaande tabel laat zien welke exchange traded commodity fondsen (ETC's) blootstelling hebben aan aardgas:

Prijzen blijven volatiel

Er zijn dus veel onbekende factoren. “De gasprijzen in Europa zullen waarschijnlijk enige tijd volatiel blijven omdat de EU voor LNG-leveringen moet concurreren met het meer prijsgevoelige China en in mindere mate India en Thailand”, zegt Stephen Ellis, strateeg bij Morningstar die gespecialiseerd is in energie en nutsbedrijven. “Deze dynamiek zorgt voor een grotere onvoorspelbaarheid van de prijzen, omdat de betrouwbaarheid van LNG-ladingen op de zeer korte termijn niet gegarandeerd is tegen de optimale prijs.”

De markt verwacht momenteel echter geen enorme pieken in de komende maanden. Op de TTF worden aardgasfutures die in december 2024 aflopen, verhandeld tegen €37,5/MWh (ongeveer 20% boven de huidige niveaus), terwijl die voor januari en februari 2025 tegen ongeveer €37,9/MWh worden verhandeld. “Aangezien de opslagfaciliteiten in de EU en de VS erg vol zijn, zullen de gasprijzen waarschijnlijk extreem laag blijven tot in 2024, voordat ze in 2025 herstellen wanneer een hernieuwde vraag naar LNG op gang komt,” voegt Ellis toe.

In deze context zijn de analisten van Morningstar van mening dat de beste kansen liggen bij bedrijven die profiteren van de vraag naar gas tegen gereduceerde prijzen, zoals Kinder Morgan (KMI) en TC Energy (TRP), die zullen profiteren van de toegenomen vraag naar en het aanbod van LNG-grondstoffen.