Na een periode van behoorlijke rendementen en lage volatiliteit hadden duurzame obligatiefondsen het moeilijk in het tijdperk van de hoge rente. Nu centrale banken zoals de ECB de rente beginnen te verlagen, verbeteren de vooruitzichten.

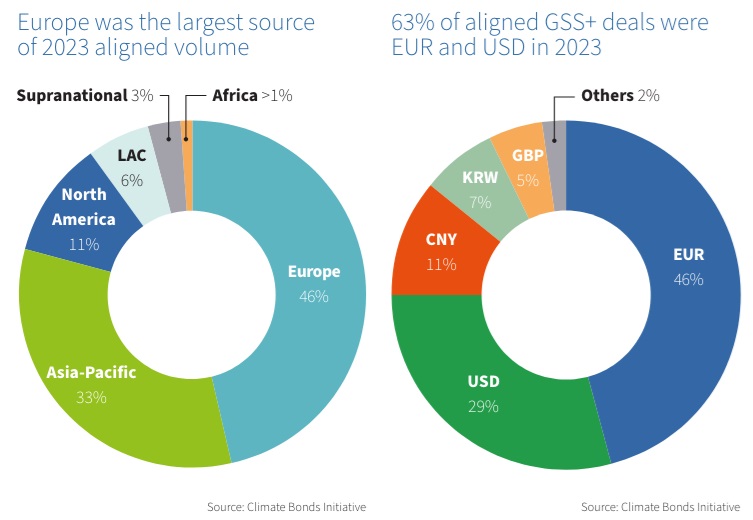

Europa, waar in 2023 bijna de helft van alle wereldwijde groene obligaties werd uitgegeven, staat in het middelpunt van dit herstel - recente gegevens over fondsenstromen laten zien dat beleggers terugkeren naar deze beleggingscategorie.

Mara Dobrescu, hoofd vastrentende analyse bij Morningstar, legt uit dat groene obligaties een bovengemiddelde duration hebben, die de gevoeligheid van een obligatie voor rentewijzigingen weergeeft. Dit kan pijnlijk zijn als de rente sterk stijgt, maar obligaties hebben er baat bij als de rente daalt, zegt ze.

"Beleggers die willen beleggen in groene, sociale en duurzame obligatiefondsen moeten rekening houden met de vooroordelen die deze fondsen in hun portefeuille kunnen introduceren", voegt ze eraan toe.

Wat zijn groene, sociale en duurzaamheidsobligaties?

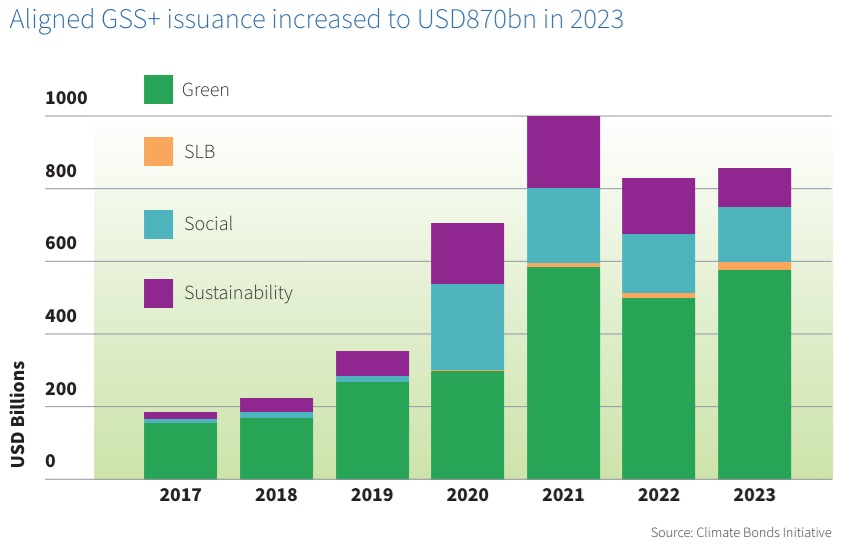

Zoals de grafiek hieronder laat zien, maken groene obligaties nog steeds tweederde van de markt uit. Maar wat zijn dat precies? Ze worden uitgegeven om geld in te zamelen met als enige doel nieuwe of bestaande projecten of activiteiten te financieren die een positieve impact hebben op het milieu. Deze projecten kunnen hernieuwbare energie, energie-efficiëntie, afvalbeheer, duurzaam transport en andere groene initiatieven omvatten.

Er zijn echter ook andere soorten duurzame obligaties: Sociale obligaties, bijvoorbeeld, zijn bedoeld om nieuwe projecten te financieren en bestaande te herfinancieren, met een positieve sociale impact. De projecten zijn meestal gericht op het ondersteunen van lage inkomens, werklozen of anderszins kwetsbare delen van de bevolking.

Ondertussen hebben duurzaamheidsobligaties structurele kenmerken, zoals rentetarieven die gekoppeld zijn aan het behalen van duurzaamheidsdoelen. In tegenstelling tot groene obligaties zijn ze niet gekoppeld aan de realisatie van een enkel specifiek duurzaam project. De opbrengst van de obligatie-uitgifte kan worden gebruikt voor algemene doeleinden, gekoppeld aan een algehele duurzaamheidsstrategie met doelen die van jaar tot jaar kunnen worden gemeten. Deze obligaties zijn de meest 'generalistische' categorie binnen ESG vastrentende waarden in die zin dat ze milieudoelstellingen, sociale doelstellingen of een combinatie van beide kunnen bevatten.

Fondsen en ETF's met duurzame obligaties

Er zijn iets minder dan 300 obligatiefondsen en ETF's in Europa die vallen onder artikel 9 van de SFDR, de verordening van de Europese Unie over duurzame financiering die in maart 2021 van kracht werd. Dit zijn strategieën die zich richten op een 'duidelijke duurzame doelstelling' en informeel 'donkergroene' strategieën worden genoemd.

In de eerste vier maanden van het jaar registreerden deze fondsen een netto-instroom van €4,2 miljard, wat neerkomt op een organische groei van 5,4%, hoger dan de groei van 3,3% van het totale universum van in Europa gevestigde vastrentende fondsen. Eind april bereikten ze een beheerd vermogen van €75 miljard.

De Morningstarnratings geven een nuttige indicatie van hoe deze strategieën in het verleden hebben gepresteerd (de Morningstar Rating, ofwel de sterren) en hoe de fondsanalisten van Morningstar denken dat ze in de toekomst zouden kunnen presteren (Morningstar Medalist Rating) ten opzichte van hun sectorgenoten.

Een ander kenmerk van deze fondsen is hun grotere blootstelling aan de euro. Een belegger die besluit over te stappen van een allocatie in traditionele wereldwijde obligaties naar een allocatie uitsluitend in duurzame obligaties, zou zijn of haar blootstelling aan euro-emissies bijna zien verdrievoudigen tot 61%, ten koste van emissies in Amerikaanse dollars, die zou dalen tot 26%.

De centrale rol van Europa werd vorig jaar opnieuw bevestigd: Europa was de grootste bron van duurzame schuldinstrumenten met een volume van USD 405 miljard, oftewel 46% van het totaal voor 2023. Latijns-Amerika en het Caribisch gebied noteerden een stijging van 49% op jaarbasis. Het anti-ESG-sentiment beïnvloedde daarentegen het volume in de VS, met een daling van 38%.

Op landenniveau staat China volgens de ranglijst over 2023 aan de leiding met USD 83,5 miljard aan uitgegeven groene obligaties, gevolgd door Duitsland met USD 67,5 miljard en de VS met USD 59,9 miljard.

Groene en duurzame obligatiefondsen hebben meestal een hogere allocatie aan bedrijfsobligaties, vooral in de financiële sector, en semi-staatsobligaties, ten koste van traditionele staatsobligaties. "Hierdoor kunnen ze het moeilijker hebben dan conventionele obligatieproducten wanneer de kredietmarkten haperen", waarschuwt fondsanalist Dobrescu.

Groene obligaties van overheden voor hernieuwbare energie en openbaar vervoer

Volgens de analyse van het GSS Bond Report door MainStreet Partners werd in 2023 een wereldwijd record bereikt in de uitgifte van groene staatsobligaties ter waarde van meer dan USD 160 miljardr. "Schoon vervoer is de sector die het meest wordt gefinancierd door overheidsemittenten, tot nu toe goed voor 43% van het cumulatieve volume dat sinds 2012 is uitgegeven - meer dan drie keer zoveel als de categorie die het meest wordt gefinancierd door het resterende deel van de markt, hernieuwbare energie", aldus de studie.

De groene obligatie van 2018 in België financierde deels het spoorwegsysteem, terwijl in Frankrijk de opbrengsten deels werden besteed aan belastingvrijstellingen voor projecten op het gebied van hernieuwbare energie en biodiversiteit. In Azië worden groene obligaties daarentegen vaak gebruikt om duurzame huisvestingsprojecten te financieren, als reactie op de toenemende verstedelijking.

In een oververhitte markt is due diligence essentieel

Gedreven door institutionele beleggers zal de markt voor groene obligaties de komende jaren waarschijnlijk blijven groeien. Beleggers moeten aandacht besteden aan de kwaliteit van elke emissie en op hun hoede zijn voor marketingbeloften.

Selectiviteit en transparantie helpen om ervoor te zorgen dat de meest relevante en impactvolle groene projecten de nodige financiering krijgen. De markt staat nog in de kinderschoenen en wordt geplaagd door greenwashing, dus diepgaand onderzoek naar emittenten is cruciaal voor beleggers.