Het tweede kwartaal van 2024 was wereldwijde aandelenbeleggers goed gezind. Na een sterke jaarstart waarbij de Morningstar Global TME Index een rendement van 10,6 procent noteerde over de eerste drie maanden, werd daar in het tweede kwartaal 3,7 procent aan toegevoegd, waarmee het year-to-date rendement uitkomt op een zeer verdienstelijke 14,7 procent.

Opnieuw was het de Amerikaanse aandelenmarkt die het voortouw nam op het beursplein, waarbij wederom de semiconductor sector de show stal, gedreven door het grote optimisme over de potentie van kunstmatige intelligentie. Ook in 2024 staat er op Nvidia geen maat, ondanks de recente terugval na een haast buitenproportionele koersstijging. Nog altijd resteert er een spectaculair rendement van bijna 160% in euro over het lopende jaar tot eind juni voor het bedrijf dat geleid wordt door CEO en mede-oprichter Jensen Huang. Het beurssucces maakte Nvidia in juni voor even het meest waardevolle beursgenoteerde bedrijf ter wereld.

Opvallend is ook dat de concentratie in rendementen betekent dat bedrijven met de grootste marktkapitalisatie de beursprestaties domineren, waarmee de momentumfactor een bepalende rol heeft gespeeld in de eerste jaarhelft van 2024. Tekenend is hierbij het verschil in rendement tussen een marktkapitalisatiegewogen index en een gelijkgewogen index. Het rendement van de Morningstar Global TME Equal Weight Index blijft over de eerste zes maanden van 2024 steken op een magere 3,7 procent, een underperformance van 11 procentpunt ten opzichte van de marktkapitalisatiegewogen index.

Ook over langere perioden gemeten is de dominantie van large-caps zichtbaar. Over de voortschrijdende driejaars periodes sinds juli 2008 heeft de gelijkgewogen index in slechts 10,8 procent van de gevallen een positief rendement geboekt ten opzichte van de marktkapitalisatiegewogen index. De underperformance van de gelijkgewogen index over de meest recente driejaars periode, van juli 2021 tot en met eind juni 2024, bedroeg 7,8 procent en is tevens ook het grootste negatieve rendementsverschil in de tijdreeks. Het illustreert de grote uitdagingen voor actief beheerde fondsen, die doorgaans minder groot belegd (kunnen) zijn in de mega-caps.

Impact van verkiezingen op beleggerssentiment

Een andere factor die het beleggerssentiment dicteerde was het politieke klimaat en de impact die verkiezingsuitslagen kunnen hebben op lokale aandelenmarkten. In 2024 maakt meer dan de helft van de wereldbevolking de gang naar de stembus, waarbij de verkiezingsuitslag in sommige landen niet alleen een schokgolf in het politieke landschap veroorzaakte.

Zo ging de Mexicaanse aandelenmarkt met meer dan 6 procent onderuit en verloor ook de peso terrein na een verpletterende overwinning van Claudia Sheinbaum. In India werden lokale aandelen eveneens geraakt na de herverkiezing van Narendra Modi, die weliswaar opgaat voor een derde termijn, maar minder sterk in zijn zetel zit dan voorheen na het moeten smeden van een coalitie.

Ook in Europa staan de nodige politieke evenementen op de agenda. Waar de Fransen toeleefden naar een fantastische sportzomer met aanvang van de Tour de France en de Olympische Spelen, zullen ze ook de gang naar de stembus moeten maken. President Macron heeft de Fransen in een onzekere situatie gemanoeuvreerd door op stel en sprong verkiezingen uit te schrijven na de winst van het rechtse Rassemblement National van Marine Le Pen bij de Europese verkiezingen.

In de eerste ronde was die partij de grootste, waarna op 7 juli een tweede stemronde volgde, waarbij juist de linkse partijen als winnaar uit de bus kwamen. Franse aandelen werden in de verkoop gedaan als reactie op de plotselinge onzekerheid die werd veroorzaakt door de onverwachte verkiezingen. Ook in het Verenigd Koninkrijk heeft men zijn stem uitgebracht en zijn de Conservatieven hun machtspositie kwijtgeraakt aan de Labour partij, waarmee er een andere politieke wind zal gaan waaien op het eiland.

Druk op Democraten voor verkiezingen VS

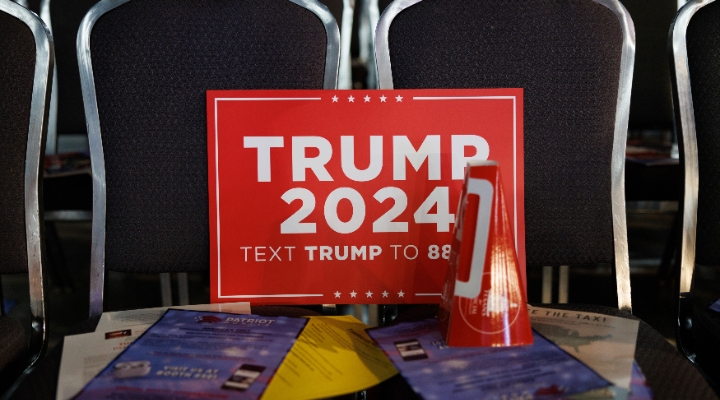

Dan blijft na de vele amuses en het voorgerecht nog het Amerikaanse hoofdgerecht over. De vraag die nu boven de markt hangt is tegen wie Donald Trump het gaat opnemen. Na een verkiezingsdebat tussen oud-president Trump en zittend president Joe Biden heeft de laatstgenoemde de zorgen over zijn gezondheid niet kunnen wegnemen, integendeel.

Het zorgt voor toenemende druk in het kamp van de Democraten over wie de degens moet kruisen met Trump voor de meest invloedrijke politieke baan ter wereld. Ook deze ontwikkelingen zullen door beleggers nauwgezet worden opgevolgd.

Maj Invest op Morningstar's Fund Radar

De strategieën die prominent op Morningstar’s radar verschijnen beschikken naar het kwalitatieve oordeel van de fondsanalisten over een solide beheerteam en een gedegen beleggingsproces, of worden deze kwalificaties toegedicht op basis van een algoritme dat beleggingsfondsen beoordeelt op basis van hetzelfde raamwerk als de fondsanalisten. In deze editie lichten we een fonds dat voldoet aan deze criteria binnen de Morningstar categorie Aandelen Wereldwijd large-cap gemengd.

Het met een Morningstar Medalist Rating van Silver gewaardeerde Maj Invest Global Value Equities zet na een goed 2023 het herstel van het track record voort in de eerste jaarhelft van 2024. De strategie wordt beheerd door een getalenteerd maar compact team van portefeuillebeheerders die een goed gestructureerd en consistent toegepast proces volgen. Hun op hoge convictie gebaseerde benadering is bewonderenswaardig, maar niet zonder risico's. De strategie verdient een pillar rating van Above Average voor zowel People als Process.

Beheerteam niet bang voor contraire keuzes

Doorgewinterde portefeuillebeheerders Kurt Kara en Ulrik Jensen hebben deze strategie sinds de oprichting in 2005 samen beheerd. Het team werd in 2015 versterkt toen Rasmus Quist Pedersen zich aansloot als analist en in 2019 portefeuillebeheerder werd. Het trio werkt samen, maar ook relatief autonoom binnen Maj Invest. Hoewel de middelen beperkt zijn en het potentiële succes van de strategie sterk afhankelijk is van het beheerteam, helpt een uitgebreide kwantitatieve screening de managers op hun aandelenonderzoek te focussen, terwijl het verloop van namen in de portefeuille beperkt is. Het team is niet bang om soms voor contraire ideeën te kiezen, hanteert een langetermijn beleggingshorizon en is standvastig in hun overtuigingen.

Aanpak gericht op kwaliteit tegen redelijke prijs

Ondanks de naam suggestie, volgt de strategie geen zuivere waardebenadering, maar is het eerder gericht op kwaliteitsaandelen tegen een redelijke prijs. Het kwantitatieve model dat ideeën genereert is intern ontwikkeld en doorzoekt het belegbare universum aan de hand van een uitgebreide reeks maatstaven die zich richten op de stabiliteit, winstgevendheid, het rendementspotentieel, de kwaliteit van de balans en de waardering van een bedrijf. Er blijven ruwweg 100 namen over voor verder onderzoek.

Het niveau en de consistentie van het rendement van een bedrijf op geïnvesteerd kapitaal is een belangrijke maatstaf waarmee het trio de kwaliteit van het bedrijf meet, maar ze beoordelen ook de het businessmodel, marktpositie, balanssterkte en kwaliteit van het management. Hoewel de managers streven naar kwaliteit, blijven ze zeer gedisciplineerd wat betreft de prijs die ze bereid zijn te betalen bij het selecteren van de 25-35 aandelen voor hun portefeuille. Hierdoor hebben ze de voorkeur gegeven aan bedrijven waarvan ze dachten dat ze konden herstellen van een tijdelijke terugval, omdat de waarderingen voor aandelen van topkwaliteit en snelgroeiende bedrijven naar hun mening te hoog werden.

Wisselvallige resultaten door waarderingsbewuste aanpak

De waarderingsbewuste aanpak heeft het fonds in de voorbije jaren regelmatig parten gespeeld. Hoewel de resultaten van de strategie hierdoor wisselvallig zijn geweest, is het geruststellend dat aandelenselectie over verschillende perioden positief heeft bijgedragen. In de eerste zes maanden van 2024 werd het rendement gedreven door posities in Softbank, Alphabet, Meta Platforms en Micron Technology.