Vanaf eind oktober 2024 brengen we een wijziging aan in de methodologie voor het toekennen van Morningstar Medalist Ratings aan beleggingsfondsen. Hoewel de prestaties van de Morningstar Medalist Ratings tot nu toe bemoedigend waren, is de wijziging bedoeld om hun voorspellende waarde verder te verbeteren. Dat zou op zijn beurt moeten leiden tot nog betere resultaten voor beleggers die de Medalist Ratings meenemen in hun beleggingsbeslissingen.

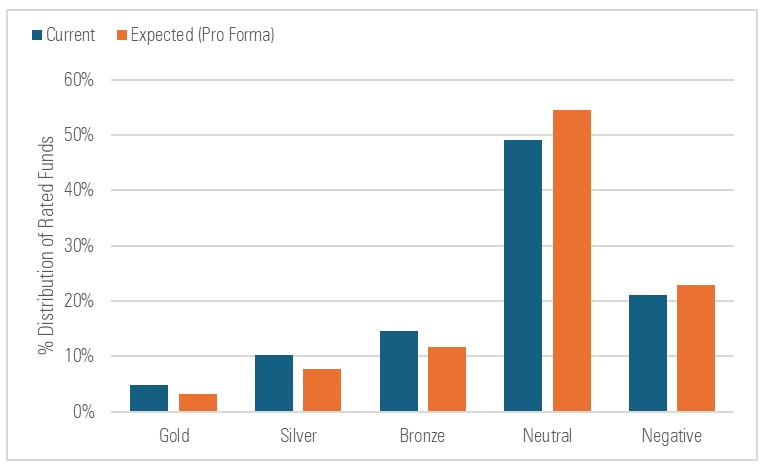

We verwachten dat ongeveer 20% van de beoordeelde fondsen een ratingwijziging zal ondergaan als gevolg van deze methodologische verbetering. Als gevolg daarvan verwachten we dat de verdeling van de Medalist Ratings zal verschuiven, waarbij de Gold, Silver en Bronze ratings naar verwachting ongeveer 23% van de beoordeelde wereldwijde fondsen zullen uitmaken, vergeleken met ongeveer 30% nu.

Procentuele verdeling van de Morningstar Medalist Ratings

Wij verwachten dat de verdeling van de Medalist Ratings onder invloed van de aanpassingen en verbetering van de aanpak zal verschuiven van Gold, Silver en Bronze in de richting Neutral en Negative.

Bron: Morningstar. Data per 31 juli 2024. Includes all rated vehicles globally.

In dit commentaar ga ik in op de wijziging die we aanbrengen in de methodologie van de Morningstar Medalist Rating en de achterliggende redenen. Ik zal ook de verwachte impact van de wijziging per beleggingscategorie samenvatten en de timing van de wijziging toelichten.

Over de Morningstar Medalist Rating

De Morningstar Medalist Rating is een toekomstgericht beoordelingssysteem dat de prestaties van fondsen ten opzichte van een relevante benchmarkindex of peer group wil voorspellen. De rating kent de niveaus van Gold, Silver, Bronze, Neutral en Negative, waarbij de eerste drie duiden op onze overtuiging dat een fonds beter zal presteren en de laatste twee op een gebrek aan overtuiging.

We kennen op twee manieren Morningstar Medalist Ratings toe: door analisten of door algoritmes. Analisten kennen Medalist Ratings toe aan fondsen die zij volgen op basis van de kwalitatieve evaluatie die zij uitvoeren. We maken gebruik van een machine-learning algoritme om Medalist Ratings toe te kennen aan fondsen die niet door analisten worden gevolgd. In totaal kennen we wereldwijd Medalist Ratings toe aan bijna 200.000 beheerde beleggingsvehikels.

Prestaties van de Morningstar Medalist Rating

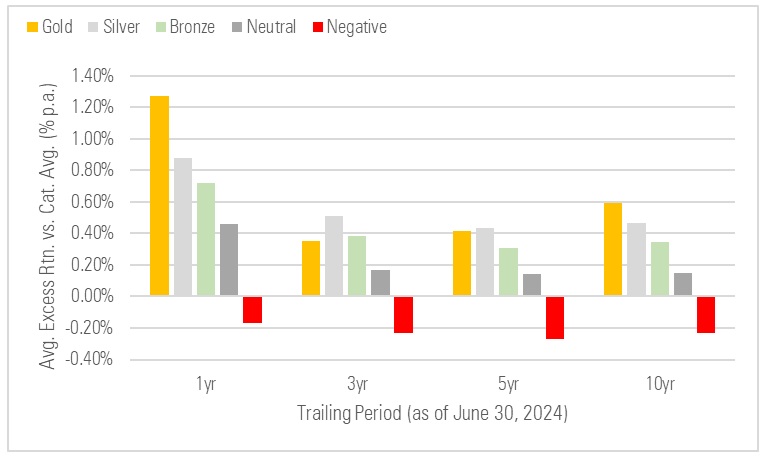

De prestaties van de Morningstar Medalist Rating zijn bemoedigend sinds we deze in 2011 lanceerden. Het is goed gelukt om verschillen in de toekomstige prestaties van fondsen te voorspellen, waarbij fondsen met een hogere rating het gemiddeld beter doen dan fondsen met een lagere rating. Dit blijkt uit het trapsgewijze patroon in elke grafiek hieronder, die de gemiddelde overrendementen van beoordeelde fondsen over verschillende periodes laat zien.

Gemiddeld overrendement (terugkijkend) versus categoriegemiddelde, per Medalist Rating

De Medalist Rating is erin geslaagd fondsen in te delen op basis van toekomstige prestaties, gemeten ten opzichte van de relevante Morningstar Categoriegemiddelden.

Bron: Morningstar. Data per 30 juni 2024. Gemiddeld netto overrendement versus Morningstar Categorie gemiddelde.

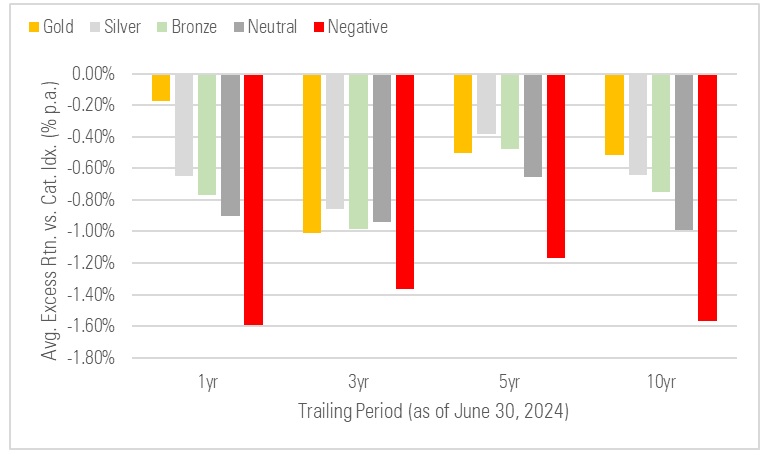

Gemiddeld overrendement (terugkijkend) versus categorie index, per Medalist Rating

De Medalist Rating is erin geslaagd fondsen te sorteren op basis van toekomstige prestaties, waarbij fondsen met een hogere rating het beter deden dan fondsen met een lagere rating. Fondsen met een hoge rating genereerden echter gemiddeld geen hogere gemiddelde overrendementen dan de voor hen relevante indexen.

Bron: Morningstar. Data per 30 juni 2024. Gemiddeld netto overrendement versus Morningstar Categorie index.

Dat gezegd hebbende, hebben fondsen met een hoge rating het gemiddeld niet beter gedaan dan hun benchmarkindexen, zoals blijkt uit de tweede grafiek. Dit verklaart onze motivatie om de Medalist Rating te verbeteren om de kans te vergroten dat de fondsen met de hoogste rating beter presteren dan de voor hen relevante indexen.

Dit verandert er aan de Morningstar Medalist Rating

Om te begrijpen wat we veranderen, is het nuttig om te kijken naar wat we om te beginnen beoordelen. In wezen vergelijken we twee dingen om tot een Medalist Rating te komen: 1) hoeveel waarde een fonds volgens ons kan genereren ten opzichte van zijn index vóór kosten op basis van onze evaluatie van zijn beleggingsverdiensten en 2) de kosten die het fonds in rekening brengt. Het verschil, dat weergeeft hoeveel waarde een fonds volgens ons kan toevoegen na aftrek van kosten, bepaalt de Medalist Rating die we toekennen.

We zijn van plan om het eerste van deze twee elementen te wijzigen - de manier waarop we inschatten hoeveel waarde een fonds kan genereren vóór kosten in vergelijking met zijn benchmark. In het algemeen verlagen we deze schatting en verlagen we daarmee onze prognose van hoeveel waarde een fonds kan leveren na kosten.

We stappen af van een benadering die is gebaseerd op de historische spreiding van de waarde, ofwel alpha, die fondsen van een bepaald type vóór kosten hebben opgeleverd. We vervangen deze benadering door een benadering die beter rekening houdt met de waarschijnlijkheid en omvang van het leveren van positieve waarde vóór kosten.

In veel gevallen zal dit onze schattingen van hoeveel waarde fondsen kunnen genereren vóór kosten verlagen, omdat de op spreiding gebaseerde schattingen die we tot nu toe hebben gebruikt (die we het “semi-interkwartiel bereik” noemen) hoger zijn dan de verwachte schattingen van de waarde vóór kosten die we in de toekomst zullen gebruiken.

Waarom deze verandering?

Hoewel dispersie zich onderscheidt door eenvoud en nuttige informatie kan geven over het bereik van uitkomsten vóór kosten, kan het nadelen hebben wanneer de verdeling van alpha's negatief is. Met name in gevallen waar er een grote spreiding is van alpha's vóór kosrtn, maar de mediaan van de alpha's lager is dan nul, kan een op spreiding gebaseerde meting ertoe leiden dat men overschat hoeveel potentiële waarde een fonds naar verwachting zal genereren vóór kosten.

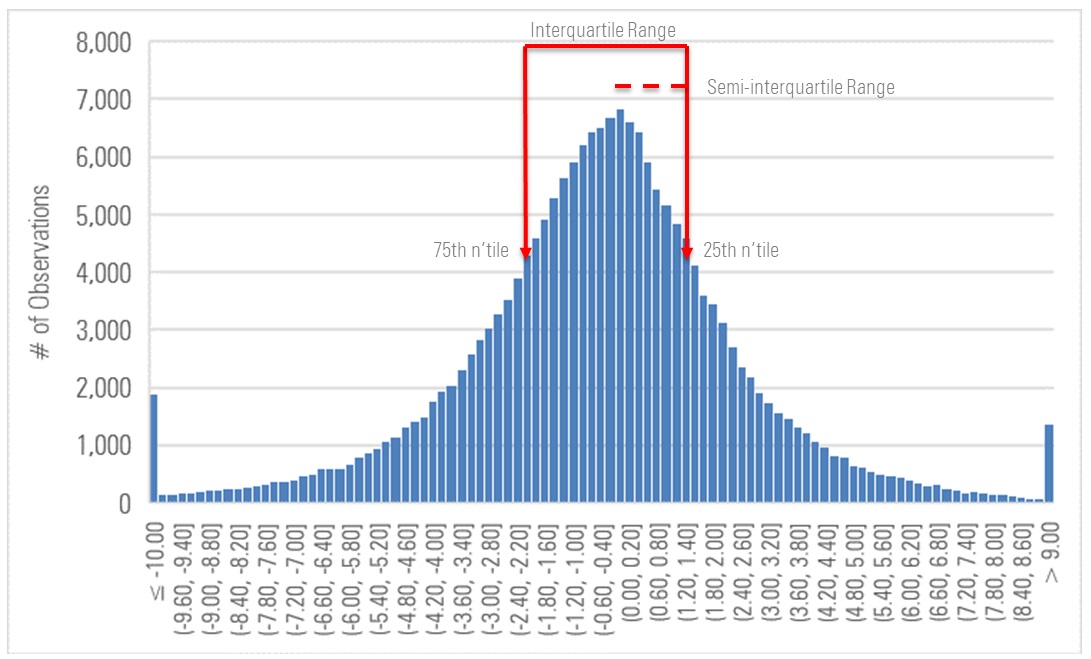

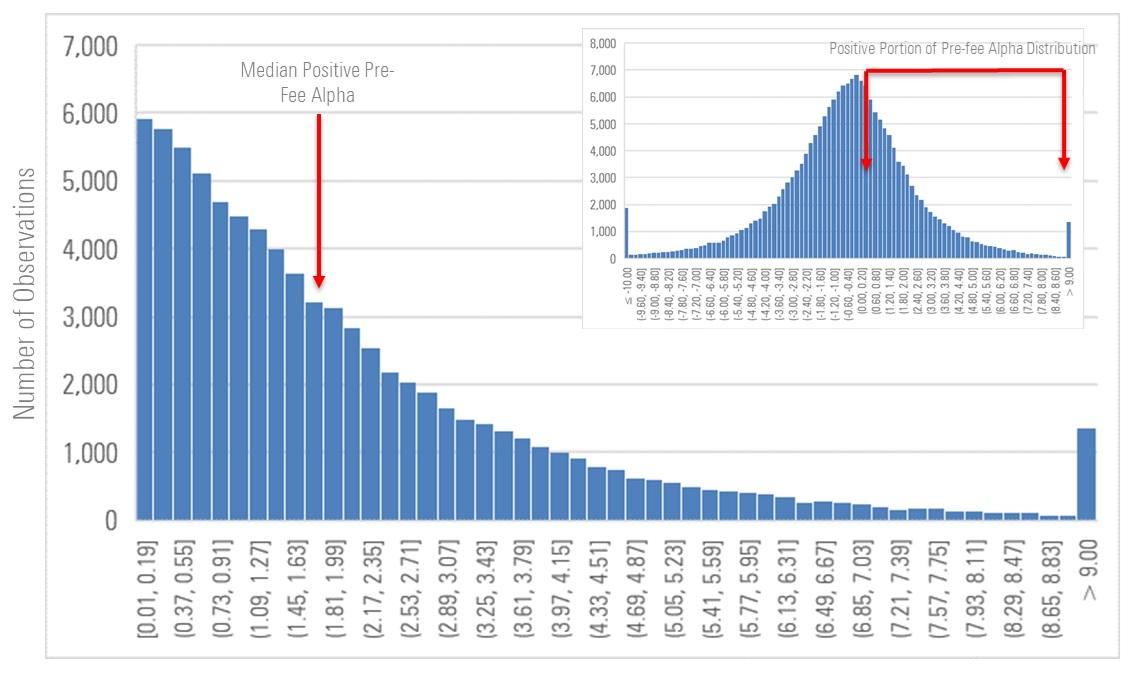

We illustreren deze benadering in de onderstaande grafiek, die de voortschrijdende 36-maands alpha's weergeeft van alle fondsen die sinds 2002 zijn ingedeeld in wereldwijde large-blend categorieën (waaronder de Amerikaanse large-blend Morningstar Category en soortgelijke categorieën voor fondsen die elders in de wereld zijn gevestigd). De stippellijn vertegenwoordigt het semi-interkwartiel bereik.

Historische distributie van alpha's bij Large-Blend fondsen vóór kosten

De verdeling van alpha's vóór kosten wordt getoond, samen met het 25e en 75e percentiel in de verdeling en de helft van de afstand daartussen (het “semi-interkwartiel bereik”).

Bron: Morningstar. Data per 30 juni 2024. De oudste fondsklasse van alle fondsen die zijn toegewezen aan de Amerikaanse large-blend Morningstar Categorie en andere vergelijkbare categorieën in andere landen; voortschrijdend 36-maands alpha-voor-kosten ten opzichte van de Russell 1000 Index van 1 januari 2000 tot 30 juni 2024.

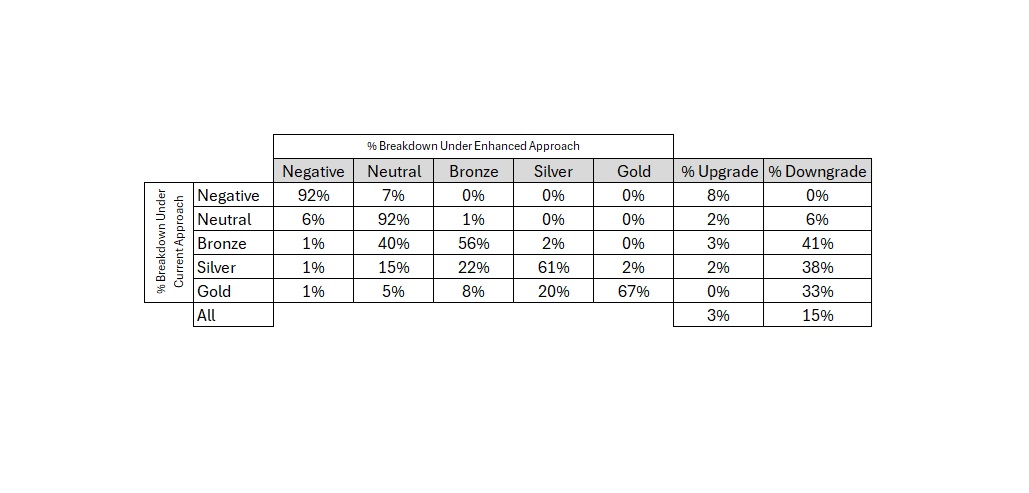

De benadering die we kiezen, houdt rekening met het percentage positieve resultaten en vervolgens, onder die positieve resultaten, de mediaan van de alpha's vóór kosten die fondsen konden genereren. Volgens de verbeterde benadering vermenigvuldigen we dit percentage met de mediaan van de positieve alpha vóór kosten om te komen tot onze schatting van hoeveel potentiële waarde een fonds naar verwachting kan leveren vóór kosten.

We illustreren die benadering hieronder, opnieuw met de verdeling van de alpha's vóór kosten die door fondsen met een grote mix worden gegenereerd als voorbeeld. We hebben het positieve deel van de verdeling en de mediaan van de alpha's vóór kosten in dat deel van de verdeling vergroot.

Een close-up van het positieve gebied van alpha distributie vóór kosten voor Large-Blend fondsen

Deze grafiek tootn het positieve gebied van de alpha distributie vóór kosten, met de mediaan van positieve alpha vóór kosten.

Bron: Morningstar. Data per 30 juni 2024. De oudste fondsklasse van alle fondsen die zijn toegewezen aan de Amerikaanse large-blend Morningstar Categorie en andere vergelijkbare categorieën in andere landen; voortschrijdend alpha-voor-kosten over 36 maanden ten opzichte van de Russell 1000 Index van 1 januari 2000 tot 30 juni 2024.

Verwachte impact van de verandering

We verwachten dat 18% van de beoordeelde fondsen wereldwijd een ratingwijziging zal ondergaan als gevolg van deze methodologieaanpassing. We verwachten bijvoorbeeld dat ongeveer 40% van de fondsen die momenteel wereldwijd een Bronze rating hebben, een Neutral rating zullen krijgen nadat we de wijziging hebben doorgevoerd.

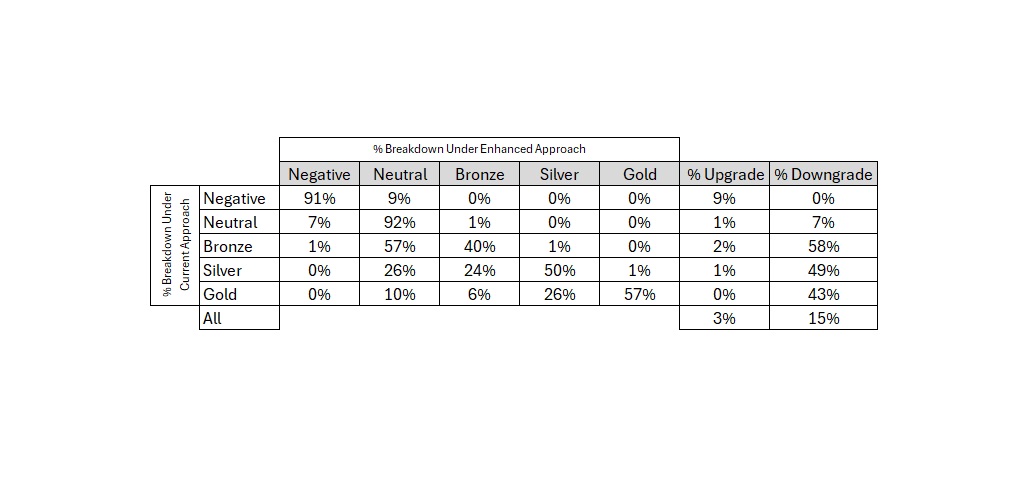

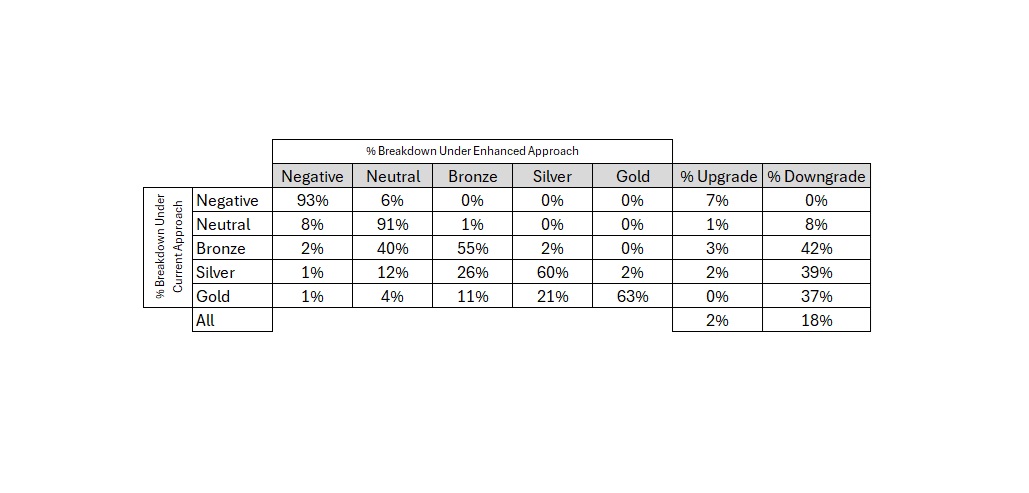

Veranderingsmatrix, alle fondsen wereldwijd

In totaal verwachten we dat de rating van 18% van de beoordeelde fondsen zal veranderen, waarbij de meeste veranderingen neerwaarts zullen zijn. We verwachten dat fondsen met een Gold, Silver en Bronze rating meer wijzigingen zullen zien dan fondsen met een Neutral of Negative rating. De meeste ratingwijzigingen zullen verschillen van één trede zijn.

Bron: Morningstar. Data per 31 juli 2024. Omvat alle beoordeelde fondsen wereldwijd.

In de volgende tabellen delen we de pro forma impact van de wijzigingen per beleggingscategorie.

Veranderingsmatrix, allocatiefondsen

We verwachten dat de rating van ongeveer 18% van de allocatiefondsen zal veranderen. We verwachten dat bijna 60% van de allocatiefondsen met een Bronze rating een downgrade zal krijgen.

Bron: Morningstar. Data per 31 juli 2024. Omvat alle fondsen met een rating wereldwijd.

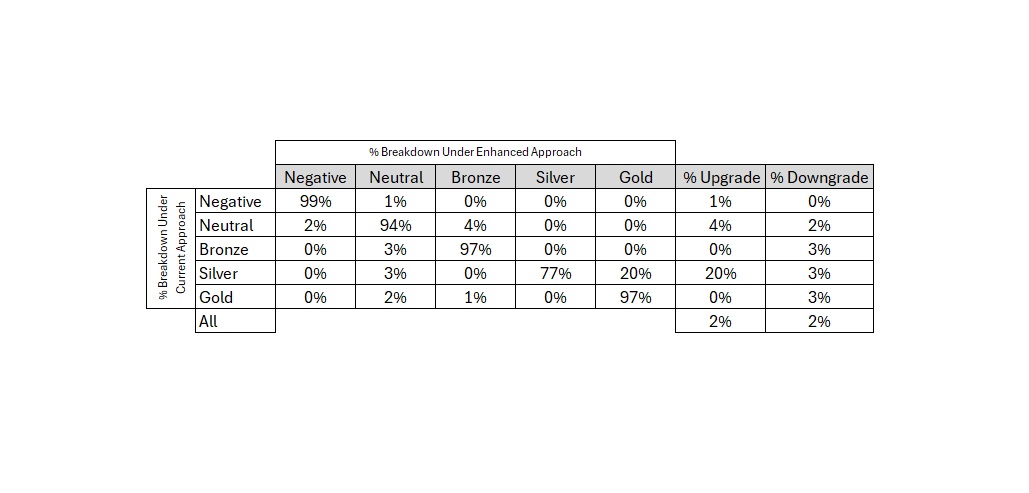

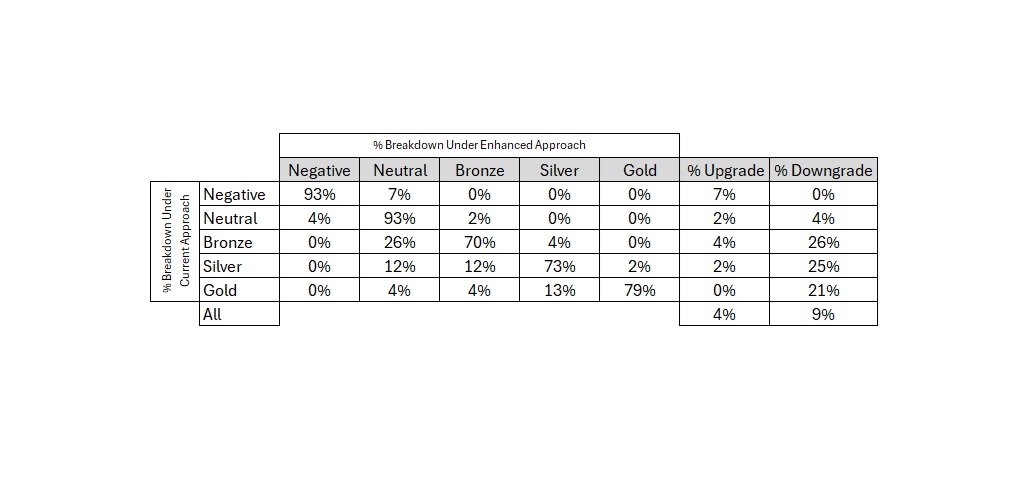

Veranderingsmatrix, alternatieve fondsen

We verwachten dat de rating van alternatieve fondsen minder zal veranderen dan die van andere soorten fondsen. Dit komt doordat we het alpha-potentieel vóór kosten voor alternatieve fondsen anders inschatten dan voor andere soorten fondsen.

Bron: Morningstar. Data per 31 juli 2024. Omvat alle beoordeelde fondsen wereldwijd. Alternatieve fondsen zullen minder ratingwijzigingen ondergaan dan fondsen in andere beleggingscategorieën, omdat we geen alpha-potentieel hanteren bij het toekennen van Medalist-ratings aan alternatieve fondsen.

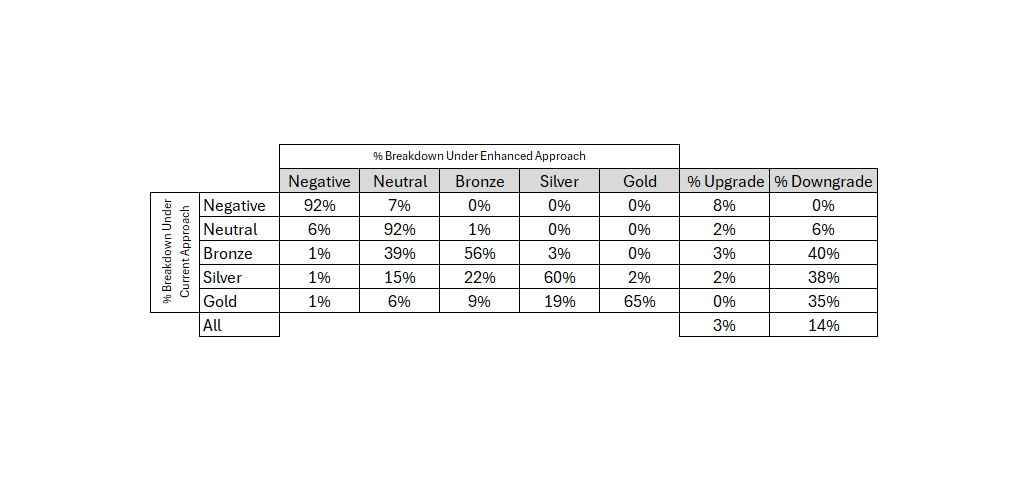

Wijzigingsmatrix aandelenfondsen

We verwachten dat ongeveer 20% van de aandelenfondsen een ratingwijziging zal ondergaan, meestal downgrades. We verwachten dat het wijzigingspercentage hoger zal zijn bij Gold, Silver en Bronzen aandelenfondsen dan bij Neutral of Negative fondsen.

Bron: Morningstar. Data per 31 juli 2024. Omvat alle beoordeelde fondsen wereldwijd.

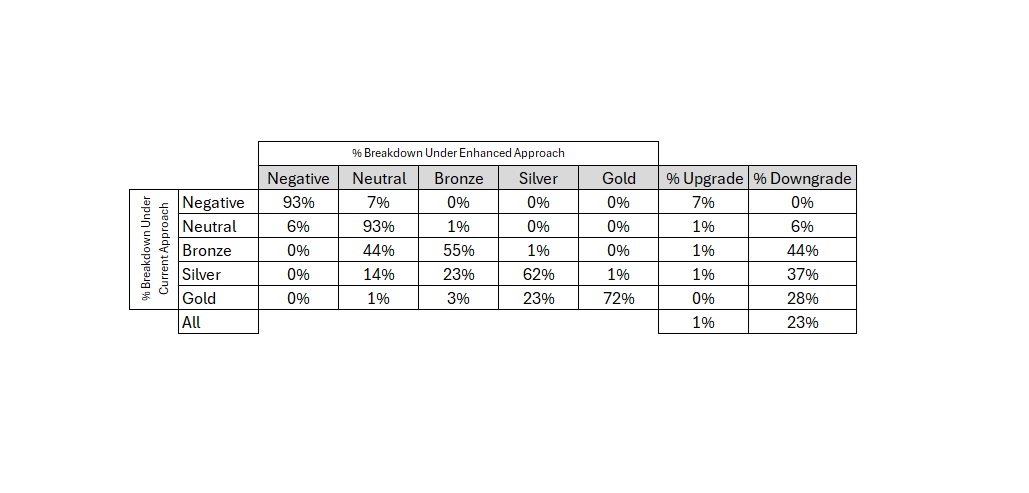

Veranderingsmatrix, vastrentende fondsen

We verwachten dat ongeveer 13% van de vastrentende fondsen een ratingwijziging zal ondergaan, waarvan de meeste een downgrade zullen krijgen. We verwachten dat ongeveer een kwart van de vastrentende fondsen met een Bronze rating een downgrade krijgt.

Bron: Morningstar. Data per 31 juli 2024. Omvat alle beoordeelde fondsen wereldwijd.

We verwachten dat allocatie- en aandelenfondsen meer ratingwijzigingen zullen ondergaan dan vastrentende fondsen. Dit weerspiegelt het feit dat er doorgaans een grotere spreiding is van alpha's vóór kosten onder meer volatiele strategieën. De overgang van een op spreiding gebaseerde meting van alfapotentieel naar een benadering die rekening houdt met de waarschijnlijkheid en omvang van positieve alpha's vóór kosten zal dus naar verwachting een grotere impact hebben op allocatie- en aandelenfondsen dan op vastrentende fondsen.

Veranderingsmatrix, door analisten toegekende ratings

We verwachten dat ongeveer 24% van de fondsen waaraan een analist een Medalist Rating heeft toegekend, een ratingwijziging zal ondergaan onder de verbeterde benadering. Bijna al deze wijzigingen zullen neerwaarts zijn.

Bron: Morningstar. Data per 31 juli 2024. Omvat alle beoordeelde fondsen wereldwijd.

Veranderingsmatrix, door algoritme toegekende ratings

We verwachten dat ongeveer 17% van de Medalist ratings die door algoritmes zijn toegekend een ratingwijziging zullen ondergaan in het kader van de verbeterde benadering, meestal verlagingen.

Bron: Morningstar. Data per 31 juli 2024. Omvat alle beoordeelde fondsen wereldwijd.

De hogere mate van verandering onder de door analisten toegekende Medalist Ratings wordt grotendeels verklaard door de verdeling van de ratings. Fondsen met een Gold, Silver en Bronze rating hebben namelijk een groter aandeel in de Medalist Ratings die zijn toegekend door analisten dan in de Medalist Ratings die zijn toegekend door algoritmes, en we verwachten dat deze fondsen met een hogere rating meer wijzigingen zullen zien dan fondsen met een lagere rating. Daarom verwachten we een hogere mate van verandering bij fondsen met een rating van analisten dan bij fondsen met een rating van een algoritme.

Timing van de verandering

We verwachten dat de wijziging van de Medalist Rating van kracht wordt op 29 oktober 2024. De exacte timing van wanneer de wijziging zal worden weerspiegeld in de Medalist Ratings zal variëren afhankelijk van de manier waarop de rating wordt toegekend, zoals hieronder verder wordt uitgelegd.

Medalist Ratings niet toegekend door analisten

We verwachten dat de wijziging zal worden verwerkt in de Medalist Ratings van alle fondsen die niet door een analist worden beoordeeld op 29 oktober 2024. Deze ratings worden maandelijks bijgewerkt en daarom verwachten we dat de wijziging deel zal uitmaken van het maandelijkse productieproces dat voor die dag is gepland.

Medalist Ratings toegekend door analisten

We verwachten dat de wijziging in de Medalist Rating geleidelijk zal worden doorgevoerd in de fondsen die door analisten worden gedekt. Om de wijziging door te voeren in een fonds van een analist, moet de analist de rating van dat fonds bijwerken. Analisten werken deze ratings ongeveer elke 14 maanden bij als onderdeel van hun reguliere rapportageschema. Daarom verwachten we dat het ongeveer een jaar zal duren voordat de wijziging in de Medalist Rating volledig is verwerkt in de ratings van de fondsen die door analisten worden gevolgd.