Miljarden dollars wisselen van eigenaar bij het sluiten van de markt op vrijdag 20 september als S&P de manier verandert waarop het de wettelijke concentratielimieten voor zijn 11 Select Sector indexen omzeilt.

De verandering zal waarschijnlijk het grootste effect hebben op de $68 miljard aan beheerd vermogen omvattende The Technology Select Sector SPDR ETF (XLK) en zijn grootste holdings: Microsoft (MSFT), Nvidia (NVDA) en Apple (AAPL). Dit is wat je moet weten.

Tot en met augustus waren Microsoft, Nvidia en Apple de motor achter The Technology Select Sector SPDR ETF. Samen vormen deze drie aandelen gemiddeld 48% van het exchange-traded fund, maar ze droegen voor twee derde (11%) bij aan het 16% year-to-date rendement van de ETF.

Enorme invloed van Magnificent Seven op indexfondsen

Naarmate deze aandelen groter worden, neemt ook hun gewicht in The Technology Select Sector SPDR ETF en andere indexfondsen toe. De groei van de “Magnificent Seven” was de aanleiding voor een groot aantal gewichtslimieten voor indexfondsen om overconcentratie van indexfondsen te voorkomen. Nasdaq voerde in 2023 een speciale herbalancering uit van zijn vlaggenschip, de Nasdaq 100-index, om overconcentratie aan te pakken. Nu is het de beurt aan S&P.

Het gaat om de kwalificatie als gereguleerde investeringsmaatschappij. RIC's kunnen winsten doorgeven aan aandeelhouders. Als je je niet kwalificeert als een RIC, betekent dit dat je wordt belast als een normale onderneming - waarbij zowel het fonds als de aandeelhouders worden belast op vermogenswinst en inkomen. Beleggers zouden terecht boos zijn als hun ETF zich niet kwalificeerde. De vereisten voor RIC's zijn eenvoudig (hoewel ze wat mentale gymnastiek vereisen):

1. Niet meer dan 25% van de activa mag worden belegd in een enkele emittent.

2. De som van de gewichten van alle emittenten die meer dan 5% van het fonds vertegenwoordigen, mag niet meer zijn dan 50% van de activa van het fonds.

Indexaanbieders bouwen deze limieten in hun indexen om te voorkomen dat ze de IRS overtreden.

S&P Select Sector indexen hebben een paar beveiligingen ingebouwd. Ten eerste beperken ze het gewicht van individuele namen tot 23% van de activa. Ten tweede mag slechts 50% worden toegewezen aan bedrijven met een gewicht van meer dan 4,8%. Voor indexen die die limiet overschrijden, heeft S&P eerder het gewicht van het “kleinste bedrijf met een gewicht van meer dan 4,8%” verlaagd totdat de concentratie onder die namen weer onder de 50% was. Dat zorgde ook voor een buffer voordat het afgetopte aandeel de 5% zou doorbreken en de RIC-regels in werking zouden treden.

S&P's Technology Select Sector Index test deze grenzen. De recente outperformance van Microsoft, Nvidia en Apple heeft alle drie individueel meer dan 5% en gezamenlijk meer dan 50% van de portefeuille gebracht, waardoor de beperkingen van de index de kleinste van de drie naar een onverwacht laag gewicht hebben geduwd. Dit zijn de top drie holdings van The Technology Select Sector SPDR ETF XLK vanaf vrijdag 13 september (de indexreferentiedatum):

• Microsoft MSFT (21,95% weging in The Technology Select Sector SPDR ETF)

• Nvidia NVDA (20,09%)

• Apple AAPL (4,86%)

Ondanks ongeveer gelijkwaardige marktkapitalisaties bij de laatste herbalancering van de index (juni), werd het gewicht van Apple verlaagd om te voldoen aan de diversificatieregel en verving het Nvidia als het op twee na grootste aandeel in de index en de wereld. Hier zijn de top drie holdings van The Technology Select Sector SPDR ETF vanaf vrijdag 14 juni (de peildatum voor de herbalancering van juni):

• Microsoft MSFT (22,13%)

• Apple AAPL (21,94%)

• Nvidia NVDA (6,02%)

Bij de herbalancering in juni werd The Technology Select Sector SPDR ETF gedwongen om ongeveer $10 miljard aan aandelen Apple te verkopen en bijna evenveel van Nvidia te kopen nadat de marktkapitalisatie van eerstgenoemde werd verdrongen door de laatstgenoemde.

Beleggers in indexfondsen werden steeds sceptischer over het wegingsschema van de sectorindex toen Apple kort na de herbalancering de tweede plaats heroverde, wat de weg vrijmaakte voor nog een massale herbalancering om aan de indexregels te voldoen. Een maandenlange raadpleging van marktdeelnemers leidde tot de uiteindelijke opschudding van S&P's Select Sector indexen en, als gevolg daarvan, van State Street's reeks Select Sector SPDR ETF's.

De regelwijziging, die op maandag 23 september in de portefeuilles wordt doorgevoerd, houdt dezelfde diversificatievereiste in stand: “de som van de bedrijven met meer dan 4,8% mag niet meer zijn dan 50% van het totale indexgewicht.” De verandering zit in de manier waarop die vereiste wordt geïmplementeerd. In plaats van alleen het gewicht van de kleinste grote holding te schrappen, zullen de gewichten van alle aandelen boven die drempel van 4,8% worden verlaagd in verhouding tot hun marktkapitalisatie.

De Technology Select Sector Index en fondsen die deze index volgen, zullen de grootste gevolgen van deze verandering ondervinden.

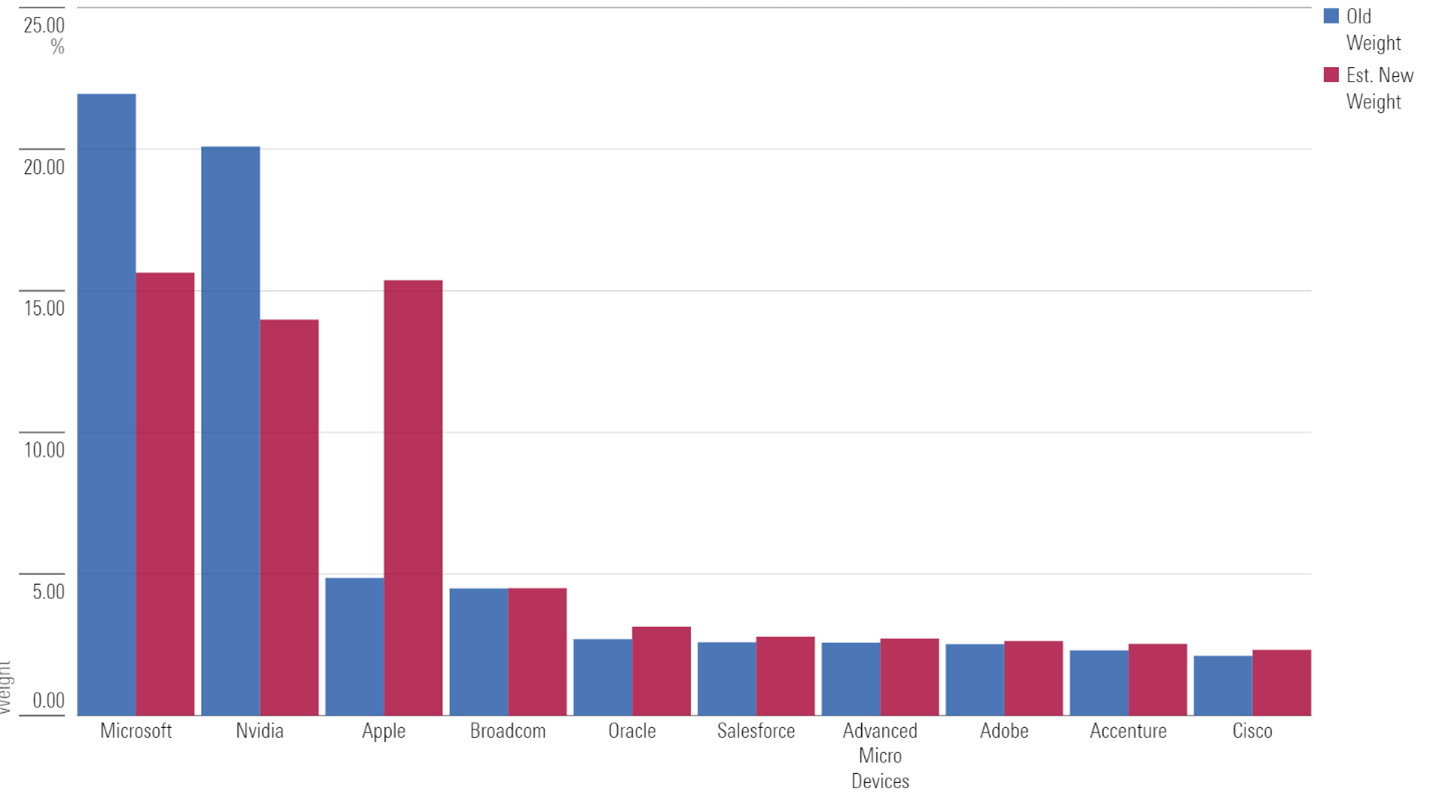

Effecten op de portefeuille

Fondsen die S&P Select Sector indexen volgen claimen $300 miljard aan activa, waarvan The Technology Select Sector SPDR ETF de grootste is. De ETF stelt zijn wegingen opnieuw in naast de index bij het sluiten van de markt op 20 september. Hieronder is te zien dat The Technology Select Sector SPDR ETF zijn belang in Apple zal vergroten en zijn belang in Microsoft en Nvidia zal verkleinen. De nettoveranderingen bij de top drie zullen worden verdeeld over de rest van de portefeuille, die een lichte impuls zou moeten krijgen.

Microsoft and Nvidia Down, Apple and the Rest Up in The Technology Select Sector SPDR ETF's Next Rebalance

Bron: Morningstar Direct. Berekeningen auteur. Oud gewicht per 13 september 2024. Nieuw gewicht per 20 september 2024 (geschat verwacht gewicht).

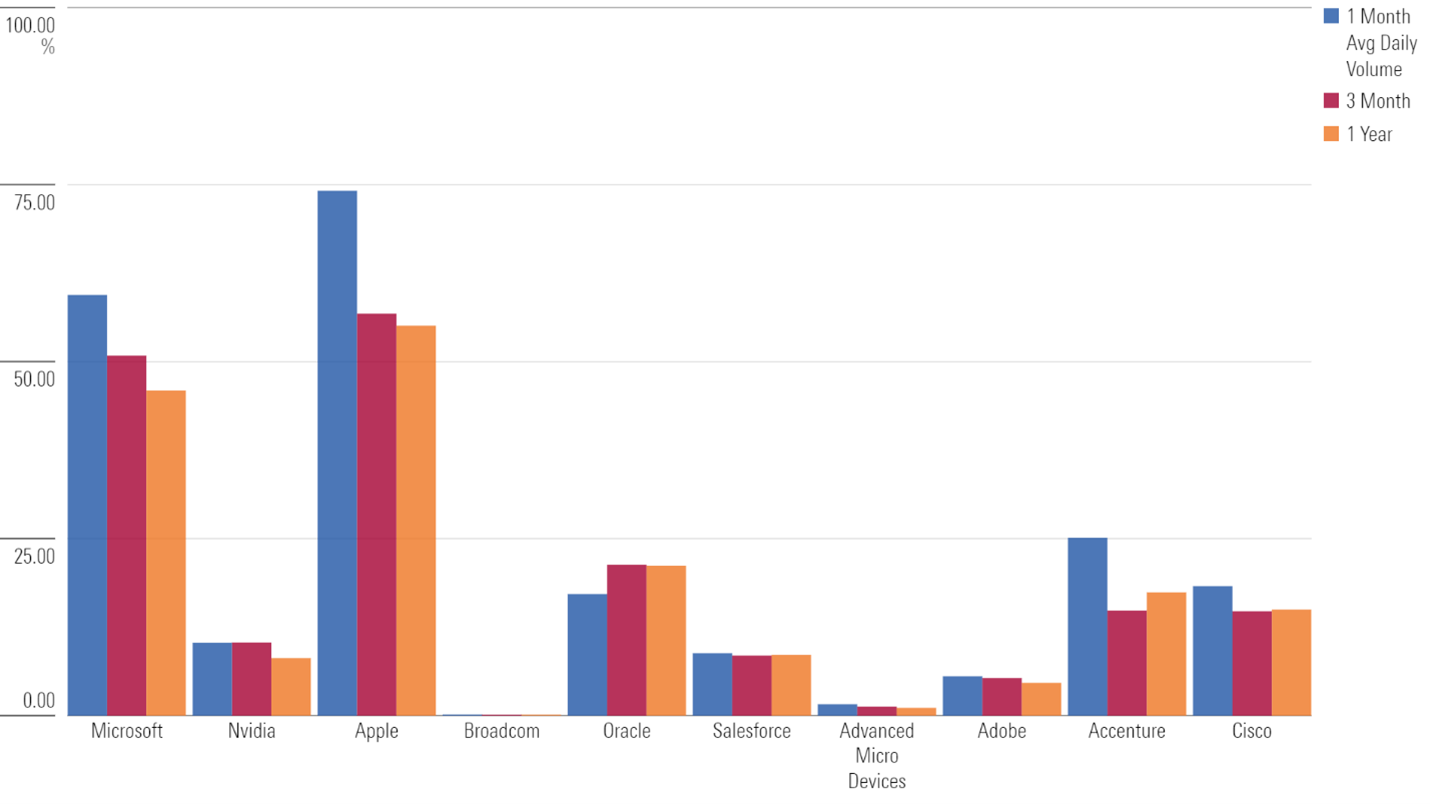

Het aandeel Apple in The Technology Select Sector SPDR ETF zal verdrievoudigen als de veranderingen van kracht worden, waardoor de ETF op 20 september voor meer dan $7 miljard aan Apple aandelen koopt. De handel van de ETF in Apple aandelen zal waarschijnlijk meer dan de helft uitmaken van het gemiddelde dagvolume van het aandeel over de afgelopen maanden, drie maanden en een jaar. Microsoft zal waarschijnlijk ook een grote sprong in activiteit zien.

The Technology Select Sector SPDR ETF Trades as a Percentage of Historical Average Daily Volume

Bron: Morningstar Direct. Berekeningen van de auteur. Waarden zijn geschat voor 20 september 2024.

Een hoog volume is niet onverwacht rond de geplande herbalanceringen van The Technology Select Sector SPDR ETF. Bij de herbalancering van juni 2024 bedroeg het handelsvolume in de top 10 holdings gemiddeld ongeveer 250% van hun eenjarig dagelijks gemiddelde, veel meer dan de herbalancering van de ETF alleen. Herbalanceringen in het verleden zien er ongeveer hetzelfde uit.

De Technology Select Sector SPDR ETF is niet de enige marktbeweging op de derde vrijdag in maart, juni, september en december. Andere S&P indexfondsen, waaronder de veel gevolgde S&P 500, komen op dezelfde dag weer in balans. Hoewel veel van deze indexen naar verwachting geen significante wijzigingen in de holdinggewichten zullen doorvoeren, zoals de Technology Select Sector Index, hebben de meer dan $1 biljoen die deze indexen volgen de kracht om de markten te bewegen.

Het indexeffect een fenomeen waarbij aandelen die aan een index worden toegevoegd een prijsstijging krijgen - wordt sterk betwist. Er is weinig overtuigend bewijs, maar het gedwongen kopen en verkopen van grote indexfondsen is iets waar fonds- en aandelenbeleggers zich bewust van moeten zijn. Bij aandelen gaat een hoog volume meestal gepaard met een hoge volatiliteit en een hoog verwacht volume onder de Technology Select Sector SPDR ETF's kan leiden tot extra volatiliteit rond de herbalancering.

Langetermijnbeleggers kunnen beter de andere kant opkijken, maar kortetermijnhandelaren moeten de risico's en kansen begrijpen van handelen rond indexherbalanceringen.

De auteur(s) bezit (bezitten) geen aandelen van de in dit artikel genoemde effecten. Lees meer over het redactionele beleid van Morningstar.

.jpg)